我们正在探索智能金融落地的各种场景。智能金融这件事,不仅在中国很新,在美国也是很新的事物。在探索智能金融的过程中,包括技术的基础、技术在金融行业的切入点、盈利模式等,大家都没有完全探索出来。我估计还要花上三五年甚至更久的时间才能搞清楚。

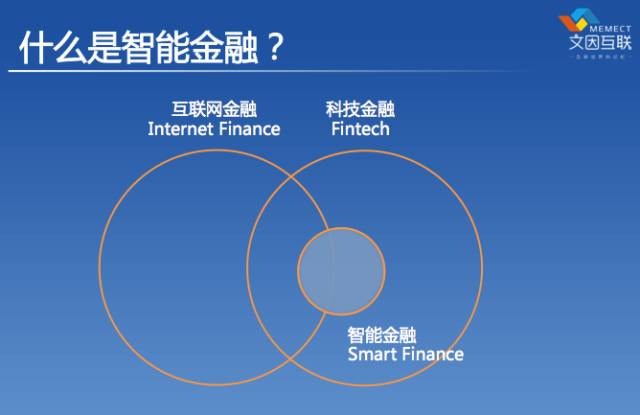

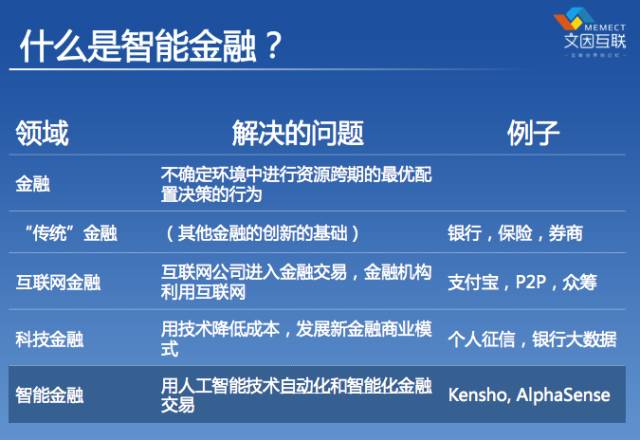

之前很多人都会问我:你们是不是做互联网金融的?最近几个月以来,大家开始问:你们是不是做科技金融的?Internet Finance 和 Fintech 这两个概念,大家都已经很熟悉了,但智能金融是一个更小的概念。我的理解是:智能金融是科技金融的一个子模块,和互联网金融有一定交叉,但并不完全相同。前一段时间我看了《清华科技评论》,这是一本很厚的集子,里面讲了国内外100多个这样的公司。毕马威也出了一个中国Fintech 50强的列表。仔细看的话,这些公司从事科技金融和互联网金融的都有,但是涉及到智能金融的其实还是非常少的。智能金融从去年开始在中国刚刚起步,今年又陆陆续续出现了一些,但是还处于非常初步的阶段。

在之前20多年的金融数据化和智能化的过程中,智能金融逐步成熟起来。这离不开之前做的很多工作,从金融到互联网金融,再到科技金融,其实经历了很多的准备工作。不仅是数据的准备工作,还有市场的教育工作。已经有这些领域的前辈帮我们探了路,趟了很多地雷。按照我的理解,智能金融的核心问题是两件事情:自动化和智能化。先有自动化才有智能化,像个人征信、银行大数据,还有之前的P2P和众筹,都用到了很多人工智能的算法,包括机器算法和知识图谱。但是,真正以人工智能为核心来构造智能金融系统的,目前在国内我基本上没有看到。在国外,我们可以看到 Alphasense、Kensho 这样的公司,国内目前还没有成熟的对应公司。

为什么会有智能金融出现?这是这些年中国经济,特别是金融产业发展所带来的一些因素造成的。

促进因素包括:

第一点:市场规模的成长

举个例子,我们之前找A股的研报,随便一搜,大概就下载了30多万份研报的PDF文件。我们去找新三板研报的时候,发现新三板93%的企业没有任何研报,98%的企业只有一份或者少于一份的研报。在A股市场上,中国的研究员可能有7000人或更多,他们在两千多家公司上面研究了20年时间,把每个行业都研究透了,写出来上百万份报告。新三板上现在有将近一万家公司,未来还有可能达到两万家,其中一半以上的公司所在的行业都是新兴行业。在这些行业上,如果我们还沿用之前人工研究的方法,需要多少研究员?现在是七千个研究员,要把研究员扩大到七万个来解决这个问题的话,显然是不可能的。所以之前的研究体系跟交易体系、资源配置体系,只适合为很少的公司进行运作。现在面临着一个十倍甚至更大市场,我们不可能沿用原来的方式来服务这个市场,必须要依靠技术。而人工智能就是这个过程中最重要的一环。

第二点:产业的升级

之前我们看A股的公司,上面有各种各样传统的产业,国有企业的产业。那么到了新三板上,我们看到了一大半以上公司都是新兴行业,这些行业在A股上根本没有。在新三板,我们找到了六万多种产品,其中超过60%的行业标签在A股上是找不到的。传统培养行业研究员的方式跟不上今天的新兴行业的成长速度。新三板还只有一万家企业,早期市场有几十万家企业,还有更多新兴的行业,怎么可能用人力完全把它建模出来?必须用技术的手段。

第三点:人工智能技术的进步

特别是最近几年,深度学习技术和知识图谱技术快速发展,使得我们有可能解决这些问题。这些问题并不是全新的问题,在美国之前也有。十年之前美国有一批公司出来做这种事情,但他们最终大多死掉了。为什么?因为那个时候从底到上,每一层的技术架构都不完善,从数据库到前面的搜索引擎,都是自己来搭。那个时候还没有成熟的体系来支撑,也没有开放的数据来建立整个生态链。2006年之后,美国的这种数据发展起来了。2001年之后整个语义网的技术,2012年之后整个知识图谱的技术,使得我们现在有可能解决这些问题了,不需要我们再重头开始构造整个架构了。

以上是正面的因素。在这些正面因素的前提下,为什么智能金融现在还是一个非常弱小的产业?我们下面来看看制约智能金融发展的因素。

制约因素包括以下三点:

第一点:数据的缺失

在美国,这个问题已经解决得比较好了。在国内,相信做过这件事情的同行都会有切身体会。无论是政府数据,还是行业数据,数据缺失都是第一位的。3月份的时候,我们开了一个沙龙叫“语义对话金融”。在这个沙龙上我问在座的投资人:你们觉得当今最需要解决的问题是什么?答:是数据!巧妇难为无米之炊,所以我们必须先把数据问题解决。现在大多数的数据在哪里?其实都被隐藏着。很多数据,在政府的各部委的数据中,在各个地方政府里面,现在还没有一套很好的开放方法,让大家能够访问到。实际上,这是全民的财富。从2009年之后,美国从白宫开始一层一层去搞开放数据,最后要求政府每一级都真正地开放数据。使用数据的每一个人,不需要事先申请就可以使用,这一点在中国目前是还没做到的。即使是大家能够接触到的数据,现在用得还不是特别好。比如说机器可读的金融报表,现在的结构化金融报表本来应该让每个人都可以访问,这样我们就不用雇那么多实习生去爬数据了。但现在它也不是每个人都能够拿到。另外,在股转书、年报、季报里,90%以上的数据都是非结构化的。怎么使用这些数据?现在没有一套很好的办法帮我们用好这些财富。

第二点:人才的缺失

既懂金融又懂技术,这样的人才是非常非常少的。因为这两种人是完全不一样的,一个来自火星,一个来自金星。能将这两种背景结合在一起的人,在中国可以说是凤毛麟角。

第三点:组织变革的困难

我觉得这个因素是最重要的一个问题。我前两天在看一本书叫《创业者》,英文叫Founders at Work。这本书第一篇文章是 PayPal 的创始人回忆他们当时怎么创造出 PayPal 的。记者问他们:为什么你们不害怕银行来做这件事情呢?创始人说:银行绝对不可能做这件事情,因为银行关心的问题是银行原来的体系内部,他们认为 PayPal 完全不可能做出来,因为他们认为反欺诈的问题绝对不可能被解决。但是 PayPal 就解决掉了这些问题。现在我们回过头来想,是不是还有类似的事。在一开始的时候,大量金融创新的可用性、可靠性都不是那么好。在这种大型组织里,想运用这种新技术是很困难的事情。这就是一个典型的创新者的窘境。特别是在技术面临的挑战前面,它组织的变化,整个理念的变化,它的价值体系的变化都是挺慢的一件事情。我们大家都知道,银行只看风险是不够的。国家强调提高直接融资的比例,降低间接融资的比例。但是银行为什么就不能很快转变过来呢?因为银行原来的一整套体制都是风控驱动。风控是高压线,所以人的提拔,奖惩全都是按照风控来做的。在外部形势没有发生变化的前提下,这个并没有什么错误。但如果发生了变化呢?组织在这个过程中会变化,但不会这么快。这使得越大的组织,在使用这些新技术的时候,反应越慢。这是制约因素。

简单看一下中美比较,去年毕马威把中国 Fintech 50 强和国际 100 强做了一个比较。他们刚刚做了一个发布会,这里面有几个大块,跟智能金融有一点关系,但不是完全一样。我们看框起来这一块是大数据征信。中国对这一块进行了密集的投入,比美国还密集。我怀疑中国有没有一千家在做这件事情。另外智能投顾这一块,做财富管理的公司美国非常多,中国非常少。这跟中国各种产业环境也有关。现在,中国的监管机构不是很鼓励做这件事情。之前,哪怕是非智能的投顾,在中国其实也没有发展得特别好。所以智能投顾的基础并不是很成熟。

再看科技系统这一块。美国有这么多公司,中国居然是一片空白。中美两国的发展,也预示着我们哪些地方发展过热,哪些地方可能还需要再加强一下。

最关键的,我觉得是上面两张图里都还没有的东西。毕马威 2016 Fintech 榜单里提到了几家公司,像Alphasense 和 Kensho,2015年都没有出现,2016年才把它们加进来。类似这样的还有其他一些公司。我认为非常值得关注的智能金融的公司,像Palantir和Dataminr,这些公司真正的是以人工智能为核心来改造金融的数据产业链,很多这样的公司还没有进入公众的视野。但实际上像 Alphasense和CB Insights 这样的公司,其实已经有七八年的历史,并不是一夜之间冒出来的。

那么他们是怎么起家的?很多新兴的技术,像知识图谱技术,其实在2007年、2008年的时候,是非常悲催的。我从2001年开始做知识图谱,2007年博士毕业。那个时候想找称心的工作是蛮难的一件事情,因为大家当时都不看好这些技术。到了2012年之后,这方面才慢慢受到关注。特别是谷歌从2010年的时候,买了一个小公司(Metaweb),发现这个技术特别有用。他们发现,只有机器学习是不够的,知识图谱特别有用。之后发生了几个大事件,在2012年左右像苹果的 Siri和IBM的Watson,他们发现,仅仅是通过统计的方法,无法解决他们现在面临的问题。必须把人的知识、世界的知识放到系统里,才能解决各自的问题。在2007年、2008年之后,已经有一些公司先知先觉开始将这些技术用到金融里面了,Alphasense和CB Insights都是那时候成立的。

Palantir 是 2004 年成立的。用我们行话说,它是个本体编辑器(Ontology editor),这个东西是非常枯燥的。从2004年到2010年,我自己写过五个本体编辑器,不过没有想过进行商业化。Palantir 则商业化了,变成了一个估值100多亿的企业。这说明,人工智能的价值取决于你怎么用它。把它用到好的角度上,找到市场结合点,哪怕是看起来很偏门的技术,也完全有可能成长为一个很大的市场。 Palantir 背后也有一个很大的知识图谱团队,因为要想把策略生成、数据集成做好,把下面的逻辑模型做好,都必须用到知识图谱技术。

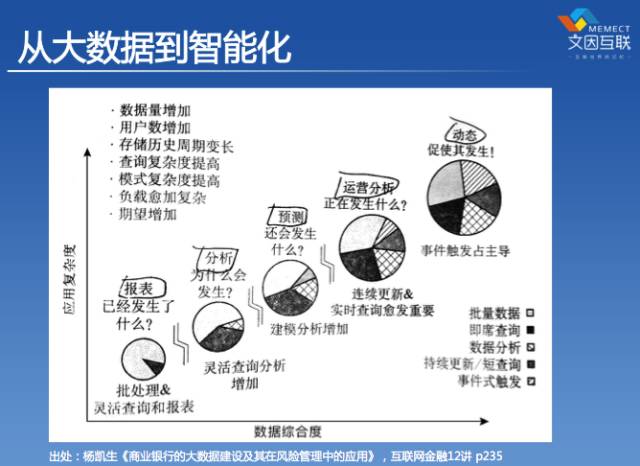

智能金融公司在美国从2007年、2008年就开始有了,在中国最近一两年才开始做起来,就是因为每个国家的经济发展都有阶段性。我们只有一个阶段、一个阶段地把前面的技术都夯实了,才能去做更高级的事情。所以之前我们花了20年时间,做银行的金融的信息化。信息化之后,我们才能做大数据化。像工商银行可能是做这种大数据最早的一批,然后做了七八年甚至上十年时间。很多银行只是为了满足巴塞尔协议的那些要求,就花了十年时间。有了这些东西之后,从2015年之后,我们看到有些做信息处理的自动化企业。做了自动化之后,才能去做智能化,这是一层一层发展的。我们目前做智能化,坦白说有点早。如果太冒进会成为先烈,所以应该实事求是追求合理的目标。

这幅图是我从工行的前行长杨凯生先生的文章里面摘出来的。这篇文章蛮新的,发表于2016年。在回顾他们工行的大数据架构时,他把整个大数据的发展过程分为五个阶段。他认为前面三个阶段现在都已经做得比较好了,报表显示已经发生了什么事情,分析为什么会发生这些事情,预测还会发生什么事情。后面两个层面,就是运营分析和动态正在发生什么,实际上这两个层面不是光靠大数据技术就能解决的,需要更多的人工智能技术,包括机器学习技术、知识图谱技术。比如这篇文章里也讲了好几个例子,讲了一个工商银行有上千万的房产抵押,而这个房产的价值,每天都会变化,不停地变化,该怎么快速跟踪上千万的抵押房产呢?他们开发了一套系统,其中还用到了自然语言处理的技术,来估计每一个房子价值的变化。

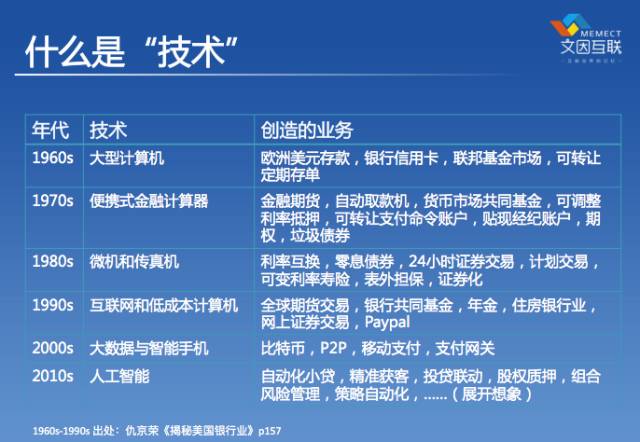

把视野往后推一推,我们今天谈的智能对产业的影响,其实只是漫长的技术对金融的推进过程的自然延伸。从1960年到现在,过去这半个多世纪的时间,每一代计算技术的发展都对金融产业产生了巨大的冲击。特别是这些技术创造了新的业务,这是最重要的一件事情。所以每一次革新开始的时候,大家总是先提高现有业务的效率,然后再往前走。随着每一次效率的提升之后,就会有新的组织出现、新的业务出现,去挑战原来的组织和业务。大家发现这个技术不仅仅可以提高效率,还可以创造出新的业务,从而颠覆原有的大型组织。所以金融组织也是不断地新陈代谢。

我看过一篇文章,是中信建投的一位高层写的,他说中国券商是个高危行业。他分析了一下过去15年的券商,发现好像超过一半的券商都死掉了。虽然现在券商的收入很高,好像去年的平均利润率是50%,但是我们十年后看,券商的淘汰率可能也会很高。那么什么样的组织能够存活下来?我们看看上面的表格会得到一些启示。在每一次的迭代过程中,都会有一些顺应技术进步的新兴组织冒出来。最近这些年人工智能让我们能够看到,我们可以去做自动化的小贷、精准获客,还有策略自动化、组合风险管理,这些事情可以做。其实还有很多其他的事情,有待新兴的组织去服务。

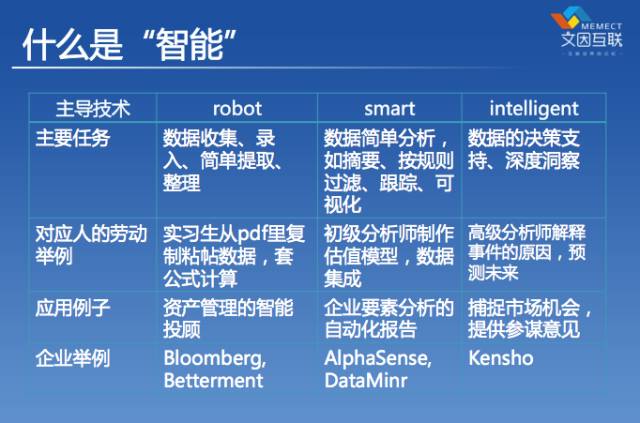

在谈智能金融之前,我们来解释一下什么叫“智能”。我们看到很多东西都冠以智能。我的鞋子里面有一个鞋垫,它称为智能鞋垫,后来我掰开看了一下有一个小芯片,就称为智能了。还有智能灯泡、智能音箱、智能汽车,这些东西都称为智能。这些东西背后的智能指的是同一个东西吗?

我把上图中的三种智能称为智能的三个阶段:

第一个阶段,是机器人化或者自动化,它代替人完成一般性的、重复性的动作,比如说里面的芯片,或者套了一个公式。

第二个阶段,称为小聪明(Smart),像智能音箱是典型的,它可以完成一个相对而言比较简单的数据集成的事情,或者人花上很长时间才能完成但是机器很快就可以完成的事情,我们称为Smart。

第三个阶段,就是Intelligent,可以真正地进行预测、分类、聚类、策略等等,提供深度的洞察,这些都需要长期深入的训练才有可能得到的技能。一般意义上,在说人工智能的时候,我们通常会认为是Intelligent层面才课称为人工智能。但是目前我们在商业上看到,很多情况下大家会把这个概念往外伸,把Robot、Smart也说成人工智能。智能灯泡不算是人工智能,智能鞋垫也不算是人工智能,但是我们在提智能的时候,很多人会把这些卖成 AI 技术的一部分。

看硬件的时候,我们可以看得很清楚,但看软件就不一定看得那么清楚了。比如说智能投顾这个概念是不是AI的应用?其实本身它就有多种含义的。如果只看基于60年代就已经有的资产配置理论来说的话,那我们可以认为它不是人工智能的。它只是在一些简单数据提取、整合这方面,做了一些 Robot 的工作,所以这不是人工智能。但是智能投顾这个概念,也用在很多事情上。比如说在智能选股这些事情上面,就有人工智能在里边。所以说这个概念的含义是多种的。

我认为可以分为三个层面:

第一个层面是Robot。在座很多人都雇过实习生。这些实习生每天从 PDF 里面扒数据是人工智能吗?这是人工的智能,但不是人工智能。这个工作是非常机械的,就不应该用人来做,而应该用机器来做。

第二个层面是Smart,指数据的简单分析、摘要、过滤、跟踪、可视化。Alphasense是智能的,是美国的基于知识图谱的语义、金融搜索。这个软件可以去监视上市公司所有的年报、季报、会议记录,开会的时候说了什么,董事长一句话说完,一秒钟之内,交易策略自动就推送到投资者那里去了。这样一种工作,用人来干一个小时也可以完成,但是用机器人,不到一秒钟就可以干完,这是Smart。

第三个层面是Intelligent,提供数据的决策支持和洞察,这是高级分析师才能做的事情。Robot 是实习生就可以做到,Smart 是一两年工作经验的分析师才可以做的。Intelligent 是高级分析师才能做到的。他真正有这些行业的经验和洞察力,他才能做出来这件事情,才能够合格的提出一个参谋的意见。像这样的事情,我们认为才是真正的人工智能。Kensho 从某种程度上来说接近了,但我还不能够有信心地说 Kensho 现在已经是这样的东西了,因为 Kensho 包括两大块内容,一块是数据集成,第二块就是策略生成,它的数据集成那一块,我认为还只能说是 Smart。

真正的 Intelligent 是怎么发展起来的?其实人工智能的行业是“有多少人工,就有多少智能”。因为每往前走一步,最核心的问题都是成本、成本、成本。如果想去构造一个所谓非常聪明的系统,从技术上来说都是做得到的。我经常爱开玩笑说,如果明天发生第三次世界大战的话,所有的AI问题我们都可以在五年内解决掉。因为只要政府能够征发一千万人,来给我们做数据标注就可以了。我们在商业中,不可能免费得到一千万奴隶。我们解决这些问题的最好方法,就是经过快速的产品迭代。在每一个层次上面,我们从低质量的数据到高质量的数据,在投入一些成本之后,我们获得一些收益,然后不断地去加速人的辅助价值。大家常听到一句话,什么职业要在人工智能的压力下失业了,速记员要失业了,或者说翻译要失业了。坦白说我认为这种话说得不对。其实技术发展那么多年,真正的被技术消灭了的行业、职业真的很多吗?我不觉得,更多的时候是增强了。我们有了计算器之后,真的把会计这个行业给消灭掉了吗?其实会计做得更好了。人工智能取代这个、取代那个是现在根本不用担心的问题。实际上,人应该起到画龙点睛的作用。每一个层面机器帮我们,我们有了更好的数据,我们有更好的创造力,来加速人的判断,这才是比较好的人工智能的应用。中间有很多的步骤,我不一一去讲这些细节了。

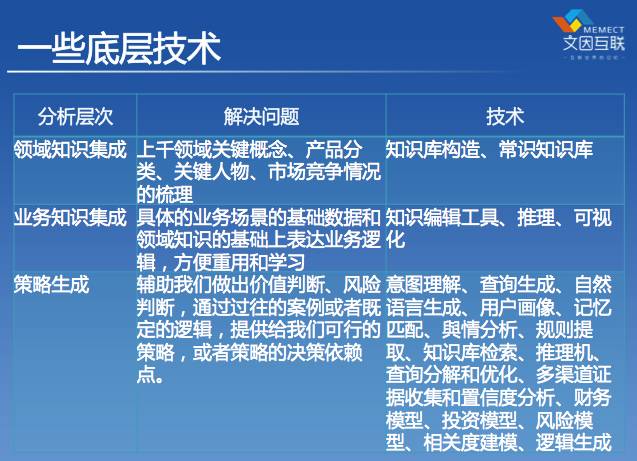

在这里面有两张表,讲了分别从底层技术的层次上,我们到底有哪些技术可以用。同样今天没有足够多的时间,把这里面的每一点都讲到。如果把这两张表给解释完了的话,可能就要花半个小时时间,只好略过。

我们看最后的层面“策略生成”。如果想造出 Kensho 这样的系统来,我们到底需要花多少人力和物力?这绝对不是一个小团队可以做出来的。比如说组一个10人团队,给他们一年的时间,就能做得出来吗?这是不可能的事情。因为背后需要做的底层技术发展实在太多了。

这里多提一下知识图谱技术。其实知识图谱是一堆问题,而不是一个技术。虽然知识图谱为人所知是最近三四年的事情,实际上这个领域成型已经有15年时间了。2001年,我们管它叫Semantic Web(语义网),2006年的时候叫Linked Data(互联数据),2012年的时候叫 Knowledge Graph(知识图谱),到了2015年我们又把它改成一个新名叫Smart Data(智能数据)。今后一两年,大家听到智能数据这个词不要诧异,它和知识图谱是同一个技术,只是换了一个马甲而已。因为我们这一行,博士论文每五年一届,所以每五年我们这个行业就要换一个马甲。1998年的时候我们叫Agent,在这之前我们叫 Lisp、专家系统。所以整个知识图谱的技术,实际上有三四十年的发展历程。最早起源的技术,60年代就有了,整个细分为几个大块。我认为细分下来,有几十种不同的技术,统称为知识图谱。并不是找到一两个做自然语言处理的人就可以号称是知识图谱。

从来源来讲,知识图谱可以分成四大块:

第一块:知识提取。这一块主要是从自然语言处理的角度来看的。比如说,我们现在有股转书或者研报,研报里面有很多表格。把这些表格的数据提取出来,就叫自然语言处理的技术。我们从非结构化的数据里,把数据信息结构化,也就是知识提取。

第二块:知识表现。我们拿到了一些数据之后,怎么进行有效处理。尤其是背后有意义的数据,像股权关系网络里面,股东A和股东B之间有亲属关系,他的兄弟们、同学们,这些关系是什么意思?这是一种知识,我们要有一种方法,让机器更方便地进行自动处理,这一部分就叫知识表现。

第三块:知识存储。刚才提到了图数据库。图数据库是知识存储的一个分支,还有很多其他数据库,比如RDF数据库,还有混合的结构化和非结构化数据的管理。

第四块:知识检索,有时候也叫语义检索。这里面又细分成六七种不同的技术,我就不一一列举了。

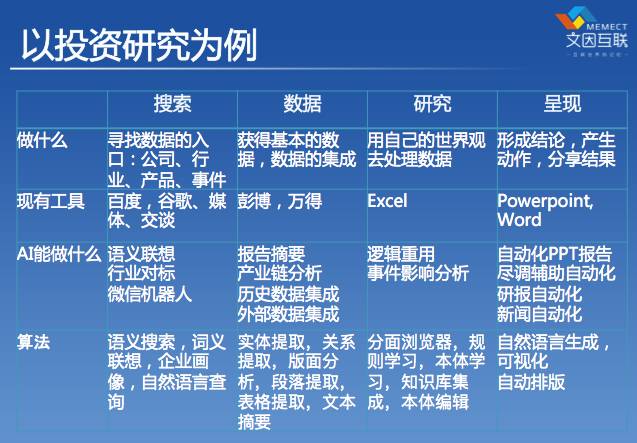

这些技术对我们有什么用呢?先举一个小例子,在投资研究的过程中,我们最早跟一些券商研究员聊的时候,逐渐分析他们的行为过程。我发现应该可以将他们的分析过程分成四个步骤:

第一步,是搜索。比如说百度搜索。有时候可能是通过线下聊天或者微信,听说这个行业不错。大家看看这个行业有哪些公司,比如说珠宝这个行业,我在搜索里去搜珠宝,绕过了前面若干个不该点击的链接之后,找到了一个正确的链接。然后在这个链接里头,我们找到了一篇文章说珠宝行业里面有8家公司可以看。

第二步,是找数据。这8家企业的数据在哪儿呢?打开一个金融终端,把里面的数据提取出来。可能一年的数据不够,那么把过去几年的都拎出来,然后一年一年地给筛出来。

第三步,把这些数据扔到EXCEL表格里。有些表头,还有一些公式也都是事先定义好的,他们每天都要做这件事。我们之前还遇到了一个人,他每周一都要发布一个新的EXCEL,里面包含股转中心中的新三板在审企业。这些企业有1000多个,每周一下午三点的时候发布。他每周一下载下来之后,把数据调出来,用以前定义好的模板把EXCEL表格填出来。每一个周一要花三个小时做这个事情。他怎么过滤数据,都是他自己的世界观。

第四步,就是呈现。他拿到了数据,要写PPT、做报告、画图、画表,然后看风险点,各种进一步分析。

当然这只是非常简化的一个过程,实际的研究过程可能会比这复杂很多,而且是迭代的过程。这里也没有包括那些非案头的工作,如打电话和现场调研。

在这四步里,其实每一步你都会看到,人80%的时间在做什么?是在把一些文字、数字从一些地方挪到另外一个地方。这些事情为什么要用人来做呢?这些事情要用机器来做嘛。这就是人工智能在上面能够起到的作用。每一个层面上,我们可以用语义联想来做搜索,做行业对标简化发现细分行业的问题。我们可以用微信机器人,在微信里快速寻找数据。有报道的摘要、产业链的分析、数据的集成等等。一系列的算法,可以在每一个细节上面提高分析师的效率。这就是文因互联现在在做的事情。

我们在2016年1月份就做过新三板的金融终端,5月份发布了搜索,7月份发布了快报去跟踪投前和投后的信息。最近我们做了自动化企业报告。企业要素分析大概有十来个点,这些点都是以前要一个实习生花上一天时间,甚至两天时间才能够做完的。现在一秒钟之内就可以做成一份。也可以在微信群里说,我要某一个企业的分析报告,在10秒钟之后微信机器人会在微信群里给你发出来。对于一些企业的负责人,或者时间特别宝贵的人来说,这非常有价值。之前他们的助理做这个报告,至少需要一天。现在在街上、出租车上,他看到了一个公司,想看看那个公司的信息,一分钟之内就能找到。这种信息的及时性是以前享受不到的。

信贷报告准备的自动化是我们跟银行合作的一个例子。信贷经理、客户经理生成报告的过程中,需要填很多表。填完这些表格,他们把数据从一个表里挪到另外一个表里。这里面有大量企业基本信息数据、工商数据、实际控制人的数据。这些数据都是从很多其他的表里面提取出来的。一个信贷报告中大概有一两百个点,根据我们的评估,这其中大概有一半左右可以自动化。我们就跟银行一起来自动化。同时,我们还跟一些评级机构做类似的事情。在债券的评估报告里,大家要看六百多个点。这六百多个点大部分都是可以自动化的。从各种各样的地方,把信息从表格中抽取出来,然后定义好,进行呈现和总结。

自动化行业的上下游分析是另外一个例子。我们之前就已经有这样的数据。但是在新三板以及早期创投一级市场上,有大量的新行业,这些行业的上下游从来没有人分析过。那么怎么做呢?我们去看看市面上已经公开的数据,包括这几十万份的新三板上的年报、半年报,还有股转书,还有对整个产业的描述,这些都是金子。从这里面,我们可以抽取出来几乎每一个细分行业,上下游企业有哪些?他们对应的产品有哪些?所以对这上千个新兴行业,我们都可以机器生成这样一个产业链。上图是园林行业的例子。园林的上游企业,有沙石、石材,它的下游有绿化、工程、设计、种植景观。这些工作以前都是要用人工,要用行业专家来做。我们现在有了机器之后,并不是取代了行业专家,而是可以让行业专家大大节省时间,把成本降低。

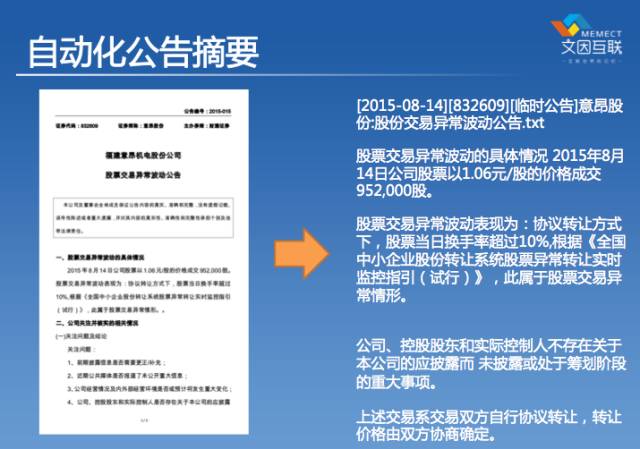

最后一部分是我们正在跟一些交易所在做的公告自动摘要。A股的已经基本做好了,明年初还会做美股的。这都还是一些很初步的工作。对于整个投资研究而言,这些可以说都是一些局部的具体应用。我们做了十几个这样的工具之后,现在在把它们组合在一起变成一个投资研究系统。这个投资研究系统可以做发现标的、企业的研究、行业的分析、事件的分析,最后生成各种各样的自动化报告,能够让每一位研究人员把他的时间放在能够创造更多价值的事情上。多一个小时做什么不好?不工作的话,睡觉也好、谈恋爱也好,做什么都好。让金融人士每天延长生命一小时,这就是我希望达到的目标。

我们现在做的事情还都非常初步。再回到刚开始说的,智能金融这件事情才刚刚开始,我们的着眼点并不是下一步就替代什么,或者做很智能化的事情,而是把小事情做好,真正地帮助人做一些自动化的小事,提高人的效率。我相信在5年以后,我们会有一个智能金融的生态系统出来。人工智能在这个过程中会起到非常重要的作用。我们文因互联希望跟这个产业一起同步成长,谢谢大家!