如果你此刻終於意識到保障財富和家庭傳承的重要性,打算為家人購買一份人壽保險的話,強烈推薦選擇美国的人壽保險。比大陆及香港保險都有無可比擬的好處。

以美國為例,美國的人壽保險已有兩百多年的歷史,人壽保險業在美國屬於成熟發達的市場行業,壽險制度完善丶保證信譽。壽險產品品種豐富,且承保額度沒有具體限制。保險理賠程序簡單,幾乎沒有拖延理賠或拒賠糾紛。最最關鍵的是,美國的人壽保險價格最便宜,跟國內差4-5倍價格,跟台灣差3倍,跟香港也差30%-70%。

准备移民或已经移民的人,为什么要尽快买保险?

最新的财富报告显示一个数据,他们把全中国拥有可投资的净资产,在1000万上的人做了一个调查。千万以上净资产客户当中,有60%的人不是已经移民就是正在移民的过程中。对于正在办移民或已经移民的客户,如果你和他谈人寿保险,比如说他会问你一个问题,我都要移民了,还买你保险干什么?等我到美国再买保险得了,你怎么回答这个问题?

【案例】

美国证监会SEC某州法院诉印度裔美国人塞思及其创办公司的案件,指控塞思误导200多名中国移民投资者,以获取EB-5投资移民签证为目的,向芝加哥国际机场附近的某个酒店和会议中心投资,约250名中国移民者1.4亿美元被诈骗。(事实证明:大型商业类EB-5项目风险很大,回款遥遥无期,让时间老人来协助验证吧)

【案例分析】

这件事说明什么?并不是移民中介机构给你推介一个项目就毫无风险,移民前后,可能遇到的风险:

1、 移民项目未获得美国审批通过,移民失败

2、资产申报不合理导致未来税收加重

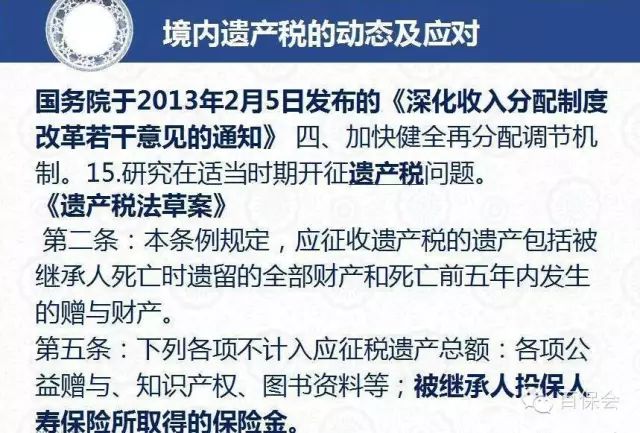

3、移民前对境内财富没有提前作好安排,导致多交税

4、移民后依然没有在税季前提前做好财务规划

4、 违反相关法律,面临严重处罚,入狱风险

5、放弃移民身份还面临未来的税收追缴风险

6、移民后家庭突发变故---

中国人移民在税务风险上有什么问题?

我们看到,有两个原则,一个叫属地兼属原则,一个叫属地原则。属地兼属人原则,就是如果你移民到美国,美国将对你在美国的收入,以及全球所有的地方挣的钱都征税。

再看香港和新加坡,属地原则是什么?如果你申请了新加坡的移民,他只对你在新加坡挣的钱收税,对于你在新加坡之外的地方挣的钱不收税。去看美国、加拿大、澳大利亚就不一样了。 去年,瑞士银行发生一起案例,一个财富顾问,这个财富顾问揭露瑞士银行帮助美国富人逃税。因为揭露这件事,致瑞士银行被美国罚款,大概交了200亿的补交税金。而揭露的这个财富顾问,光个人奖金拿了20亿,这个奖金就是我后面讲的鼓励举报。你举报谁偷税漏税,给你15%到30%的奖励。所以,我们今天的中国富豪要移民,他的财富保护是非常关注的一个问题。

移民家庭分类

移民家庭分类

第一类中国籍家庭,就是他们正在准备移民;

第二类跨境家庭,比如先生是中国籍,太太或孩子成了美国国籍,或者持美国永久绿卡的移民,那也属于美国税务居民。

第三类举家移民,就是整个家庭群拿到了美国绿卡,他们都是美国的税务居民。

这三大类导致他的财富管理和安排是不一样的。

第一类准备移民家庭:

需要做的事情是大额资产提前传承。原因在于美国加拿大、澳大利亚,几乎所有的国家有一个惯例,就是父母辈的资产给到后代手里的时候,都要收税。所以,为了避掉这一点,凡是父母的资产可以给到子女名下的,要提前传承。在财富提前传承的方法当中,人寿保险显然是一个有利的金融杠杆工具。换句话说,你的客户跟你说,我都要移民了,还买保险干什么?你对他的回答,正因为你要移民,所以要赶紧买保险,这是法理根据。因为他全家加入拿到美国身份,要收赠予税和遗产税。在美国遗产税最高可以达到50%,非常厉害。所以我们一般建议客户,比如你走之前,你名下有房子的,我们都提醒他,可以酌情提前过户到儿子名下,如果他在境内有金融资产的,要么一部分委托家人代持,要么我们让他金融资产以美国人寿保险的方法,先给到子女名下,至少先挪走一部分钱。

第二类家庭叫跨境家庭:

有一个特点,就是他们夫妻当中能挣钱的那个人,就是特别能挣钱的老公,千万别移民,在国内待着。让他们家不挣钱的全职太太做主申请人先办移民,也就是妻子作为移民的主申请人。这个情况下,美国有一个什么特点?已经成为移民的太太,接受海外的非美国税务居民的赠与是免税的。这样丈夫在国内挣的钱,就可以陆续转到妻子的名下,可以免税。还有一点,在这个过程中各位可以运用,境内非美籍人士作为投保人,以美国的亲属作为被保险人和受益人,已经移民拿绿卡的更应该尽快通过保险公司的体检,利用夫妻互保,实现财富的免税隐蔽性传承。请负责的转告你的客户朋友们,这就是为什么移民前后更加需要尽快买美国人寿保险的重要原因。

第三大类美籍家庭:

就是一家人都移民了,都是美国税务居民了,这种情况下,他们的财富规划一般是用境外高额美国人寿保险+生前信托,还有离岸家族信托,最大化的利用终身免税额度做好免税的财富传承。

CRS以后美国保险继续火起来了。2017年开始,中国大陆家庭,特别是即将移民美国的中产阶层到美国投保的保费量一直以多位数的增速增长,特别是美国EB-5排期收紧以后,很多转向欧洲的家庭也不约而同的选择到美国买保险。如果说前几年是赴美生子热,最近的话,您就会侧面看到,赴美投保热已经拉开了大幕哦!

可能经常你会听到,今天我的一个谁谁谁的朋友又到洛杉矶买了份保险,而且你知道,这个朋友的家境也不错,事业也比较有成,属于标准的中产。于是你不免也心痒痒:“美国保险究竟是有什么魔力,能让这个朋友坐着10几个小时的飞机特意去体检,难道真的只为买一份保险?”

任何一款成功的“商品”,都需要有其明确的市场定位与受众群体。比如,“明星同款”,是卖给追星一族的;“小清新”的设计,是卖给文艺青年的;“锤子手机”,是卖给有“情怀”的人的。

因为,光是“美国保险”四个字,就已经明确了它的市场定位与受众群体。

首先,“美国保险”是一份“保险”,是一种随着消费者认知水平不断提高才可以接受的商品。

根据瑞再《Sigma》杂志的统计,中国内地的“保险深度”和“保险密度”皆远落后于世界发达国家水平。

注:保险深度:Insurance Penetration,指一国的全部保费收入与该国的GDP总额的比率,是衡量一国保险市场发展程度和潜力的指标;保险密度:Insurance Density,指按限定的统计区域内常住人口平均保险费的数额,标志着该地区保险业务的发展程度。

如今,中国虽然已经跻身于世界第二大经济体,仅落后于美国,但是公民整体对于保险重要性的认知水平仍非常有限,一方面是由于中国保险业发展初期在销售方面充斥着误导,使大家对于保险有一种“原始的不信任感”,另一方面就是对保险的认同需要一定的“金融素养”与对未来生活的长远规划,这些都与公民的受教育水平息息相关。

在百度搜索“保险是骗人的”,出现1,170万条搜索结果,第一条显示“其实保险业内的人很清楚自己是在骗人”;从「e租宝」、「泛亚」到最近的「IGOFX」,每个平台都是明显的“庞氏骗局”,却每次都能席卷无知投资者几百亿的资金跑掉;黄金价格上涨的消息稍稍传出,中国大妈们立马挤爆金店,抢购“实体黄金”……

而当这些人遇到保险,则千方百计地表示拒绝:死了才赔,买了有什么用?不返本,那我交的保费不是白交了吗?

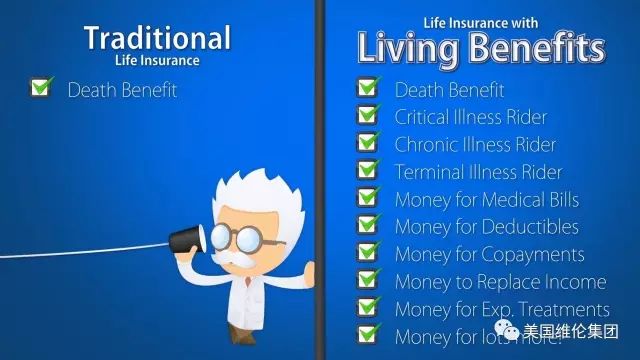

美国保险也有它特定的受众群体,因着人的寿命越来越长、重疾年轻化及突发的各种家庭变故,使得本来就有200多年悠久历史的美国保险业的精算高手们傲视群雄的研发出了最新的“生前利益万全保”,也就是大陆朋友经常提及的,“活着就可以用的美国人寿保险”哦。

所以说,对保险有一定认同感的消费者,都是具备了一定自我思考能力、拥有较好金融素养、对未来生活有长远规划的「优秀消费者」。

“美国保险”作为一款“保险”,首先已经能够定位到这些「优秀消费者」。

其次,“美国保险”是一份“海外保险”,是消费者为优化家庭资产配置、为未知风险预留更多解决方案的一种选择。

所谓家庭资产配置,就是将一个家庭所拥有的财富投资为不同类型的资产,以达到财富稳定增长的目的。在资产配置的过程中,“多元化”(Diversification)是一个非常重要的要素,也就是俗称的“鸡蛋不能装在同一个篮子里”,因为多元化的资产配置,不仅可以减少资产价值的波动,还可以获得高于银行存款的投资收益。所有的大型企业,所持有的资产必然是多元化的,这也给家庭的资产配置提供了一定的参照性。

一个多元化的风险分散投资组合

外币(尤其是美元)作为我们日常生活中很有可能会用到的货币(如子女未来的海外教育、海外就医、家庭出国旅游、购买进口商品等),在如今这个全球经济一体化的时代,更是一个家庭在优化资产配置过程中必不可少的一项资产投资。我们来看一个小例子:

家庭A与家庭B最初都拥有100万人民币。两个家庭都希望未来送子女到海外读书,预计花费20万人民币。家庭A看涨美元,将20%的资金换为美元资产,即持有80万人民币与20万人民币的等值美元;家庭B则看跌美元,更倾向于持有人民币。

情景1:

10年后,美元与人民币的汇率与最初相同,两个家庭的购买力没有任何差别。

情景2:

10年后,美元对人民币涨20%,则:

家庭A为子女出国留学准备的美元购买力没有改变;

家庭B则需要花费24万(20万×120%)人民币来支付子女的出国留学费用,损失4万。

情景3:

10年后,美元对人民币跌20%,则:

家庭A为子女出国留学准备的美元购买力没有改变;

家庭B仅需要花费16万(20万×80%)人民币来支付子女的出国留学费用,节省4万。

为家庭配置了外币资产,可以减少家庭资产由于特定需求所引起的的价值变动。在三个情景中,无论美元对人民币是涨或跌,家庭A的购买力都没有变化,而家庭B则因为美元对人民币的涨跌有额外的损失或收益。生活不是赌博,平稳的增值才是健康正确的理财方式。

相比于对保险重要性的认同,对资产多元化配置重要性的认同,对于消费者而言,则需要更高的“金融素养”与一定的财富积累。外币资产配置,如投资海外物业、美元基金等,一般门槛较高,曾经一度只是高净值人士才有机会使用的理财方式。

而美国保险逐渐也放开门槛,没有美国身份,不需要有美国的联系证明,将一个崭新的美元资产配置机会带入了大家的视线,立即就受到了那些具备一定“金融素养”与财富累积的中国中产阶级家庭的关注。美国保险绝对不是“所谓的富人”才能享有的。

没错,“美国保险”作为一款“美元海外保险”,在已经定位到「优秀消费者」的基础之上,又进一步定位到了中国最有发展潜力的「中产阶级家庭」。

能获得中国中产阶级家庭的认可,就是对美国保险最大的肯定。

不过,正如每个商品都有自己特殊的市场定位一样,就算是获得了中国广大中产阶级家庭认可的美国保险,也并不一定适合所有的消费者。在开始了解美国保险之前,不如先问自己几个问题,看看自己适不适合:

你是否愿意将自己的真实身体状况向保险公司毫无保留地「如实告知」?(假如无法做到「如实告知」,会有不良的法律后果,您懂得,建议慎重考虑)

你的家庭未来是否会有潜在的外币需求?如子女出国留学、海外就医等。(假如家庭完全没有外币需求,那么投保外币保单的意义并不大)

你是否有能力通过B1/2签证入境美国开设一个境外银行户口?(开设一个境外银行户口并不难,只要有“行家”陪同,可以当天取得银行卡与网银密码,不过对于目前想投保美国保险的朋友,一个境外银行户口是相当必要的,目前美国各大银行针对没有绿卡的外国人,开户也在逐渐收紧政策,要尽快哦)

你是否有值得信赖的保险经纪公司,能在接下来的日子里,帮助你跟进保单的琐碎事宜?如缴费、更改保单资料、理赔等。(因为美国保险法规定,保险公司不能直接向客户兜售产品,因此购买美国保险,靠谱的保险经纪公司很重要,保单的后续服务永远排在第一位)

大家都知道,“美国保险不受内地法律保护”,不过美国保险是受美国法律保护的,毕竟“哪里销售哪里负责”。如果有朋友到现在还在纠结这个问题,我只能很遗憾地说,这位朋友目前可能还不太适合购买美国保险。因为中国的保险是出了名的“投保容易、理赔困难”,而美国的法制健全,理赔迅速从不拖延。

在我们投身美国保险事业两年多的时间里,已经接待了几百个投保的家庭与个人,他们来自于各行各业,大多数都事业小有所成,充满家庭责任感,待人彬彬有礼,有独立思考能力,不盲从跟风,在仔细研究,并对比了美国保险和大陆及香港产品的优势与劣势后,认为适当地为家庭配置一些美国保险,确实非常有必要。

虽然专程跑到洛杉矶来签约,路途遥远,比起在手机上动动手指就能付款的大陆网销保险,难免多了几分麻烦。但是当客人认认真真读完保险条款后,在合约纸上签下自己名字的那一个瞬间,又那么有仪式感,仿佛是一个特别值得纪念的时刻。

因为我们买的是一份保险,是一份可能要陪伴家人一生的保障,是一份可能替代我们去支持自己所爱的人活过后半生的信念,不应那么随随便便了事。

就算路途遥远,又何妨?美国保险,您买到了吗?