一、引言

电视剧《宰相刘罗锅》的第五集里,镇江的县令报告说县里出现了麒麟,是天大的祥瑞,乾隆被忽悠过去一看,结果是条哈巴狗,一怒之下砍了该县令的脑袋。

大凡一朝承平既久,就要有盛世,有盛世就要有盛世的证明,比如说有祥瑞出现。代表人类文明的中华已经不能满足于仅仅出麒麟这种东方神兽,还要有西方神兽,比如说独角兽。不仅要有独角兽出没,按照高层的说法,这独角兽还要成群成批,领导们还要建独角兽园子,饲养繁育独角兽。

按之前不权威的定义,独角兽是指估值在10亿美元以上的非上市公司。企业估值本只是投资界的事、或者多数时候是营销界的事情--通报一个令人瞠目结舌的数字以搏人眼球。然而这件事终于被包装成了大国崛起的象征,他们说国家强盛企业发展,好的企业就会涌现出来,企业估值就会呼呼上升,这些企业发展越大估值越高,国家也就越强盛。独角兽突然变成了国家层面的事,就是因为这种逻辑,听上去似乎挺有道理的。

当然如果细细琢磨的话,14年的股市也差不多是同样的逻辑,“盛世即牛市”,“4000点只是中国梦的起点”。

二、以国家的名义

打国家旗号发财的事情,古今中外一点都不稀奇。最近资本市场上最魔幻的一幕,就是某互联网企业以国家安全的名义从美股回归A股。从我个人角度讲,是很难理解,一个致力于给全中国电脑手机种木马、为各个TMT公司(典型的如游戏公司)做假流水假流量的公司,它把它在美国发行的股份买回来,再以数倍的价格卖给中国股民这件事,对国家安全有什么好处。

作为一个主要活动都是国内展开的公司,是说某互联网企业在美国上市,它种木马得到的用户数据就都被美国人知道了?还是回归A股后那些数据就特别安全?我想唯一的解释,就是这个“国家安全”跟我们百姓的计算机环境、网络环境安全并没有关系,“国家安全”是指权贵资本的安全地爆发式增长。

当年某互联网企业搞私有化回归,就找了中信国安这个名字让人遐想的公司。而为了它借的案子,某女士数度被目击于证监会所在的富凯大厦。最终的结果,国家有没更安全不知道,只知道周鸿祎和他背后的主子们的财富又翻了数倍,种木马和造假事业短期内更要再上一层。

该互联网企业的成功无疑让资本市场的相关方尝到甜头,并且找到了套路,或者说虽然套路从来如此,但它正前所未有的有效。于是富士康的上市被上升到了北京与台北的战略博弈的高度,其他各个IPO或多或少的与国家的能源战略、制造业战略扯上了关系。经由适当运作,甚至或许还能拿到圣旨奉旨火速上市。

之前的公众号文章提到过,2013年的钱荒导致了央行越过国务院,取得了与核心领导直接联系的直通车,那么在之后的富士康、宁德时代、药明康德这一系列闪电过会、绿色通道说明了,资本市场现在有能力越过证监会,取得与核心领导直接联系的直通车。

三、曾经“硬”过的证监会

最近证监会大概是不太高兴的。一方面,CDR和独角兽这些事与其说是证监会主动想搞,更多却是被中金中信或者其他力量裹胁被逼无奈,具体原因容后分析。另一方面,原本牢牢掌握在手中的IPO审核权,越来越经常受到更大力量的影响。证监会气势汹汹地说,富士康是一个特例,不具有参考价值,让其他保荐机构不要拿来说事妄图模仿。说是特例,也是指两个方面,一方面富士康带着数个过去被认为致命的问题上会,包括成立时间不足、关联交易、同业竞争等等,而仅仅以特批与承诺函就草草了事;另一方面,是指富士康的过会速度,从申报到过会仅用了36天。

对比来看,曾经的证监会显得强硬许多。2012年时,华致酒行IPO被否决,大出投行界的意料之外,从财务数据看华致酒行当时属于明星企业,而更为重要的是,大家都相信华致酒行有着常委的光环,证监会竟然连常委的项目都敢否决。华致酒行当时被否决的原因,也就是关联交易、同业竞争还一个董事会变动。当时中信证券做华致酒行保荐机构的时候,保荐工作也如今日中金一样草草了事,在其他保荐机构恨不得造出100本大百科书般工作底稿的监管趋严的关口,我老东家去接手华致酒行项目时竟只看到寥寥数页的工作底稿,让人不得不佩服其傲气与底气。斗转星移、世殊事异,到如今富士康带着更多问题来到证监会,除了一路绿灯,副主席还陪笑道:是好事情。

这种强硬其实与证监会的独立性与公正性没有什么关系。当年我作为项目组成员申报的第一个IPO项目(在诸多曲折后最终上市发行了),就因为时任创业板发行监管部副主任李量的一句“疑似不符合创业板行业要求”便被搁置,而在申报后60余天(按规定为5个工作日)才堪堪拿到受理函。对比36天就上市的富士康,不得不让人感叹阶级的差距。而项目最终能被受理,自然也不会是因为我写的《关于XX符合创业板上市行业要求的说明》,而是这60天里的各种公关工作。一个让人无奈的事实是,那句毒鸡汤“小孩子才讲对错,成人的世界里只有利益”在这里确实是适用的。

证监会曾经的这种硬气自然不是什么节操与信念的产物。IPO、再融资或其他需要证监会审核的事项,都是没有救济制度的,证监会不让你干,你就一点办法没有。所以慢说即使施行注册制,证监会依然可以通过不让你注册的方式进行实质上的核准制,就连现在基金业协会的私募备案,都可以通过不让你备案来实质上核准,因此叫什么名字不重要,相应配套的机制才是关键。而现在机制就是,一切都是行政机构说了算,真正唯一的制约来自于权力的更高层。于是证监会的这种“硬”过,更多是更高层之间的相互制衡,给了证监会的相关人士以打着公平公正公开的旗号乾纲独断的机会。彼时,时任证监会副主席的姚刚人送外号发审皇帝,作为副部级官员,宣称省委书记省长的面子都不给。秉公无私的背后,一方面是证监会收到的来自正部级以上的条子实在太多,根本给不过来面子,另一方面是对“自己人”项目的照顾有加,比如说来自妻子的中伦律所的项目,比如说来自令家人的项目。前述华致酒行的项目被否决,亦有传闻并不是因为项目的硬伤,而是得到了来自更高层的指示。姚刚的土皇帝当的也不是全然没有代价,十年在副部级原地踏步,唯一靠山倒台便彻底玩完了。

曾经证监会强硬的底气,源于更上层之间相互制衡,如今上下一心,又都是以国家的名义,富士康们的畅行无阻便也不意外了。

四、把特例变成惯例

继富士康之后,药明康德的IPO也仅用50天就过会了,又有宁德时代越过排队的队伍,早早通过发审会。对于不明就里的人,会觉得绿色通道果然存在,然而与其说这些项目步上了证监会开启的绿色通道,更可能是出现了绕过证监会后门,也就是之前提到的通往核心领导层的直通车,才能把特例变成惯例。

为了理解闪电过会是个什么概念,容我在这里多介绍几句证监会的审核流程。正常IPO项目在申报之后,5个工作日内拿到受理函,会将招股说明书申报稿进行预披露,并安排预审员进行审核,预审员会就申报稿挑毛病找问题,并给出一轮反馈意见,券商拿到反馈意见后就进入工作强度最大的“答题”环节及反馈意见回复,反馈意见的题目都不是那么好答的,比如:

以列表形式补充说明报告期各期新增主要客户的基本情况,包括但不限于注册时间、法定代表人、注册地、注册资本、主要购买产品等。补充说明新增主要客户与发行人是否有关联关系或其他可能输送不当利益的关系,并说明具体的核查方法及核查过程。

这个问题相当于你开的奶茶店要上市,券商要证明每天去你那里买奶茶的客人跟你没有亲戚关系,还要去查他家的族谱研究祖宗十八代并写出考证过程。所以要证明“你妈是你妈”这种事算什么,证监会成天让人证明“隔壁老王不是你爸”。

反馈环节是证监会与保荐机构、发行人对抗最为激烈的一环,问题陷阱重重,回答则要尽可能冠冕堂皇言之无物,以防说漏了什么不该说的。由于没有救济制度,证监会方面总可以耍无赖而奈何他不得。比如毛利率比同行高不行,财务核算有问题;比同行低不行,产品、业务没有竞争力;毛利率报告期三年内上升不行,会问你是否业绩冲刺;三年内下降不行,会问你经营是不是有不利变化。这些题目回答起来麻烦,那些核查更麻烦,所以规定30日内回复,可以延期一个月,基本没有不延期的,答一次反馈,少说2个月也就过去了。

反馈全部弄完,预披露更新,项目就会上初审会,初审会是预审员讲、发行部的领导和发审委员提问,跟给预审员面试考试似的。要是会上领导提了什么问题预审员答不上来,少不得被数落审核不细致,会后预审员就会把脾气发在保荐代表人身上。由于初审会跟预审员考试似的,初审会前预审员也会突击复习申报材料,这当然很有意思,企业IPO,居然有一个环节是考原本毫无关系的预审员,可谓发行审核制度下酿就的怪胎。早年预审员作为证监会体系与券商斗争的第一线,出了问题还要背锅,往往给券商相关人员的脸色很难看,最近几年由于预审员在证监会内部升迁无望,跳槽到券商却很容易拿到百万以上高薪,具有“服务意识”期望日后跳槽的预审员便渐渐多了起来。

过了初审会,一个IPO项目便完成十之八九,之后便是发审会,由发行人和保荐代表人在发审委委员面前做个45分钟面试。发审会上的大多数问题事先会沟通好,也有些临时问题,若是与委员之前沟通不好打点不到位,就可能受到刁难,发审会上回答不好功亏一篑的事也不算罕见。大家通常所说的过会,便是通过发审会,然后就是等批文发行。拿批文的时间,也是由证监会控制的发行节奏,通常来说市场好A股上行期,批文就快一些,A股承压,批文节奏就缓一些。

IPO项目从申报到最后拿到批文,2016年那会需要7、800天,2016年第四季度开始提速、2017年缩短流程,到了2017年,一般过会企业大多也已经过4、500天的漫长审核。而富士康能在36天内闪电过会,仅仅是走完流程都非常赶,只能是象征性的给反馈意见、象征性的给反馈意见回复、象征性的上初审会发审会,而最后过会的结果,肯定一早就确定好了的。

宁德时代插队、药明康德同样闪电过会,都说明如同富士康,这些项目在证监会只是走一遍流程,实质的决定权压根不在会里。曾经强硬的证监会,如今只是中金中信保荐业务要走的一个流程而已了。

这里多说一句,宁德时代与当年华锐风电有颇多相似之处,同样是时处风口浪尖的行业,同样是权贵资本与技术的结合,同样是甫一成立就拿大订单拿到手软,同样是几年时间就做到全球第一,收入和净利润高得吓人。就不知最后结果如何了 。

五、牌坊专业户

硬不起来的证监会尴尬的地方不止一处。所谓CDR(China Depositary Receipt)和独角兽上市,更像是中金中信得了圣旨后在倒逼证监会支持。

如同其他部委,证监会始终没有一个明确的权责。在这个奇特的国度里,由于权力的划分,“证券”这个概念一度甚至被仅仅限制于交易所上市的几个品种。其他市场的从业人员可能难以理解,竟然存在"企业债"这种由发改委这种门外汉部门审批、在银行间市场交易的、几乎脱离于证监体系的债券。直到最近几年,才渐渐明确把直接融资业务划归属于证监会所管辖的证券业务。而在一直属于证监会的一亩三分地里,证监会到底扮演什么角色也一直是混乱不清的。证监会始终是相关法律法规的立法者、执法者与司法解释者,这三位一体导致了整个证券体系缺乏已反复提及的救济制度,因而这一领域是由证监会权力所绝对统治,需要有所突破,就不得不通过更高层级的权力。在证券发行方面,证监会既是审批人,又是监督人,这当然又造成很多困扰。比如给查处造假上市造成了情理上的困难。承认上市公司上市造假,就等于承认自己当初审核不严看走了眼,啪啪打“从严审核”的脸。

职责既然不清,话就随便怎么说了。在证监会的政府工作报告中,遇到股市上涨,就说充分发挥股市的价值发现功能;股市跌得多,发行新股多了,就说进一步发展和完善资本市场;又跌又没发新股,但是再融资多,就说促进上市公司进一步做大做强。总之,股票涨是证监会的功绩,IPO多是证监会功绩,再融资多是证监会功绩,证券公司赚钱是证监会功绩,抓的人多处罚多还是证监会功绩,资本市场的大地上处处是证监会的功勋。最近厚颜无耻到什么地步呢,把A股涨跌幅度变小也吹嘘成自己功绩。一个监管部门成日里纠结机构、下窗口指导干扰操纵市场,让指数看起来“平稳”,竟然能够自诩为大功一件。

证监会为啥要操纵指数呢?因为归根到底,有一样是证监会逃不掉的责任,也是现在最高领导对金融体系交代任务里的重中之重,就是防范系统性风险,对证监会来说,不能有大股灾、股市不能崩盘是绝对红线。而肖钢的教训告诉大家,要想不崩盘,首先不能疯涨,所以在刘士余手里,股市不能大跌,也同样不能大涨。肖钢留下的经验不止一条,在他任内虽然IPO被卡的很死,再融资、并购重组却非常凶猛,动辄数百亿规模,向市场抽取巨量流动性的同时,壳价上天,上市公司“争相”做烂业务以做个好壳。待刘士余上任,就把再融资收紧,放开IPO,并且虽然放松IPO数量,但严格限制IPO融资规模。

之前的公众号文章提到过,到了2016年第四季度,IPO开闸提速,给投行、投资界注入一针强心剂,这与16年下半年至17年上半年的经济短暂景气相互关联。即使如此,大量IPO以及前些年大量并购重组的后遗症在17年还是显露出来,大小非股票在解禁后纷纷不计成本的出逃,给股价和指数又带来不小压力,于是又了《减持新规》,IPO整体也渐渐放缓,IPO成群结队的现象一如我更早些时候在公众号里的预料,昙花一现。

这样看来,证监会的目标又是明确的。小功小绩它自会往自己脸上贴金,真正的大是大非是维护稳定。什么东西不利于维护稳定?比如上交所哭着喊着要搞的国际板和战略新兴板就不利于稳定,IPO发行节奏一快尚且要影响稳定性,何况是开一个新板块?于是坚决地打入冷宫。

然而CDR如果真的大张旗鼓实施,俨然是国际板的更放大版,届时注册在世界各地的公司都可以到大A股来上市。这当然是不符合证监会利益的,很不利于稳定管理。而能从CDR中得到最大好处的,是中金中信这些既能赚承销保荐费、日后又能赚交易佣金、还有机会做衍生品的有门路的券商。在相关法律法规尚且一片空白的今天,网传中金中信与另几家已经与阿里巴巴和京东签订了关于CDR的承销保荐协议,如果属实,那只能说其已经手段通天,与富士康IPO一样,在CDR问题上证监会只是配合走个流程而已了。

证监会即使迫不得已被中金中信骑在头上, 却决不可能被市场上趁机叫嚣的其他小鬼任意摆布,并不是所有妖精都有后台,于是有了《关于开展创新企业境内发行股票或存托凭证试点的若干意见》,上面说:

已在境外上市的大型红筹企业,市值不低于2000亿元人民币;尚未在境外上市的创新企业(包括红筹企业和境内注册企业),最近一年营业收入不低于30亿元人民币且估值不低于200亿元人民币,或者营业收入快速增长,拥有自主研发、国际领先技术,同行业竞争中处于相对优势地位。试点企业具体标准由证监会制定。本意见所称红筹企业,是指注册地在境外、主要经营活动在境内的企业。

所谓试点,就是尝试一下、点到即止。中金中信这几单拿了圣旨,证监会不得不放行、不得不配合,但最好能发完即止。在意见中还可以看到对于市值和财务指标要求非常高,一般认为独角兽是估值10亿美元,也就是60多亿人民币,证监会要求200亿人民币,提升3倍有余,并且为了防止估值太容易操纵,还加上年收入30亿元的要求(虽然流水做到30亿也不是难事)。事实上若不是怕市场嘘声太大,按证监会的本意,这些要求恨不能再添加0,好把其他人统统挡在门外。

即使如此,由于发行CDR的企业规模巨大,证监会担心无法将规模控制下来对二级市场造成太大冲击,便开始清退原本在IPO排队的企业,打算通过减少正常IPO的方式,为CDR和以后随时可能出现的独角兽幺蛾子腾出空间。

六、神兽出没,群魔乱舞

官方密集发声,使得独角兽和CDR突然成为时下热议话题,对于大多数人来说,这些跟区块链、比特币一样,与自身并没有什么真正的关切,但是对于别有用心的人,大有文章可做。

各类PE自然是蠢蠢欲动,无论之前投资的所谓新经济项目是多大的雷、多大的坑,这时候对LP和资金方一定是大张旗鼓的宣传国家要如何如何支持,自家PE是如何如何已经布局和准备布局独角兽企业。

而在各色表演中,一些官方的节目显得尤为扎眼。比如打着科技部智库旗号的民营公司长城战略咨询、科技部火炬中心和中关村管委会,以科技部的名义发布了独角兽的榜单,虽然科技部澄清了与此事无关,但多数人依然会认为这是科技部的官方行为。至少说与科技部有关联的机构与事业单位,会越俎代庖打着官方名义兜售私货。而且要知道,无论从哪个角度讲,科技部都没有什么资格做独角兽认定。(怎么看也是农业部更有资格)

细读这份榜单就会发现,这里面大部分的企业要么是互金公司、要么是知名忽悠公司,也就是不是P2P企业,就是PPT企业。可想而知,这些官方机构是一种闭门造车的方式制作榜单,其依据恐怕是各媒体上曾经发布的具有软文与广告性质的融资消息。联想到部委曾经纷纷给《水变油》项目站台,只能说这么多年过去,进步依然有限。最后科技部做了澄清,证监会也给独角兽下了官方定义打脸榜单:最近一年营业收入不低于30亿元人民币且估值不低于200亿元人民币。只不知凑上榜的某些企业,是否还能借这事搞到融资了,或者说,这消息传播这么广,没有受骗上当的才比较奇怪。

地方政府也要蹭这个热点。成都的天府新区宣称,要投100亿建独角兽岛。这事有点像一所三流高中,宣称要办一个清华北大班,指望通过这样就能忽悠着招几个好学生进来,说不定真在日后考上清华北大一样。对于地方政府来说,无论是宣称100亿和1000亿,钱都不是自己出,这个投资额,是指由运作的园区的地产公司从银行和各种渠道搞来做土地地产开发,以及入驻的企业将进行的投资总额。对地方政府来说,蹭个热点搏个眼球,把地买个好价钱,忽悠些企业来多交些税交些社保,便很满足了。要不是中央旗帜鲜明否定区块链,相信神州已经遍地是区块链园区了。

七、结语

这场热闹的独角兽戏码,本质上来说是高层权贵资本,以国家利益与国家政策的名义,在资本市场获得了更多特权。并且种种迹象表明,这种特权甚至能够凌驾于证监会。在容量有限的国内市场,这势必挤占不具有特权的资本的生存空间。比如说国内IPO财务门槛被突然提高,迫使部分已申报的拟上市企业撤材料,尚未申报的企业被劝退。在这一新形势下,中介机构里,中金中信自然能够成为大赢家,却不知那些纠结于是否报/撤材料的其他小投行的兄弟姐妹,心里又是何种滋味了。

对于围观叫好的普通群众来说,大多数只是吃瓜看热闹,有一部分或许等着CDR上市后爆炒一通赚个盆满钵满,然而对于那些已经上市的烂公司股票,是否又要让持仓的韭菜大出血一次?感觉和对独角兽叫好的很多是同一拨人,所以说,被卖了还替人数钱的确实大有人在。对资本市场来说,是真正迎来了好企业好投资标的,还是出现了更锋利的韭菜刀,福耶?祸耶?大家就各自看吧。

Study of 151 Chinese Unicorns shows Beijing #1 City for Startups

THOMAS GRAZIANI

A unicorn is a privately held startup company valued at over $1 billion. Although the term was coined in order to express the rarity of such companies, they are getting more common, especially in China.

Let’s study unicorns in one of their most common habitats.

Some of the highlights:

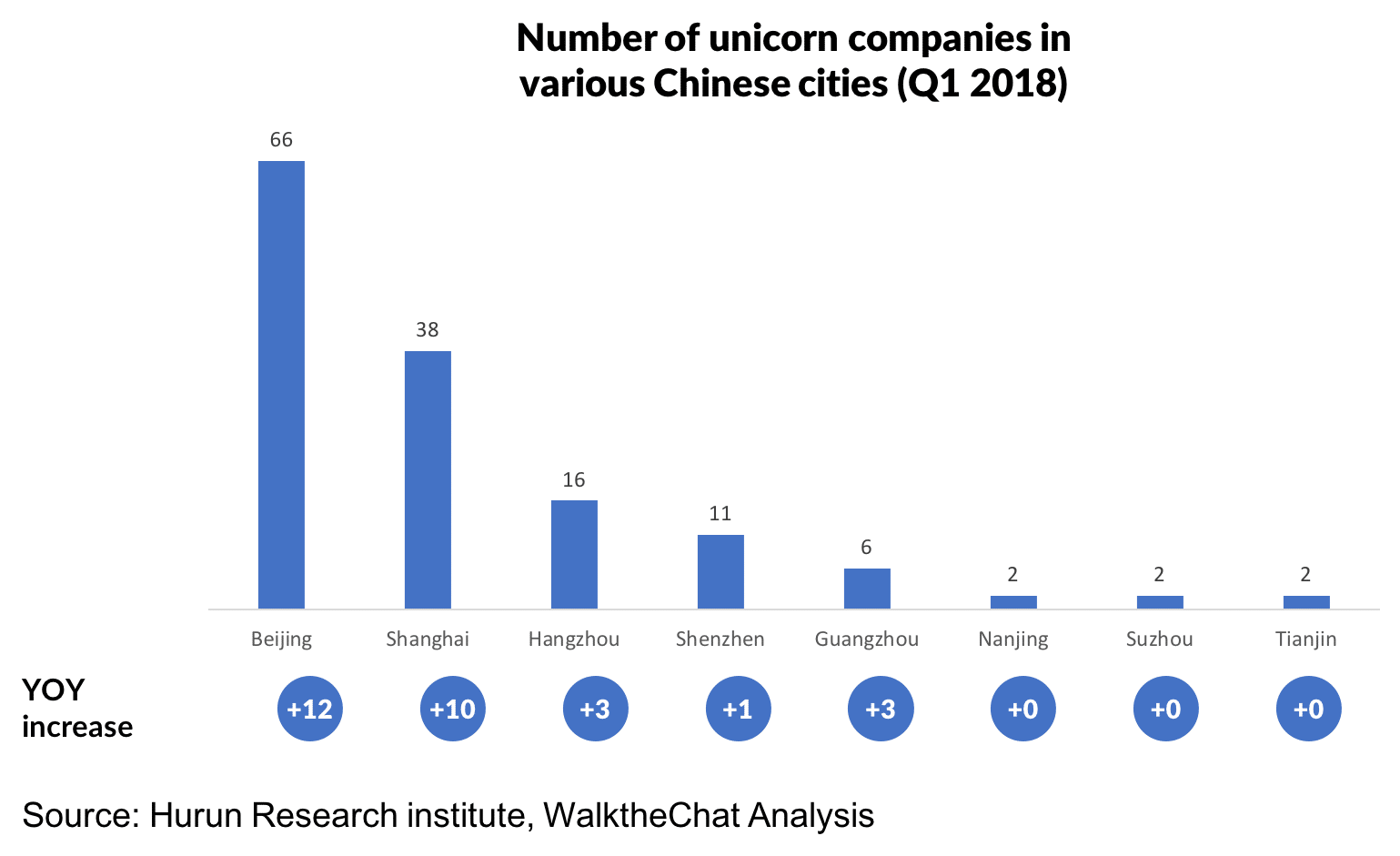

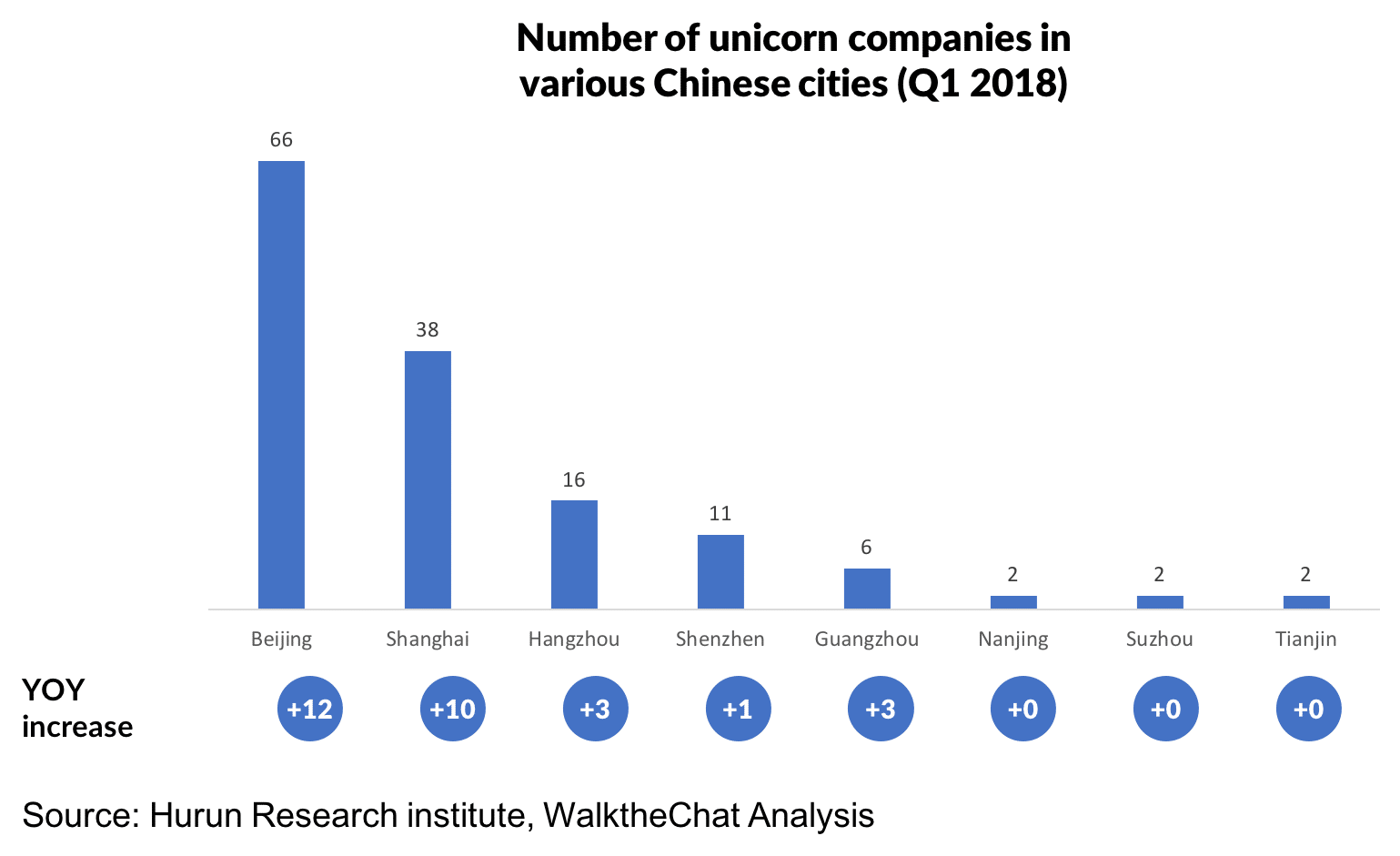

- Most of Chinese unicorns are located in Beijing (66 out of 151)

- Internet services is the largest and fastest growing industry for unicorn companies

- Almost 35% of Chinese unicorns are less than 4 years old

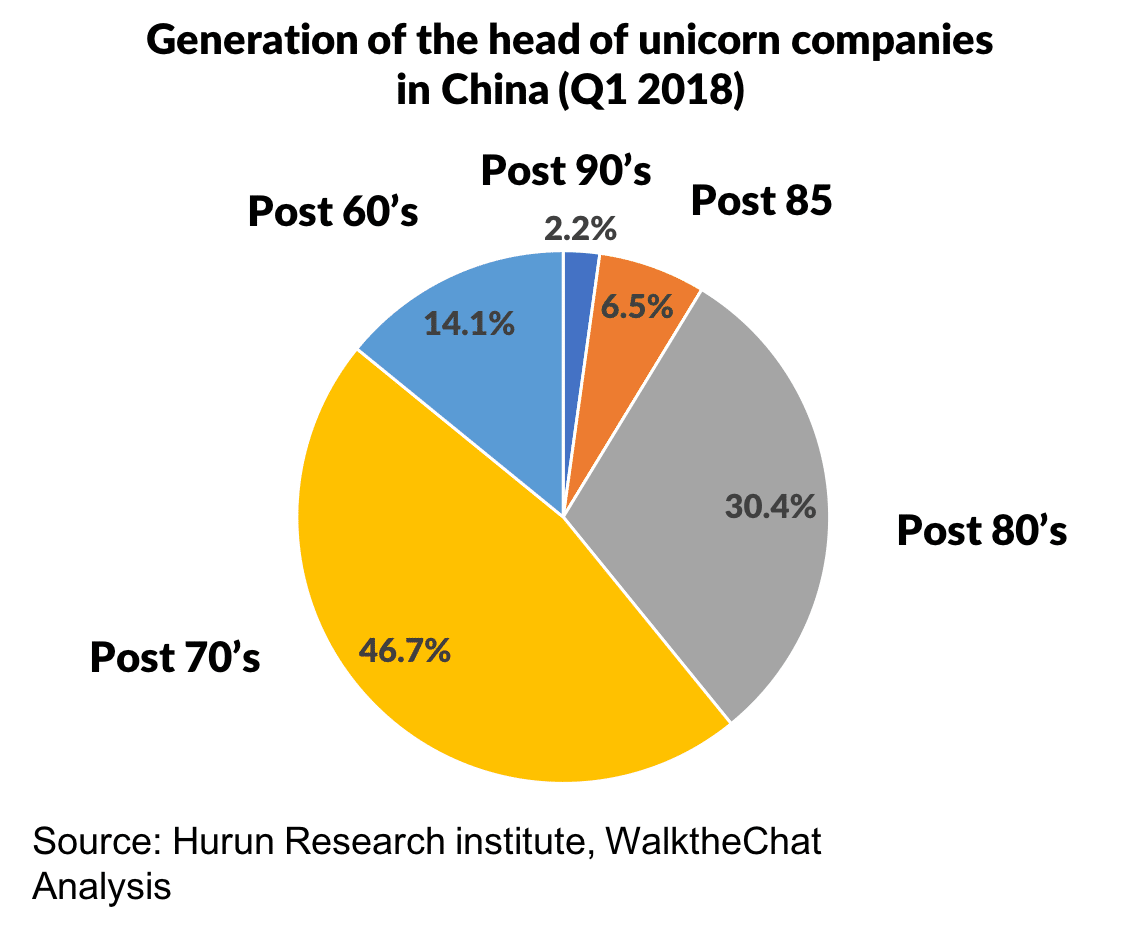

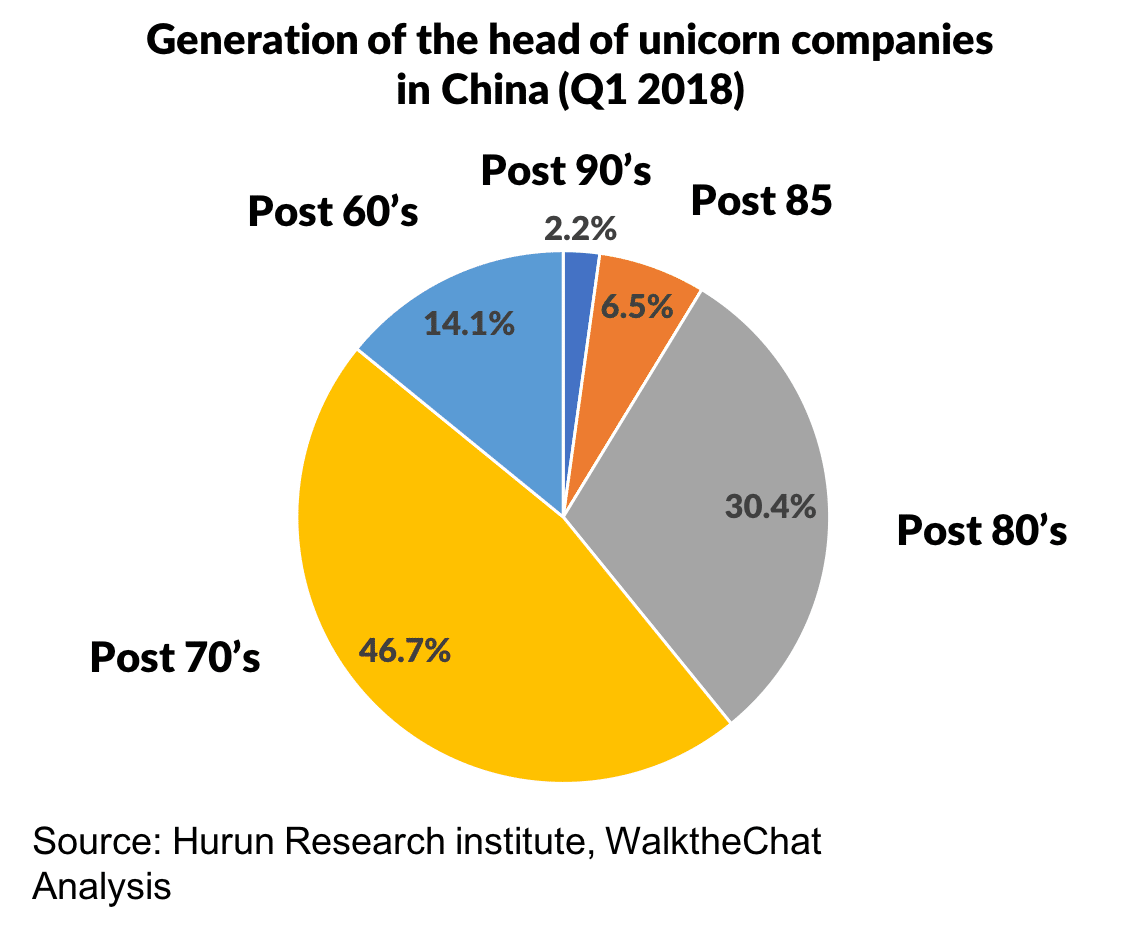

- Almost 40% of them are headed by post-80’s generation or younger leaders

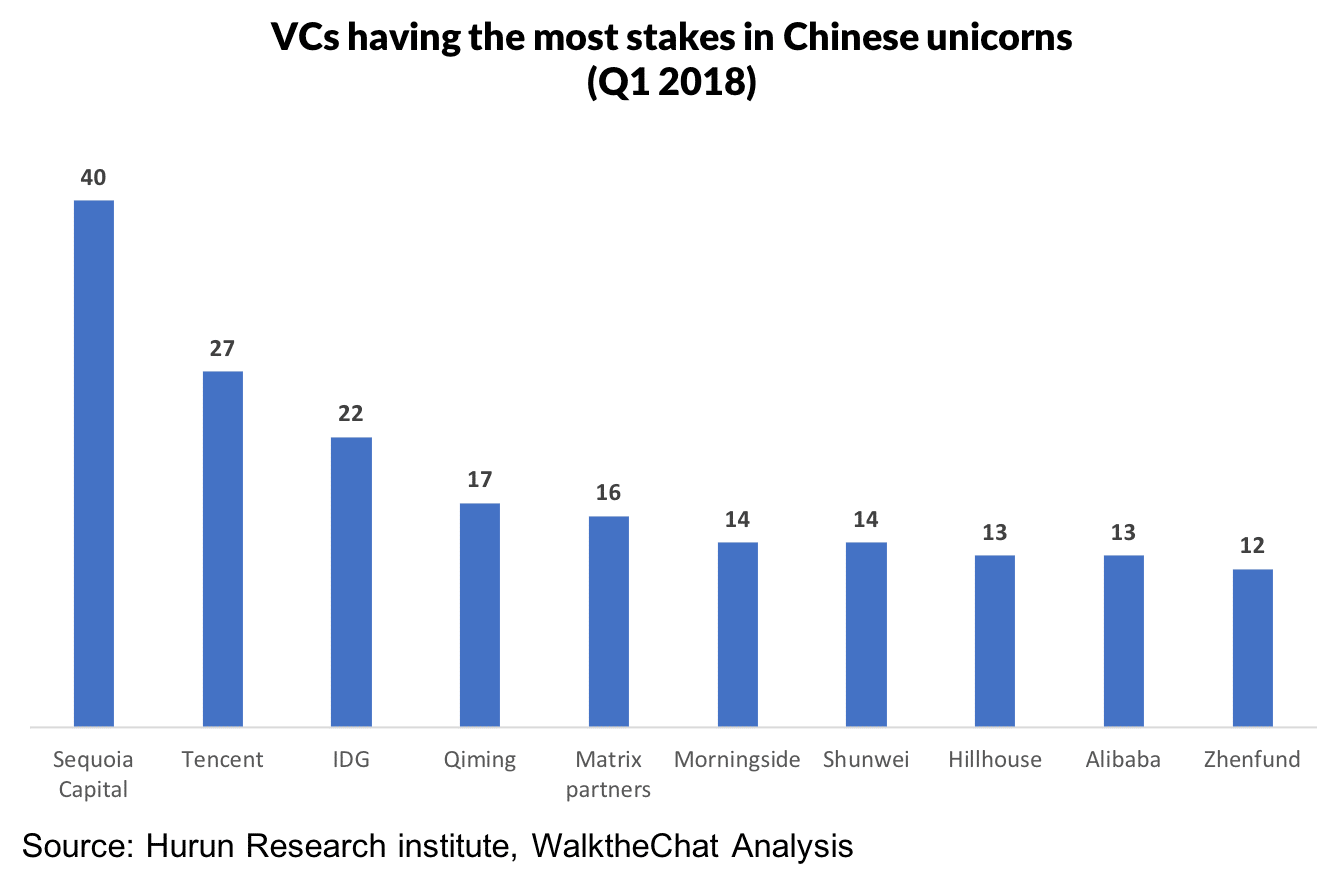

- Main investors in Chinese unicorn companies are Sequoia Capital, Tencent, and IDG

43% of Chinese unicorns are located in Beijing

Most Chinese unicorns are located in large Tier 1 cities. Beijing is the outstanding leader with 66 unicorn companies, followed by Shanghai(with “only” 38 of them)

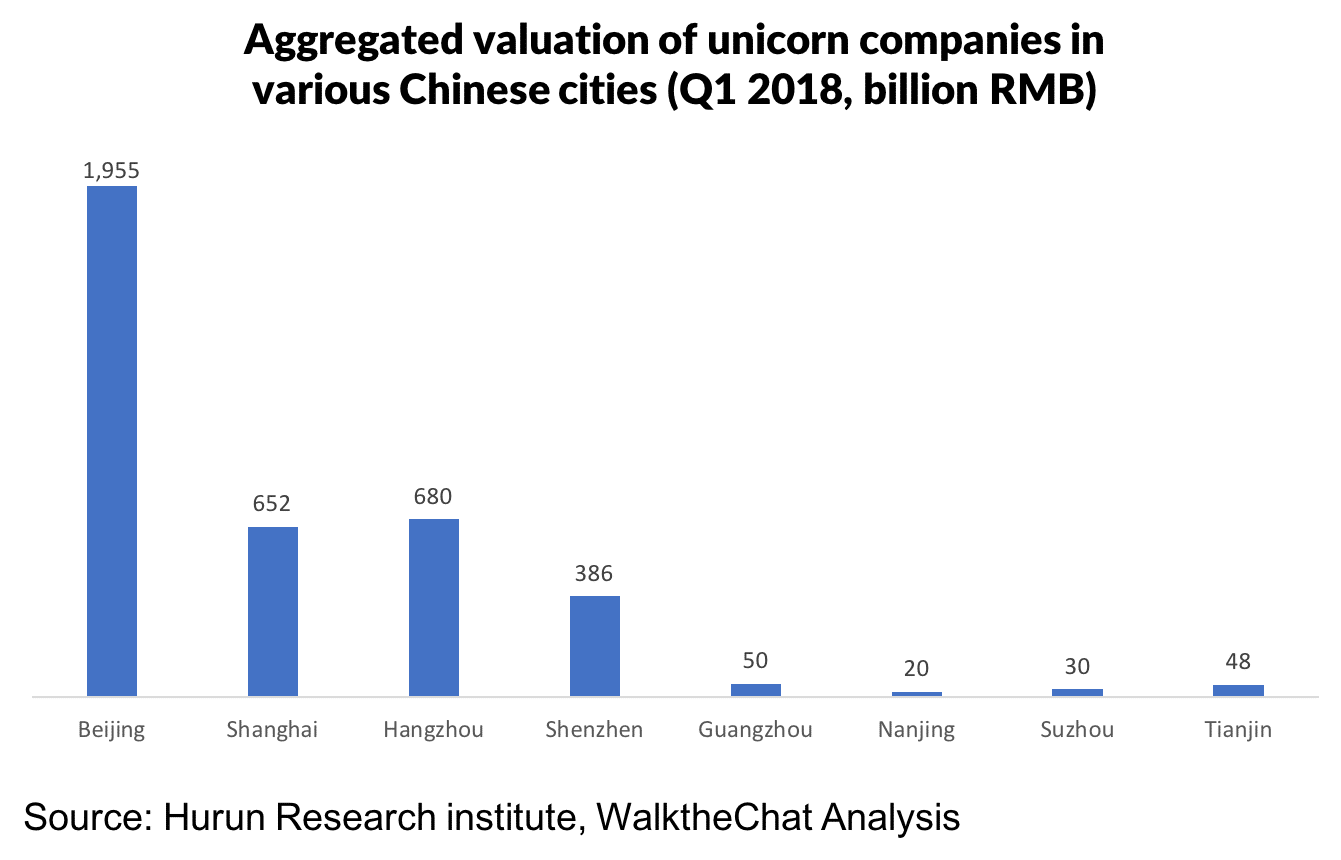

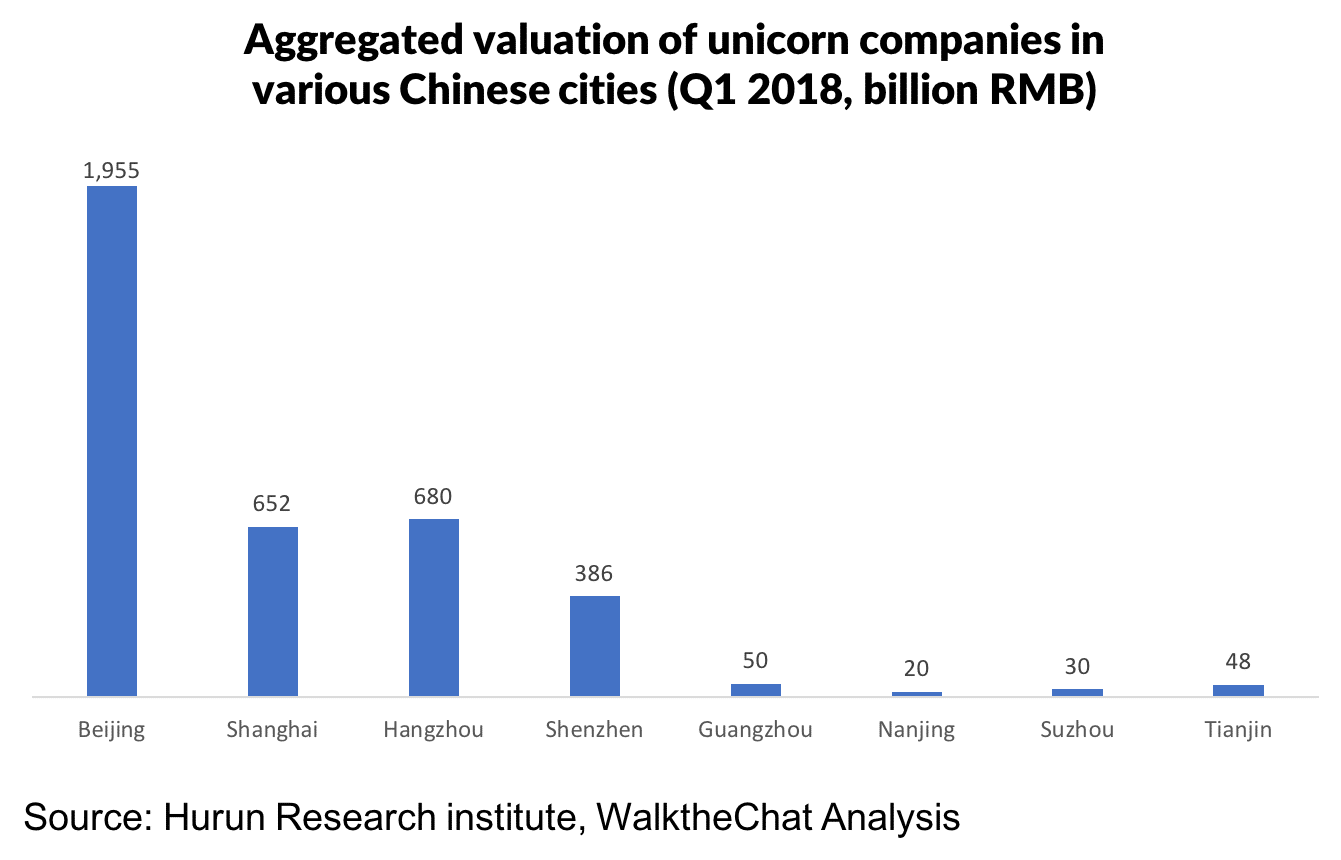

Beijing & Hangzhou have the highest aggregated unicorn valuation

In terms of valuations, Beijing companies also tend to be more valuable than their peers. Beijing has under twice the number of unicorns than Shanghai, but more than 3 times the aggregated valuation.

Hangzhou, as a 2nd tier city, is showing great potential for startups. With 16 unicorns, the aggregated valuations reach 680 billion RMB, ranking it No. 2 above Shanghai. It’s mostly due to Ant Financial, the super unicorn that is valued over 400 billion RMB.

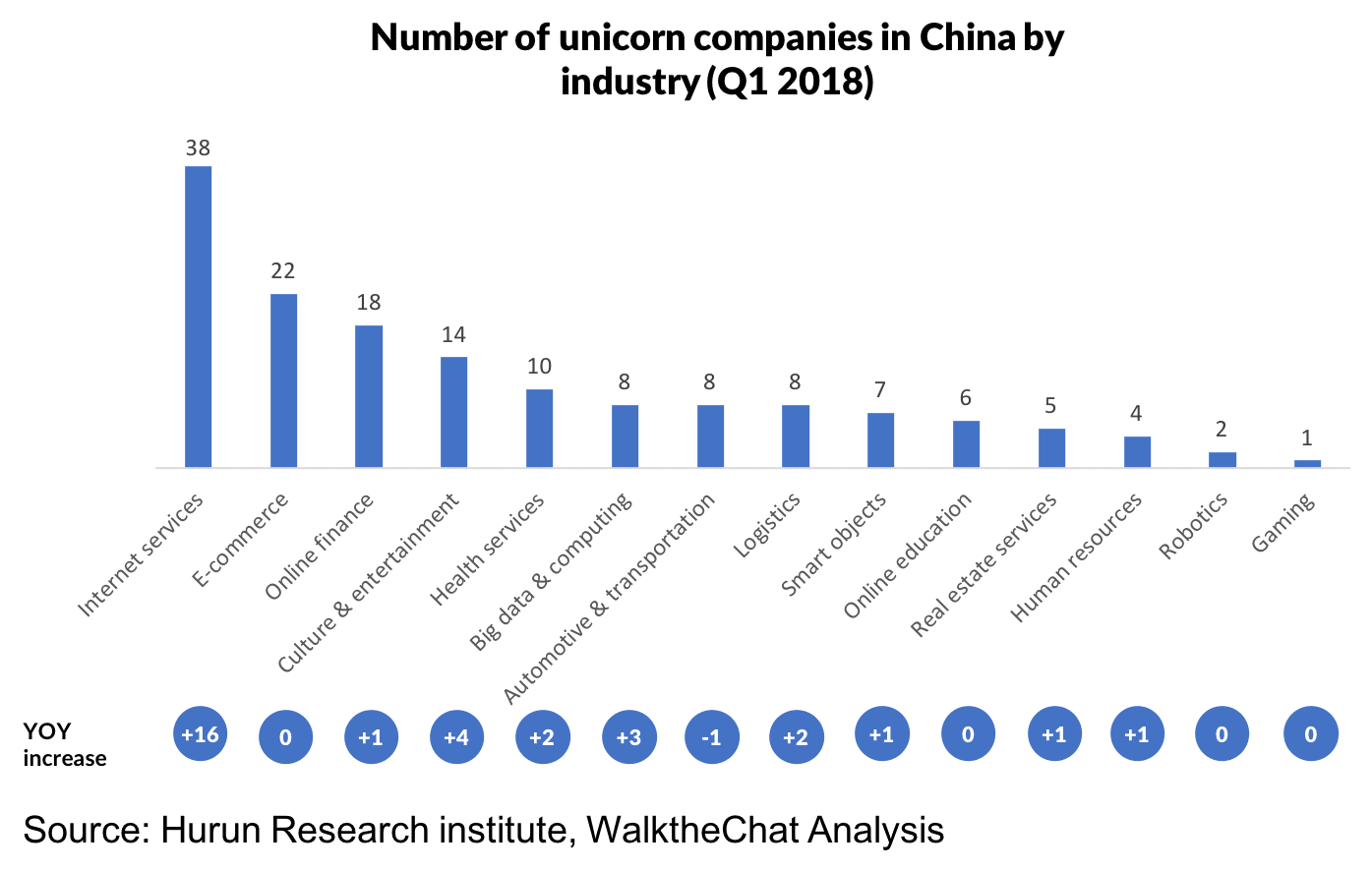

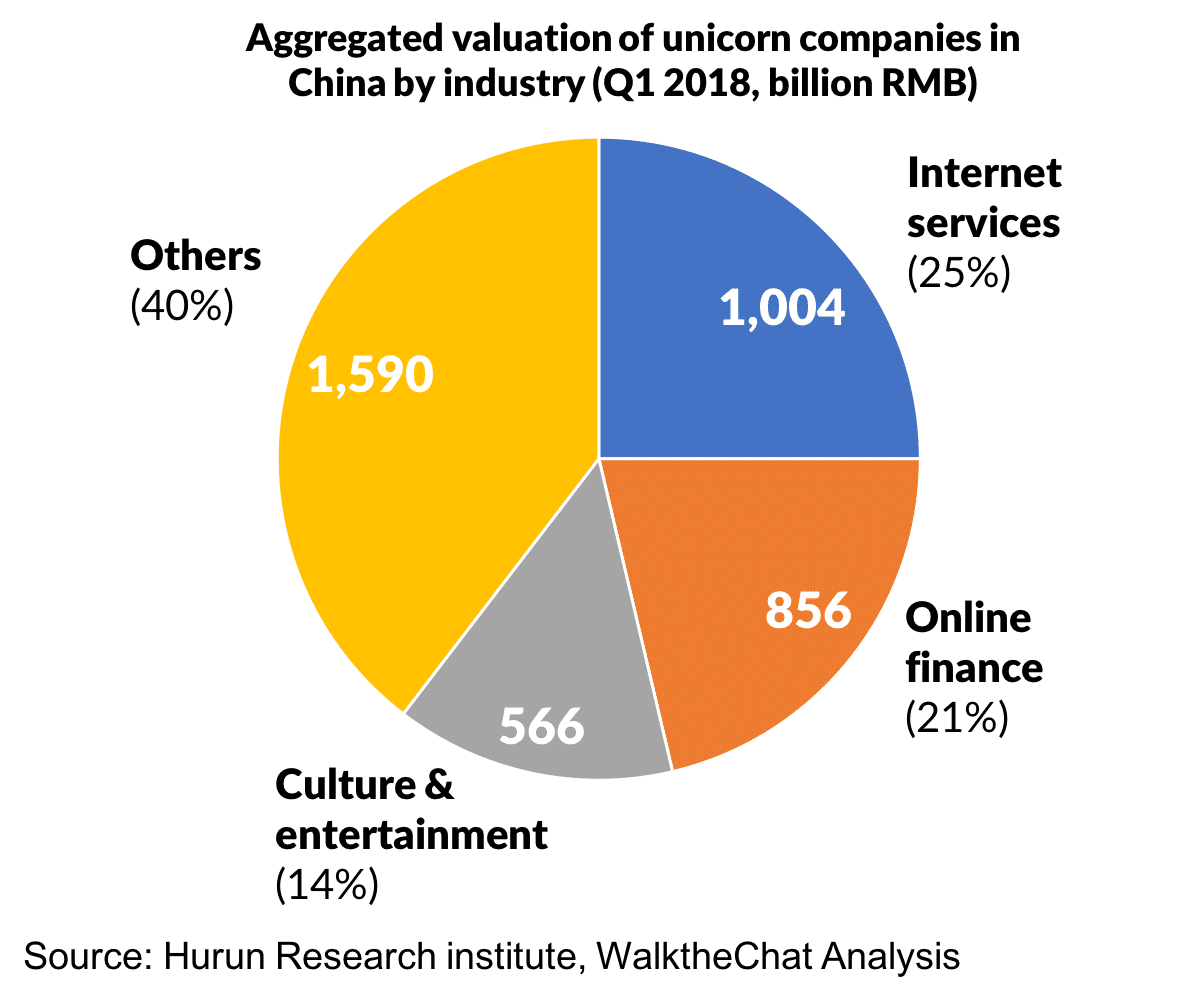

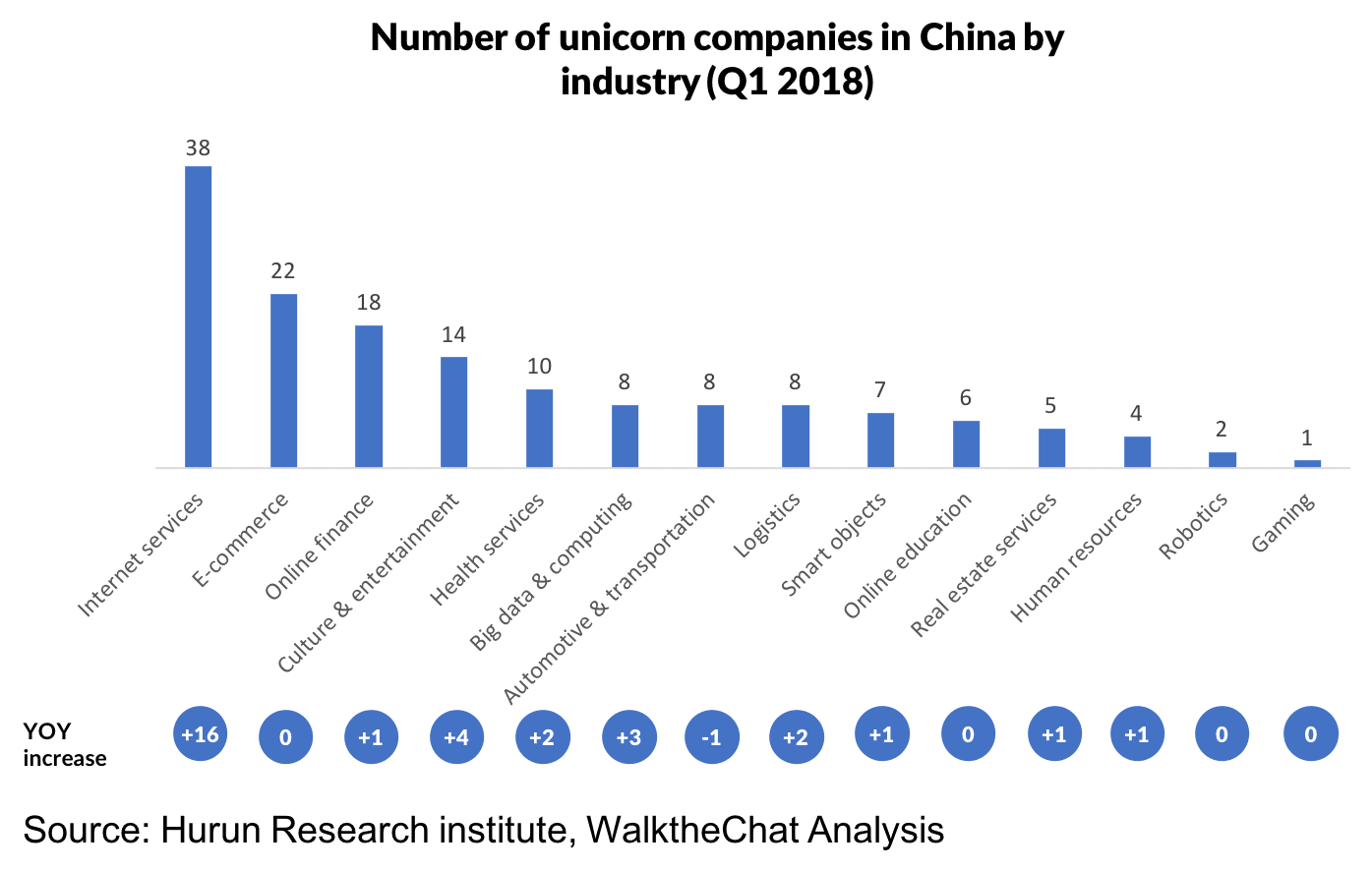

Internet Services is the largest category for unicorns

Unsurprisingly, Internet services is the most common industry in which Chinese unicorn companies operate, followed by e-commerce and online finance. It’s also the one from which most new unicorns are coming.

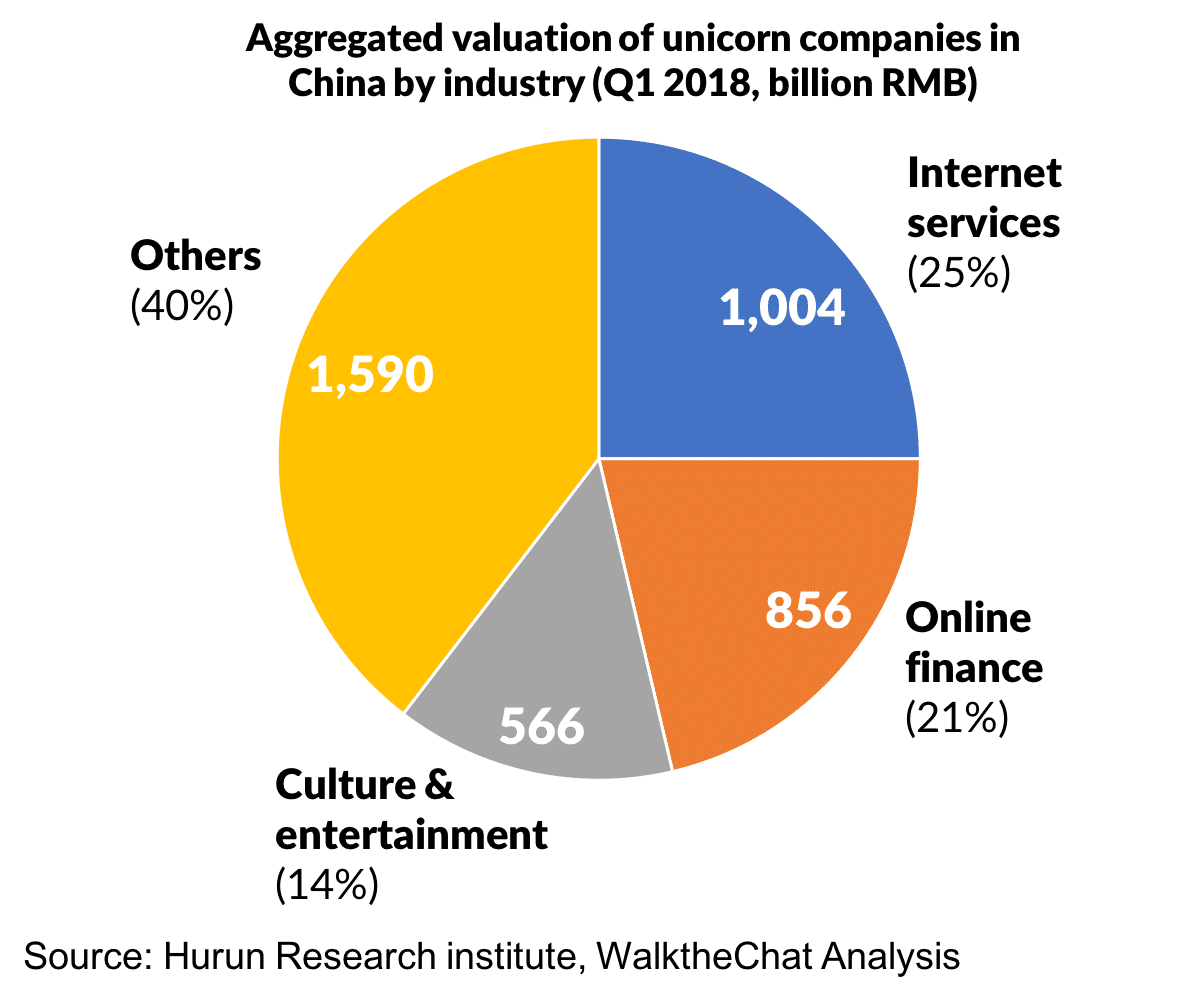

In terms of valuation, Internet services, online finance, and culture & entertainment account for most of the valuation. Put together, these three industries make up for 60% of all Chinese unicorn valuations.

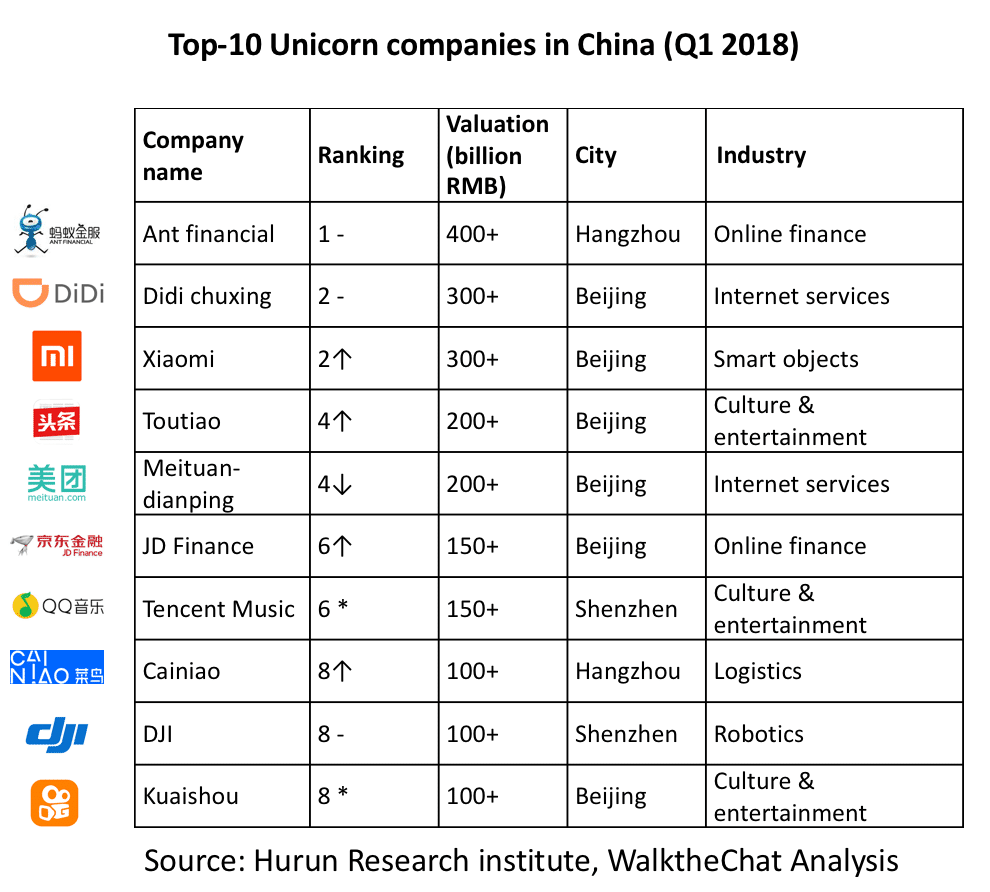

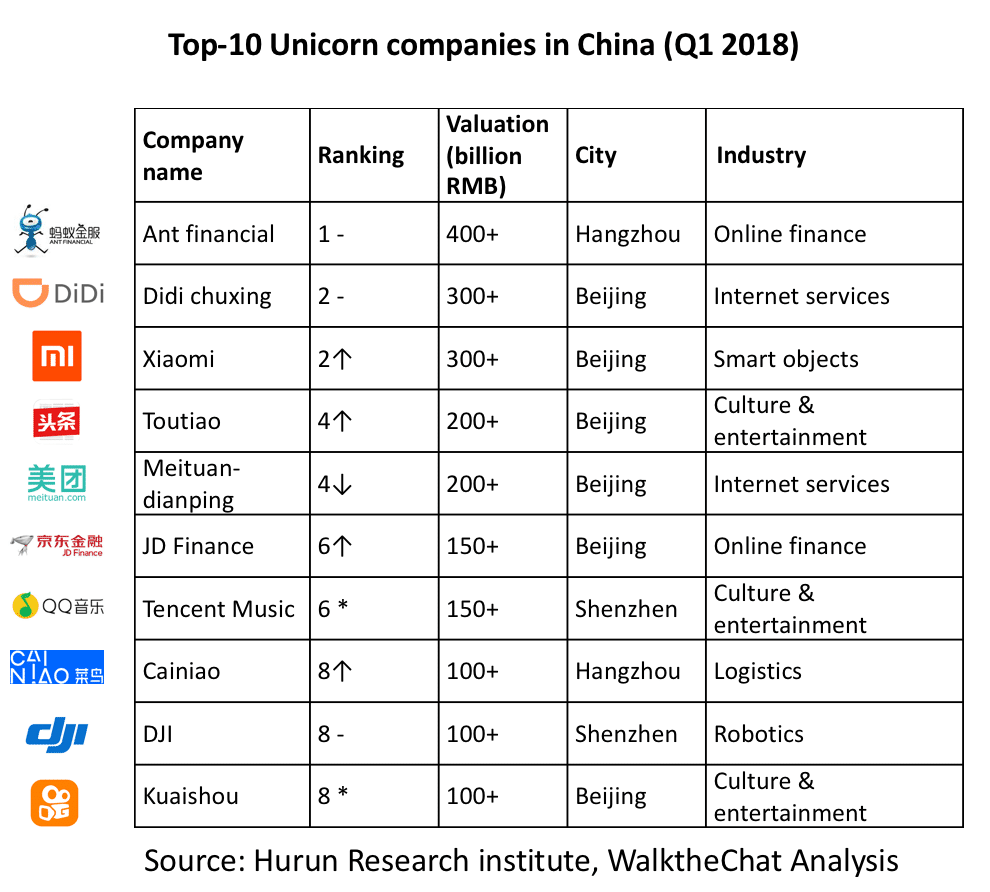

The top 10 super unicorns are valued over 100+ billion RMB

The top-10 unicorns are some of the most famous companies in China, including Ant Financial(the financial arm of Alibaba that operates Alipay), ride-hailing company Didi Chuxing(which recently acquired the Chinese operations of Uber)and the startup Xiaomi.

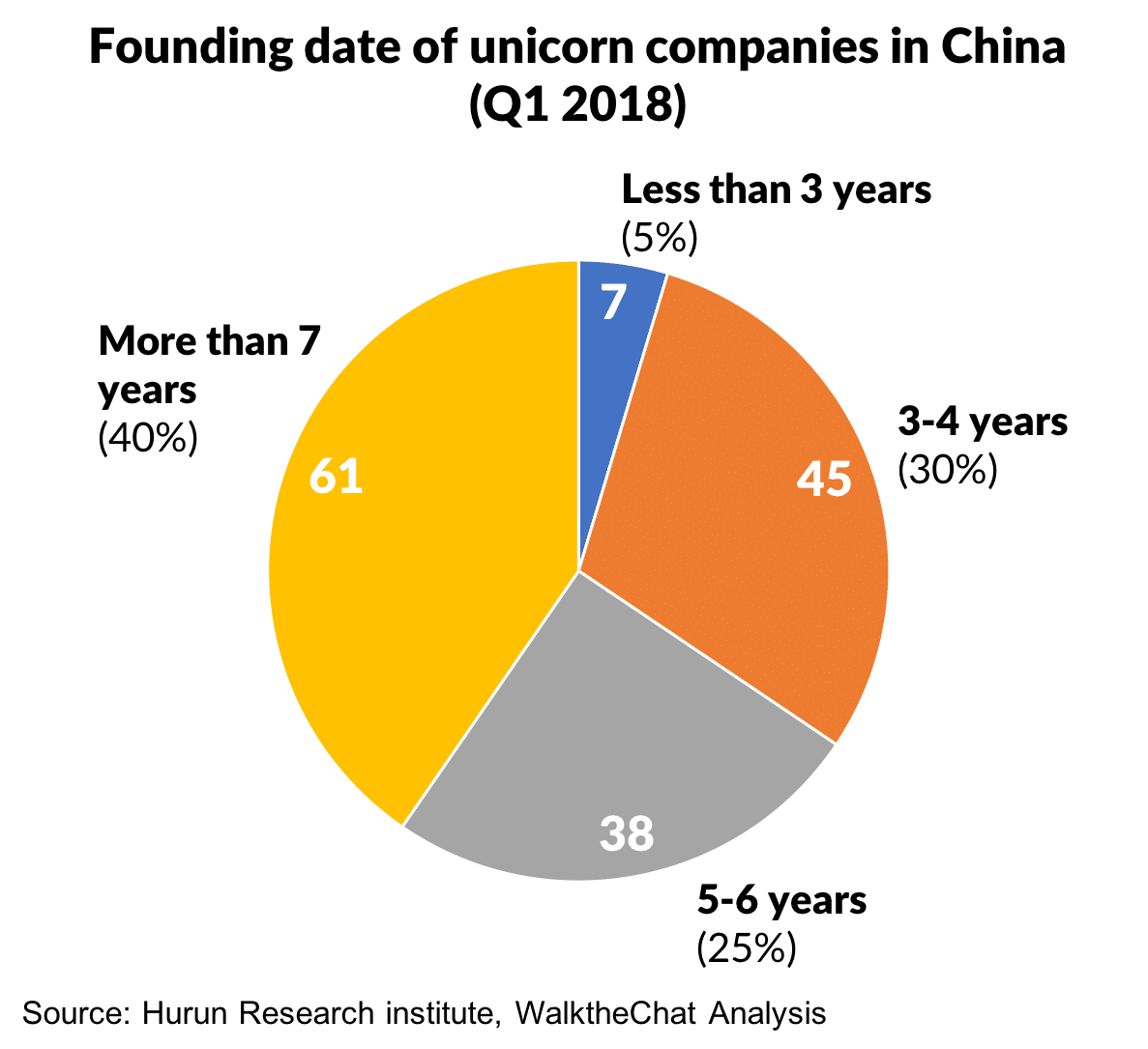

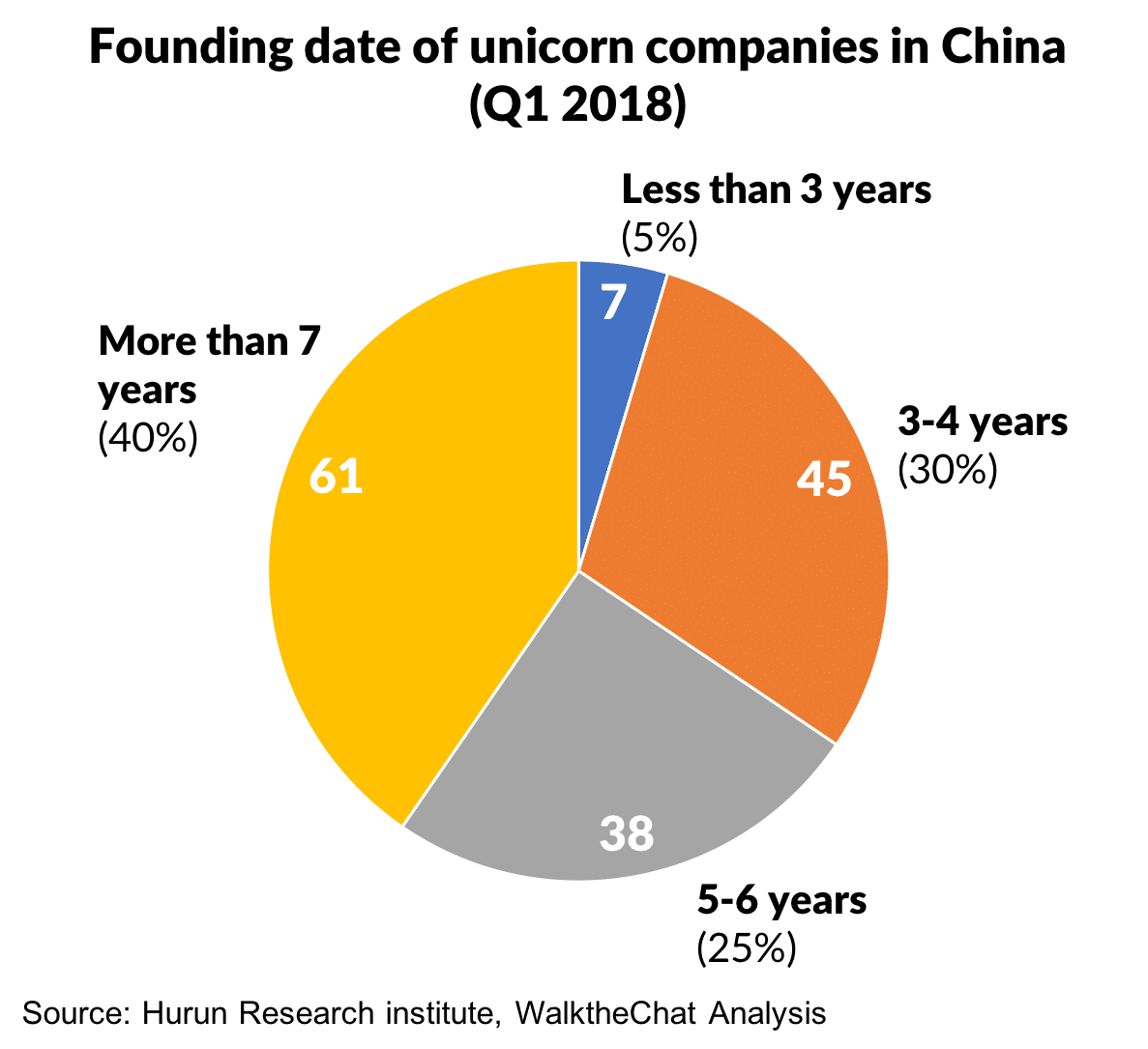

60% of Chinese unicorn companies are founded within the last 6 years

A significant amount of unicorns are young companies:35% of them are less than 4 years old, and 60% of them less than 6 years old.

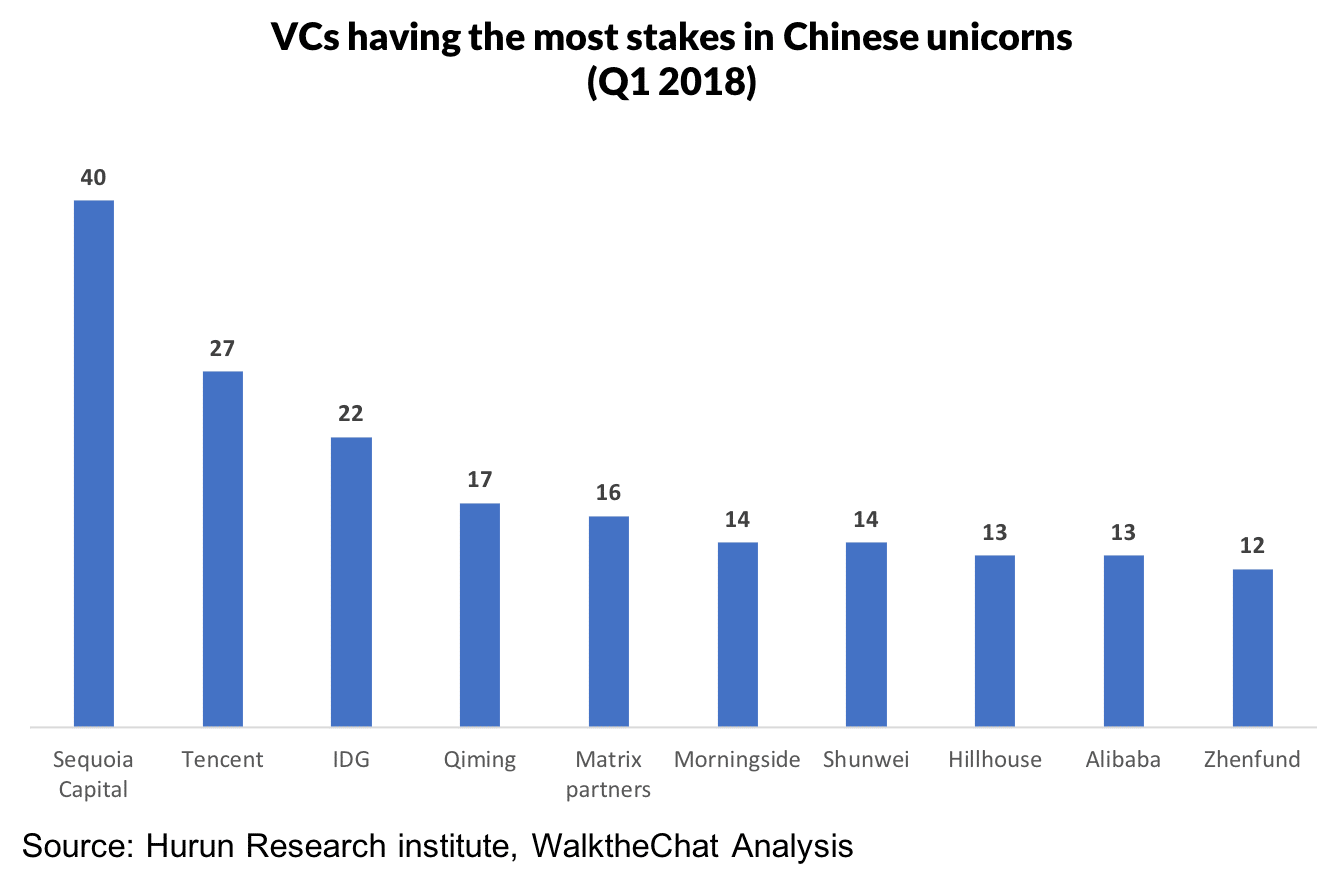

The top VC funded 40 unicorns!

Some Venture Capitalists have been doing particularly well at identifying Chinese unicorns companies. Sequoia Capital leads the way, with 40 Chinese unicorn companies investment, followed by Tencent(with stakes in 22 companies)and IDG(who invested in 22 unicorn companies in China).

39.1% of China’s unicorn founders are younger than 38

Unicorn leadership is relatively young, with 39.1% of leaders being born after 1980, which is an impressively young top-management for multi-billion dollars companies.