反避税新规实施:海外大批华人账户已被封

富人们颤抖!“避税天堂”沦陷,21万亿美元资产无处藏身

“穷人割肉缴税,富人花式避税”长期为人诟病。然而从今往后,隐匿富人们巨额财富的避税天堂,很可能将不复存在。本月起,中国首次与其他部分国家交换CRS(海外金融账户共同申报准则)信息,中国税务机关将掌握个人境外收入,一旦被列为高风险的纳税人,在面临巨额资金来源不明审查的同时,还得补缴大额的个人所得税。 另外,修改后的个人所得税法首次设立反避税条款,将给予中国税务机关有力的法律依据。简言之,中国打击国际避税大网的正式打开,隐形富豪们将无处遁形。

CRS+反避税条款海外逃避税的富人们瑟瑟发抖

国家税务总局官网信息显示,从本月(2018年9月)起,国家税务总局将与多个国家(地区)税务主管当局第一次交换信息。

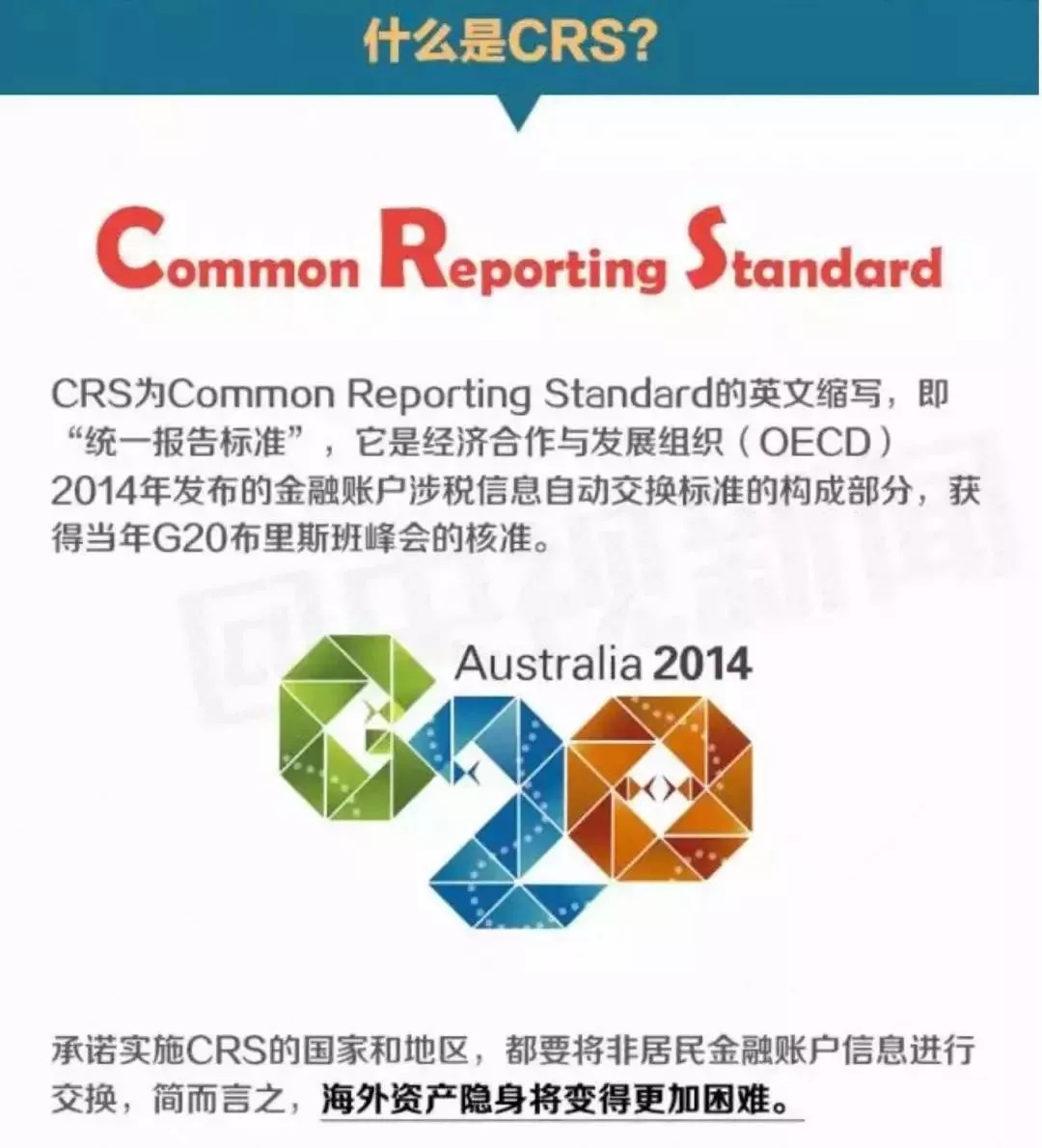

这种信息交换即“金融账户涉税信息自动交换”。为打击海外账户避税问题,经济合作与发展组织(OECD)在2014年的G20布里斯班峰会上,正式发布了金融账户涉税信息自动交换标准。

这其中有一个重要的协议,叫做共同申报准则(Common Reporting Standard),简称CRS。简单而言,它就是各国政府互助合作,相互通报对方公民在自己国家财产信息的标准,以共同打击纳税人利用跨国信息不透明进行逃税漏税及洗钱等行为。

公开资料显示,早在2017年9月,百慕大、英属维尔京群岛、开曼群岛、卢森堡等“避税天堂”就已经进行了第一次信息交换。截至2018年8月7日,已有103个国家(地区)签署了《金融账户涉税信息自动交换多边主管当局间协议》。

而在中国,按照此前计划,中国内地、中国香港和中国澳门都在今年9月同其他CRS参与国完成第一次信息交换,此外还包括新加坡、巴哈马、巴林……,共47个国家和地区。

这意味着,中国税务部门通过这个方式可以轻松了解和掌握中国税收居民海外资产收入信息。

具体而言,对于在其他国家或地区金融机构拥有账户的中国税收居民,只要财富所在国家(地区)签署了互换协议,那么该居民的个人信息以及账户收入所得将会被财富所在国的金融机构收集并上报给该国相关政府部门,该国政府再与中国的相关政府部门进行信息交换。这种交换每年进行一次。互换的信息主要包括以下三大方面的内容:

国家税务总局官网给出的信息互换过程如下:

值得一提的是,近日,备受关注的修改后个人所得税法获全国人大常委会通过,将于明年1月1日实施,其中首次引入的反避税条款也意味着对高净值人群强化征管。根据中国人大网公布的修改后的个税法,新增了的反避税条款作为第八条:

据《第一财经》报道,普华永道中国私人客户服务中区主管合伙人王蕾表示,随着CRS(“海外金融账户共同申报准则”)的实施,反避税在个税层面的立法变得迫切。举个简单的例子:中国个人A在海外通过BVI(避税天堂维尔京群岛)空壳公司进行投资,BVI公司的利润只要不分配到个人股东层面,在现行税法下,个人A无需缴税;而反避税条款下,中国税务机关可以以受控关联公司的名义将没有商业实质的BVI公司取得的利润视同个人直接取得而课税。CRS的不断推进实施与新个税法中反避税条款的加持,热衷在“避税天堂”开账户、偷偷藏钱的有钱人,或涉及洗钱、漏税的,但凡有不合规的行为统统都会有大麻烦。

澳洲、新西兰的大批华人账户已被封

早在一个多月前,外媒便发布重大消息,新西兰、澳洲各大商业银行冻结了数千的账户,并要求确认开户人是否属于外国纳税人,其中也涉及到了大量的中国居民。

澳洲国有企业Kiwibank的发言人表示,银行在5月底向大约3000名客户发送了信件,并给客户14天的期限来补充他们所需的海外税务状况信息。

澳大利亚最大的银行ANZ表示,一周时间冻结了大约200位客户的账户,并将按照税法规定的要求,每周继续冻结账户。西太平洋银行(Westpac)和BNZ也做了相同的反应。

事实上,早在6月初新西兰媒体就放出消息,如果不提供涉外纳税信息,新西兰银行将冻结你的账户。从7月1日起,还没有按照银行规定,补全海外欠款的,统统冻结账户,没有人可以例外。当然,冻结账户中的资金将留在账户中,但客户无法访问。

目前,澳、新两国银行已经冻结了上千个账户,而范围仍将持续扩大。

值得一提的是,中国、澳大利亚及新西兰,都在今年9月首次交换信息的名单之中。所有在澳洲开户的非澳洲居民的基本信息,比如姓名,身份证号码,住址,生日,账户号码,账户余额还有每年出现的重大交易,另外还有银行存款账户、托管账户、保险合同等等信息都会实现两国税务局的共享。

21万亿美元资产“藏”在11大避税天堂

长期以来,很多富人都悄无声息地将自己的巨额资产转移到国外。他们看中的地方便是所谓的“避税天堂”,如巴哈马、开曼群岛、维尔京群岛、卢森堡、瑞士……为吸引外国资本流入、繁荣本国(地区)经济,这些有“避税天堂”之称的国家(地区)有一些共同点:对前来注册登记设立公司只收极少的年度管理费;对公司股东信息、股权比例、收益状况等给予高度保密;不征税或税负极低;无外汇管制;监管宽松。同时,在这些国家(地区)设立的公司几乎被所有国际大银行承认,可在银行开立账号。

于是,一大波想要隐藏财富、逃税甚至洗钱的“隐形富豪”来到这些避税天堂。

这些富人往往会高薪聘用一些税务行业、私人银行业、会计行业和投资行业的专业能手,来为他们量身定做诸如跨国并购、地下钱庄、影子公司、比特币交易等项目来躲避监管,继而实质上完成资产转移。

事实上,这样的避税现象及监管难题并不单单存在于中国。

根据哥本哈根大学,加州大学伯克利分校和美国经济研究平台国家经济研究局(NBER)的三位经济学家的分析,全球企业一年的利润为11.515万亿美元,其中85%由当地公司创造,其余15%由外国控制公司创造。

然而,在外国公司获得的1.703万亿美元利润中,近40%即总额达到6160亿美元,已转移到其本国以外的其他税收管辖区。

其中92%转至11个国家,这些国家随后获得了臭名昭著的避税天堂称号。美国是转移利润最大的国家,利润转移高达1420亿美元,其次是英国610亿美元,德国550亿美元。这三国也是巴拿马文件中利润转移至避税天堂损失最大的国家。

对于较小的国家来说,转移到国家的利润几乎与该国所有企业利润的总和一样多,这正好说明了为什么成为避税天堂可以吸引他们。与较大的经济体相比,百慕大当地利润为96%,加勒比为95%和马耳他为86%,尽管爱尔兰,瑞士和新加坡等国家仍有超过50%的国内利润转移。

据估计,这些避税天堂的资产规模超过21万亿美元,其中大部分不受税务人员管辖。

就个人财富方面来看,据Business Insider去年9月援引世界银行的数据,全球GDP总和约为75.6万亿美元,也就是说,超级富豪们隐匿了约7.5万亿美元的财富。

形势严峻,CRS的出台,也正是为了打击这样的海外账户避税问题。有人可能要说那把资产转移到非CRS成员国就好了。据了解,暂时没有签署的不代表以后不会签署,现在已经有了信息互换标准,只要签署协议,信息就可以随时交换。

就从9月起!反避税两大招实施 主要影响这些人群(图)

当CRS(共同申报准则)遇上新个税法中的反避税条款,那些在国外开金融账户转移资产或避税的富人们可能面临着补缴税款的局面。

经过一年多准备工作后,CRS 自本月起正式在我国实施,这也是中国首次开展金融账户涉税信息的自动交换。这也意味着,我国税收居民在其它参与CRS的几十个国家的金融账户信息将被交换给中国税务部门。

更为重要的是,如果说CRS交换来的信息主要用来核查纳税人是否依法履行了纳税义务,那么刚刚通过的新个税法中新增的反避税条款,则对税务部门决定是否对纳税人补缴税款提供了法律依据。

环环相扣的政策下,在海外拥有金融资产的纳税人可能面临补缴税款的局面,有意思的是,根据新个税法,补缴的税款可能也要加收利息!

税收居民身份认定有了新标准,这种方式避税行不通

CRS的全称是common reporting standard,是经济合作与发展组织(OECD)公布的《金融账户涉税信息自动交换标准》,即为全球范围内的金融账户涉税信息自动交换“统一报告标准”。

其本质是反避税,所有签署CRS的国家和地区都要在本国金融机构实行这一统一标准,并与其他签署国家和地区交换掌握的对方居民的金融账户信息,以此掌握本国纳税人资产状况,判断他们是否偷税漏税、行受贿或洗钱。其主要涉及金融账户,不包含房产等非金融资产。

CRS交换的信息包括一下三大方面:

海外机构账户:存款机构、托管机构、投资机构、保险公司在内的几乎所有海外金融机构。

资产信息:存款账户、托管账户、具有现金的保险合同或年金合同、持有金融机构的股权/债券收益。

账户内容:账户及账户余额、姓名及出生日期、税收居住地、年度付至或计入该账户总额。

中国国际税务研究院表示,中国实施CRS 后,信息交换给谁,谁来征税的标准是以税收居民身份来判定的,主要看其是否是中国税收居民,而不是根据国籍来判定。

根据最新个税法的规定,依法缴纳个人所得税的分为居民个人和非居民个人:

1、在中国境内有住所,或者无住所而一个纳税年度内在中国境内居住累计满183天的个人,为居民个人。居民个人从中国境内和境外取得的所得,依照本法规定缴纳个人所得税。

2、在中国境内无住所又不居住,或者无住所而一个纳税年度内在中国境内居住累计不满一百八十三天的个人,为非居民个人。非居民个人从中国境内取得的所得,依照本法规定缴纳个人所得税。

值得注意的是,新个税法对于税收居民身份的判定使用了183天划分的国际通行惯例,这也就意味着,中国公民简单使用第二国护照的方式规避CRS申报将行不通。

普华永道中国私人客户服务中区主管在接受第一财经采访时表示,居民身份的判定与CRS也息息相关,中国公民通过简单买本他国护照来规避CRS申报的时代将彻底结束。当中国的新税法昭告天下,海外的金融机构自然不会接受一位中国公民提供的岛国护照+岛国税务居民证明+30天的离境记录,继续闭着眼睛把该公民的CRS的信息报去岛国,除非该中国公民可以提供该年183天的离境记录。因此,对于通过使用他国护照避免CRS申报的高净值个人,应尽早认识到这一即将发生的变化,及时应对。

CRS将主要影响这些人群

如上所述,CRS将影响的人群主要是那些在海外有金融资产的居民个人,包括在海外有壳公司投资理财、在海外购买了大额保险、在海外设立家族信托等人。

但从先易后难的排查角度看,CRS交换初期重点检查的纳税人是高资产人群。多位受访的金融律师认为,100万美元以上的高资产人士是这次全球资产透明化进程的主要攻克对象。虽然CRS并没有把低资产人士排除在外,但交换账户信息会产生海量数据,即便有些低资产人士不愿意资产被“透明化”,但从实践角度来说影响并不大。

不同国家对于不同类别账户的尽职调查要求和程序也不同,有些国家今年已经开始互换信息。根据我国去年5月发布的《非居民金融账户涉税信息尽职调查管理办法》,中国版CRS最先查的是账户余额拥有100万美金以上的高净值大咖,2017年12月31日前就要完成所有账户的尽职调查,100万美金以下的可以截止到2018年12月31日。

“避税天堂”不再天堂

据经合组织(OECD)发布的消息,中国已经依据《多边税收征管互助公约》第29条之规定,将《公约》效力正式扩大于香港和澳门两地。《公约》将在2018年9月1日正式在香港和澳门两地生效实施。

这意味着,中国内地高净值人群在香港及澳门的金融账户将会通过CRS的自动交换机制传递给中国内地的税务机关;香港和澳门的税务局很快将与更多国家的税务局自动交换金融账户信息;中国内地与香港和澳门两地在今年9月底之前完成CRS下的第一次账户信息自动交换。

作为中国内地居民最大的金融账户开户地之一,香港加入CRS后,此前不少内地居民在香港购买大额保险等转移资产等信息,也将被内地税务部门所掌握。

目前,全球已有100多个国家承诺实施CRS标准,65个国家已经签署了多边自动交换协议,据高鸣咨询统计,如下61个国家和地区的中国税务居民金融账户信息将交换回中国,包括:安圭拉,阿根廷,澳大利亚,比利时,克罗地亚,塞浦路斯,捷克,丹麦,爱沙尼亚,法罗群岛,芬兰,法国,德国,直布罗陀,伯利兹,百慕大,巴西,英属维尔京群岛,保加利亚,加拿大,开曼群岛,哥伦比亚,哥斯达黎加,希腊,格陵兰,根西岛,匈牙利,冰岛,印度,印度尼西亚,爱尔兰,马恩岛,意大利,日本,泽西岛,韩国,拉脱维亚,列支敦士登,立陶宛,卢森堡,马来西亚,马耳他,毛里求斯,墨西哥,蒙特塞拉特岛,荷兰,新西兰,挪威,波兰,葡萄牙,罗马尼亚,圣卢西亚,圣文森特和格林纳丁斯,萨摩亚,斯洛伐克,斯洛文尼亚,南非,西班牙,瑞典,特克斯和凯科斯群岛,乌拉圭。

中国富豪比较热衷开设机构的离岸避税国家,包括英属维尔京群岛、开曼群岛都在信息交换之列。

此外,随着不断有新的国家和地区加入,从其他国家和地区交换回中国的中国税收居民金融账户信息会越来越多。中国居民设立海外账户较多的国家和地区包括美国、新加坡虽然未加入CRS,但美国2010年开始了FATCA法案,已经开始全球征税,中国在内的多个国家和地区与美国就协定的实质性内容达成一致。

真正的大招:反避税条款!

值得注意的是,CRS交换来的信息主要用来核查纳税人是否依法履行了纳税义务,并不是交换回来信息就直接征税。但刚刚通过的新个税法,则对高净值人群境外金融资产强化税款征管提供了强有力的法律依据。

也就是说,CRS只是个敲门砖,真正的“大招”是新个税法中首次引入的反避税条款。

新个税法的第八条就涉及反避税条款:

有下列情形之一的,税务机关有权按照合理方法进行纳税调整:

(一)个人与其关联方之间的业务往来不符合独立交易原则而减少本人或者其关联方应纳税额,且无正当理由;

(二)居民个人控制的,或者居民个人和居民企业共同控制的设立在实际税负明显偏低的国家(地区)的企业,无合理经营需要,对应当归属于居民个人的利润不作分配或者减少分配;

(三)个人实施其他不具有合理商业目的的安排而获取不当税收利益。

税务机关依照前款规定作出纳税调整,需要补征税款的,应当补征税款,并依法加收利息。

据了解,长期以来,中国所得税管理的重点在企业,已有反避税措施也主要针对企业法人进行设计。此次新个税法首次引入反避税条款,也意味着将相关个人避税行为也纳入反避税体系。

个人反避税条款的引入将防止个人通过不具合理商业目的的关联方交易、离岸架构及其他特殊安排逃避纳税义务。建议存在以上涉税安排的高净值人士积极关注这一条款的实施细则,充分审阅现有涉税安排的合规性,及早发现潜在税务风险,并采取必要措施确保新税法下个人的整体税务的有效与合规。

举个简单的例子,中国个人A在海外通过BVI(避税天堂维尔京群岛)空壳公司进行投资,BVI公司的利润只要不分配到个人股东层面,在现行税法下,个人A无需缴税;而反避税条款下,中国税务机关可以以受控关联公司的名义将没有商业实质的BVI公司取得的利润视同个人直接取得而课税。

CRS最大漏洞:离岸避税天堂沦陷,美国岸上天堂崛起

Chinashintay

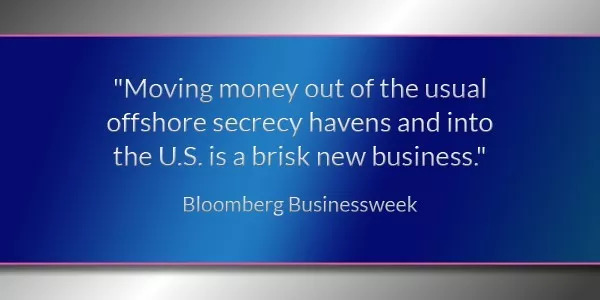

美国的金融机构现在很忙,忙着将客户的钱从传统离岸避税天堂(比如巴哈马、瑞士、百慕大等),转移到美国岸上天堂(比如特拉华州、内华达州、怀俄明州和南达科他州等)去。

美国的金融机构现在也都在学习一项新技能,如何帮外国客户利用美国漏洞规避CRS。

比如,波士顿博尔顿全球资本公司称,一名富有的墨西哥人可以用其BVI公司在美国银行开户,如此一来墨西哥政府最多只能知道该客户在美国银行开户的BVI公司,而美国的银行不会为墨西哥政府提供这位墨西哥富豪的个人信息。

比如,罗斯柴尔德里诺分公司负责人潘尼称,一位王姓的香港人从国内银行转移资金,非常担心自己的财富信息会被中国监管部门知晓。潘尼说,把自己的资产转到内华达州一家信托公司后,这位投资者就可以避开美国税收和本国信息披露。

CRS来袭,避税天堂统统沦陷,海外逃避税或无所遁形。

但是,CRS的最大漏洞——美国,却成了全球最大的避税天堂之一。

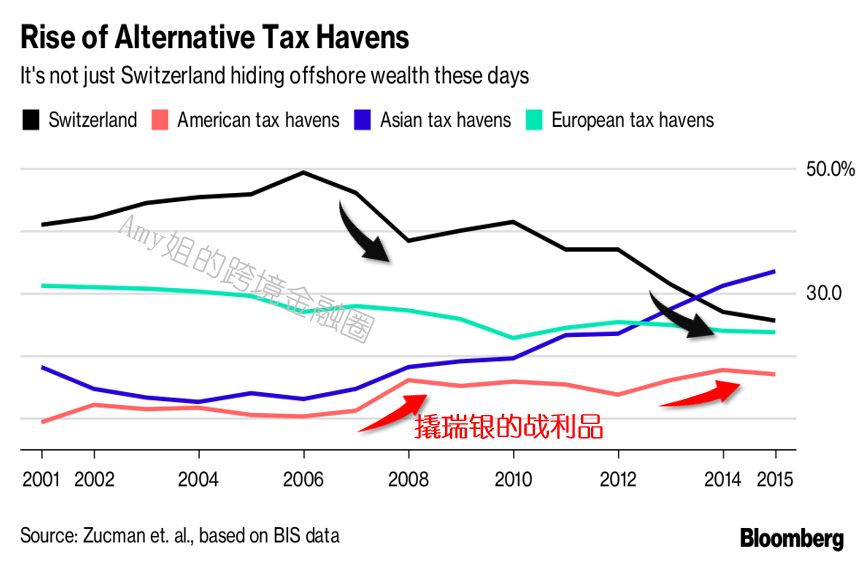

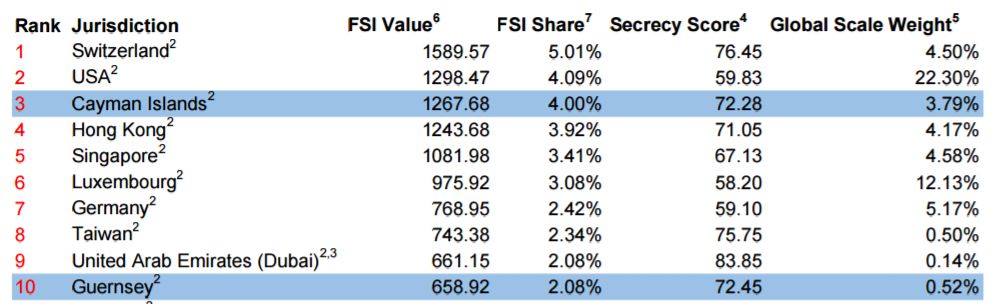

△十大避税天堂,彭博社

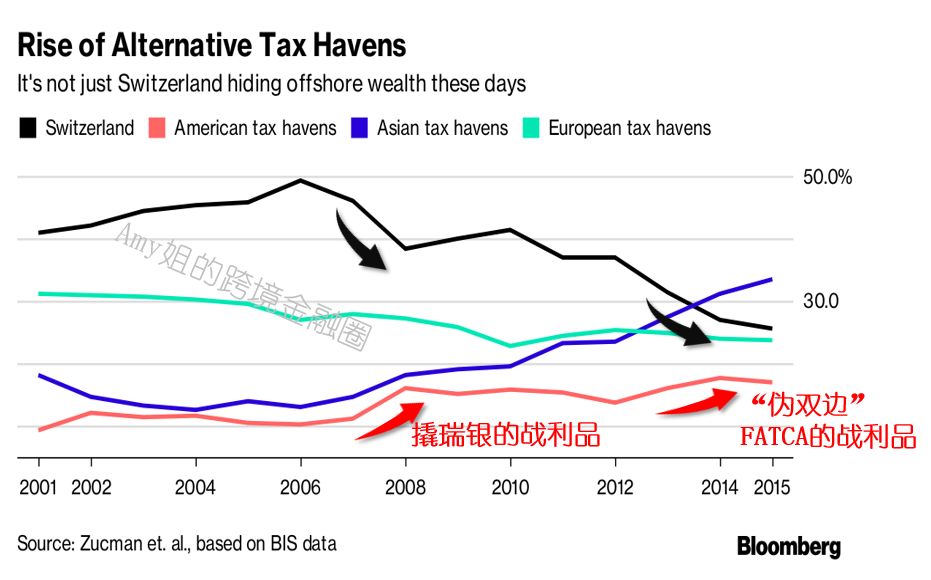

今天看“新瑞士”美国,如何通过干掉瑞士,建设自己的岸上天堂,推行FATCA却“伪双边信息互换”,拒绝执行CRS,成长为世界最大避税天堂之一的。(不是阴谋论)

01

干掉瑞士

虽然自90年代以来,美国就开始建设岸上金融,

改税制,自1984年7月以后豁免投资组合利息预提税,让外国人放心的把钱投在美国,不收30%的预扣税,

建岸上离岸地,比如特拉华州,有独立的、“享有盛誉的”法院,允许提供保密的、低税的公司架构和资产保护信托架构,让外国人能把钱投进来,也让美国自己人的钱也别流到离岸避税天堂去。

虽然特朗普称,他自己就有378家特拉华公司。

更甚之,在特拉华州的一座土黄色的不起眼的两层小楼,威尔明顿北奥兰治街1209号这个地址,就是28.5万家公司的注册地址(2016年,卫报报道),特朗普和他的总统竞选对手希拉里,都在1209号注册过公司。

但是,在08年之前,瑞士才是离岸财富的绝对王者,最高时全球50%的离岸财富都集中在瑞士。

看不惯的美国,2008年,开始指控UBS(瑞银集团)帮助美国客户逃税。

迫于美国政府压力,2009年UBS妥协了,同意向美国支付7.8亿美元了结诉讼,并提供4450个涉嫌逃税的美国客户账户信息。

但是,美国政府却开始加码,想一劳永逸的解决海外避税账户的问题,在奥巴马政府推动下,

一年后,2010年,美国通过了“外国账户税收遵从法案”(FATCA,肥咖),要求外国金融机构(FFI)向美国IRS报告美国纳税人的账户信息,以胁迫美国公民和绿卡人士申报海外账户,。对于不配合的FFI,就其来源于美国的所得征收30%的预提税作为处罚。

在美国大国蛮横之攻势下,德国、英国等饱受逃税之苦的拮据的欧洲国家(都想要离岸资产),一改往日对瑞士银行保密制度的放任,也开始不断对瑞士方面采取行动,

与此同时,G20也与发达国家和发展中国家达成了一致:不能再容忍长期怂恿逃税的避税天堂。

2013年9月,瑞士和美国达成协议,决定执行美国FATCA;

2014年5月,瑞士和其他46个国家签署了《税务事项信息自动交换宣言》,承诺执行银行间信息自动交换全球新标准,瑞士银行保密制度走向终结。

对那些曾有洗钱或逃避税行为的人来说,曾经的瑞士银行账户越来越变成一笔毁誉参半、渐至臭名昭彰的负面资产。

对于离岸财富王者瑞士,虽没有变成青铜,但也严重受伤,仅在美国起诉UBS当年,瑞士离岸财富份额就整个下降了22%。

而与之相应的,是美国“岸上”财富的攀升。这是美国敛取的第一波离岸财富。

△彭博社

03

施行“伪双边互换”FATCA

杀一儆百。

杀一瑞士,以FATCA儆其他离岸天堂。

要么自此与美国客户“断绝关系”,要么不接受FATCA但还与美国客户“藕断丝连”被征30%预扣税。要么就乖乖接受FATCA。

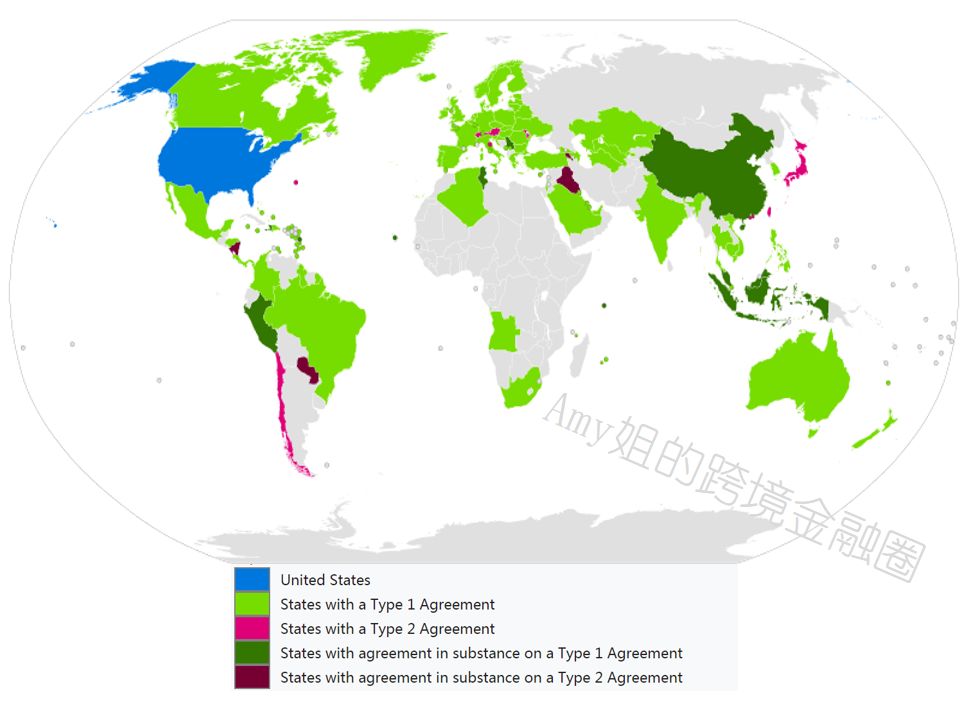

面临失去进入美国金融体系的威胁,113个管辖区(2017.12.19数据),包括瑞士、百慕大、开曼群岛、巴哈马等等传统离岸避税天堂,包括如中国、俄罗斯等经济体,都逐渐开始承诺遵守这个傲慢而野蛮的FATCA法案。

△来源:wikipedia By L.tak,美国财政部(不是最新的)

甚至俄罗斯,当美俄正在谈判FATCA时,遇14年3月俄罗斯吞并克里米亚导致美俄暂停谈判,眼看搭不上FATCA正式生效的“末班车”,普京只用11小时就签署了一项法令,以为俄金融机构执行美国FATCA的扫除法律障碍。(来源:福布斯)

那113个管辖区,都是屈服于美之大国的淫威啦?。是,也不全是。

其实,大部分国家与美国是签署的双边互换协议版本,希望信息互换,从美国对等地获得本国的居民信息。

FATCA有单边和双边信息互换两种:

普及下,美国财政部基于执行FATCA有两套不同的政府间协议(IGA),即模式1和模式2,其中模式1又分互惠性(1a)和非互惠性(1b)协议,而模式1a就是双边信息互换模式。

所以,大多数管辖区选择的都是模式1a双边信息交换模式,比如中国,比如大部分非天堂的。

但是签了模式1a选了双边互换就能收到美国提供的信息吗?这就然并卵了。

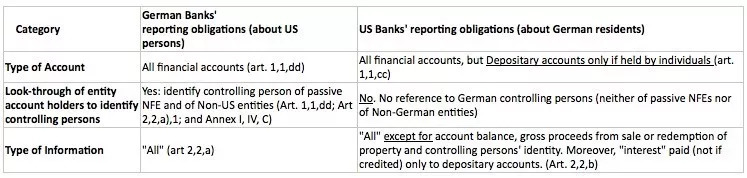

双边互换其实是不平等的:

1a双边的,收到美国换回的信息有条件,

首先要在数据保密和安全方面达到美国政府的标准,

其次,实话说,尽管奥巴马政府时期就在努力推动互惠扩大互换,但直至目前美国国内仍旧还没有一部法规支持互换除存款账户信息以外的其他信息。。。所以签约国只能非常有限地从美国收到一点点点信息。

比如13年12月德国签了模式1a双边互换模式,就存款信息看,与从德国银行获得的信息比,美国银行互换回去的信息实在是吝啬到之至。

△来源:TJN

这本来就是不平等条约好吧,你也别气。

就是这个“伪双边互换”没有互惠的FATCA,美国纳税人信息披露大门被打开,

除了直接根据换回的账户信息追缴的税款外,美国还用FATCA连吓(FATCA和FBAR海外资产未申报的处罚,重者牢狱之灾)、带哄(自愿披露计划或简易程序,自行缴械投降免刑罚轻罚款)地,把美国纳税人的钱从传统离岸追回来了一些,还切断了美国人资金外逃到传统避税天堂这个念想,想都不要再想。

推FATCA,这是美国敛取的第二波离岸财富。

△彭博社

03

拒绝执行CRS

学着FATCA,经合组织OECD(受G20委托)于2014年7月发布了CRS,想让参与国家/地区之间相互交换对方税务居民资料,以提升税收透明度,打击纳税人利用跨国信息不透明进行逃税漏税及洗钱。

△央视新闻

截至2018年8月7日,已达103个国家/地区签署了CRS框架。

在2017年7月首批交换信息的50个国家(地区)近2000个双边交换关系中,已有50万自然人被披露了离岸资产,被额外征税约850亿欧元。

而中国内地、中国香港和中国澳门,也将都在今年9月同其他CRS参与国完成第一次信息交换。甚至,还为此准备好了新个税反避税条款。

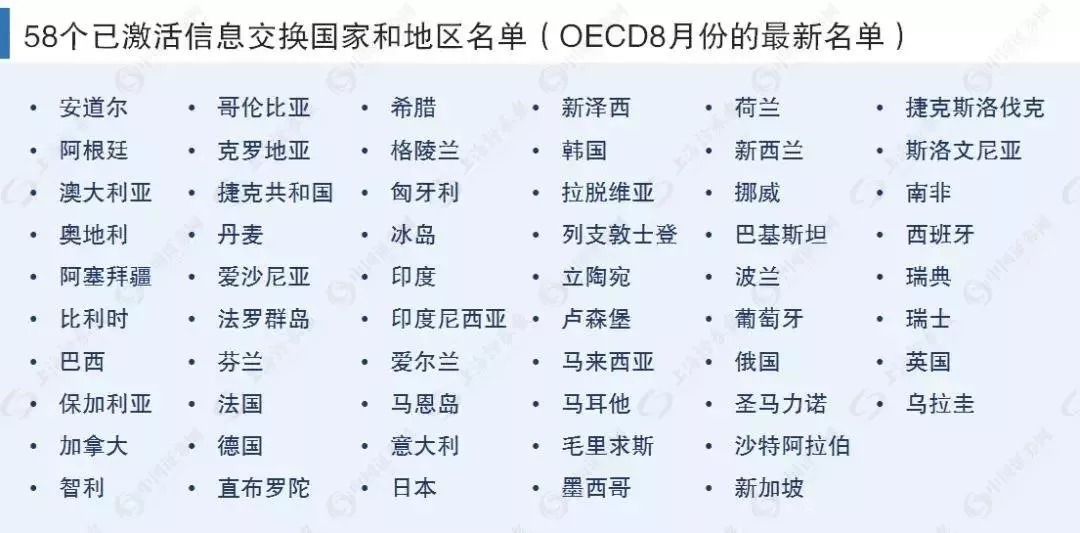

截至8月份,中国已与58个国家和地区激活自动交换关系,上证报

早在一个多月前,外媒也不停在发布重大消息,称新西兰、澳洲各大商业银行冻结了数千的账户,并要求确认开户人是否属于外国纳税人,范围仍将在持续扩大。

拒绝执行CRS:

各国推进如火如荼,但与之对应,比较戏剧性的是,

推行全球透明积极分子美国,一边用FATCA管住/追回了自己纳税人的钱,对本国人士的海外账户了如指掌,一边却拿FATCA当挡箭牌,拒绝加入CRS,不想放弃自己的“岸上”金融建设。

甚至,对于拒绝签署执行经合组织的新全球披露标准,美国财政部并不觉得有任何歉意。

以此,美国成了CRS最大的漏洞。

所以,这几年,把钱从传统离岸天堂转移到美国岸上天堂去,也成了美国金融机构天赐良机的新生意。

从伦敦的律师到瑞士的信托公司,都在忙着帮富有的客户把财富从如巴哈马、瑞士、百慕大等,转移到美国特拉华州、内华达州、怀俄明州和南达科他州等。

拥有数百年历史的欧洲金融机构X1,在内华达州里诺开了一家信托公司,距离哈拉斯(Harrah's)和埃尔多拉多(Eldorado)赌场只有几个街区。由于国际新的披露要求,即CRS,他们正在将富裕外国客户的财富从百慕大等转移到内华达州。

世界上最大的离岸信托提供商之一X2,在CRS信息报告要求日之前,匆忙帮客户将数十个账户从瑞士、开曼和其他离岸地转移到了苏必利尔(SiouxFalls)。

总部位于日内瓦的信托公司X3,正在申请在美国南达科他州皮埃尔市开设公司,以“为他们的外国客户提供服务”。

所以,如南达科他州信托基金规模已经从06年的328亿美元增长到14年的2270亿美元,信托公司数量从06年的20家增至16年初的86家。(来源:南达科他州银行业务部门数据)

2017年,美国离岸金融规模全球第1位,占22.3%,而15年时,美国占比还仅14%。

△TJN

这是美国敛取的第三波离岸财富。并还在继续。

“听,这是钱流向美国的声音”。