降息已成为全球货币政策的焦点。据不完全统计,年初至今,全球已有14家央行实施了降息。

全球降息的潮水已经涌至全球货币总闸门之前,只等开关启动,汹涌的货币之水就将弥漫全球市场。

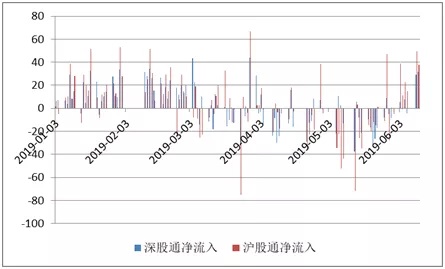

数据显示,今年6月,由于主要央行陆续转鸽,我国央行也可能适当跟随全球货币政策进行调整等多种因素,深股通和沪股通已恢复净流入状态。而在4、5月份,深股通和沪股通呈现的是净流出状态。

不过,对于新兴经济体而言,短期外资的突然转向是诱发尾部风险的重要因素之一。

通过本文,你会了解到:

1. 从长期看,国际收支证券投资项下的资本流入幅度增加会是趋势性现象。

2. 本国股市的高回报率与本币贬值相联系,而资金流向外国股市与外币升值正相关。

3. 我国的外资持股增速和A股收益率已经开始出现微弱的相关性。

4. 对于新兴经济体而言,短期外资的突然转向是诱发尾部风险的重要因素之一。

5. 由于顺周期的资金流入是货币当局难以调节的,市场需要在资金流入时期本身建立理性预期和风控措施。

全球降息 外资进一步流入A股

2018年,我国国际收支的资本项下整体出现较大幅度的资本流入,大部分进入债市,小部分流入股市。时至今年,在人民币贬值预期压力下,4、5月份深股通和沪股通呈净流出状态(图1)。

6月,随着贸易摩擦冲击经济增长和金融市场,由于主要央行陆续转鸽,美联储表态和5月非农数据使得降息预期基本形成,我国央行也可能适当跟随全球货币政策进行调整等多种因素,深股通和沪股通已恢复净流入状态。

图1:深股通、沪股通的资金净流入

数据来源:WIND,CF40研究部

短期资本流动主要受到市场情绪的影响。而从长期看,国际收支证券投资项下的资本流入幅度增加会是趋势性现象。

随着全球进入降息议程,市场已逐渐转向对国际货币环境的宽松预期。

其一,美联储近期转鸽,降息预期基本形成。

对于美国的通胀疲弱,鲍威尔在5月初评论为其反映了油价、房价下跌和医疗成本下降等临时因素。6月初,鲍威尔首次就特朗普政府贸易政策对经济的影响发表评论,表示如果经济受到贸易政策影响,则美联储将采取行动维持经济扩张,并强调了劳动力市场和通胀的2%目标。

其二,值得注意的是,全球的低利率和低通胀环境甚至重新激起了美国民主党重要议员(例如Bernie Sanders)对于现代货币理论(MMT)的兴趣。这一理论认为,在低通胀环境下是可以允许大幅度的财政扩张和赤字的。类似1974年诞生的拉弗曲线(the Laffer Curve),尽管在学术界存在争议,但是类宽财政的高福利政策在政治上总是非常受欢迎。

其三,在多国央行进行降息或偏鸽表态后,市场风险偏好得到修复。除澳、印央行降息,欧、美央行偏鸽表态之外,易纲也于6月7日表示,如果中美贸易摩擦升级,国内货币政策有充足的政策空间应对,包括调整利率和存款准备金率,有信心保持人民币汇率在合理均衡水平上的基本稳定。在降息提振后,美股三大指数上涨均超过1%。

2018年,我国国际收支证券投资项下的债券市场外资净流入规模已达到1000亿美元左右,股票市场增幅仍相对较小(图2)。在当前的外部环境下,国际货币政策即将转向宽松,欧洲经济复苏较缓、国债低收益率,新兴经济体处于尾部风险调整期,市场大概率会随美联储转向而进行配美股加中股的增配权益类操作。

反观国内,股市估值处于低谷和修复期,同时资本账户开放持续推进,外汇局已将合格境外机构投资者(QFII)总额度增加至3000亿美元。

图2:国际收支证券投资项下的外资流入

数据来源:CEIC,CF40研究部

A股和资本流入的相关性实证

股市、资本流动和汇率的长期相关性一直具备理论支持。

在经典的Hau and Rey(2002)分析框架中,由于汇率风险难以充分对冲的不完全市场条件,投资者在建立资产组合时会纳入汇率因素,所以汇率、股价和资本流动会在均衡模型下共同决定。

其模型显示,本国股市的高回报率与本币贬值相联系,而资金流向外国股市与外币升值正相关。

在微观层面,Bartram and Bodnar(2010)建模指出企业的外汇敞口与股票实际报酬率之间存在条件性的关系,而且汇率对股票收益的影响在开放新兴经济体更为显著。

Blau(2017)也认为,汇率波动对持外汇敞口的企业的不确定性影响有可能异常显著,并引发基于信息优势的套利交易,其对美国存托凭证(American Depositary Receipts, ADRs)——为在美国市场交易的外国股票存证——所进行的大样本数据检验显示,汇率波动性可能对股票收益率的峰度和偏度均产生影响。

根据整体数据的实证显示,我国的外资持股增速和A股收益率已经开始出现微弱的相关性。

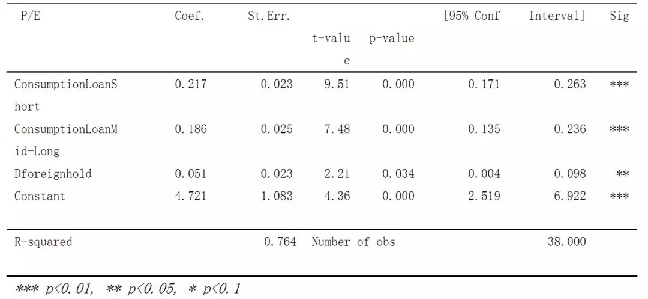

根据2016年1月至2019年4月的数据回归(表1),可见A股市盈率与1)个人消费短期贷款同比,2)个人消费中长期贷款,3)境外机构和个人持有境内人民币股票类金融资产增速,以上三者呈现相关关系。

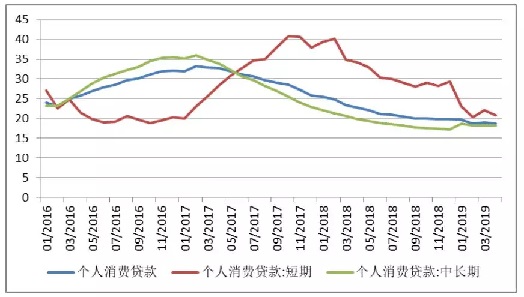

由于股市的影响因素复杂,各类因子的相关系数一般较低,此处以个人消费短期贷款的相关系数为判断基准。事实上,居民的个人消费短期贷款在2017年出现暴涨(图3),其中有部分信贷流向了股市,居民以低息信贷去赚取回报较高的资产价格利差。与之相比,可见境外机构和个人持有境内人民币股票类金融资产增速与A股市盈率的相关性也开始显现,尽量程度相比前两者仍然偏弱。

表1

数据来源:CEIC,CF40研究部

图3:个人消费贷款同比(%yoy)数据来源:CEIC,CF40研究部

利好A股长期配置

不应忽视尾部风险

1)部分外资配置偏长期、量化策略重二阶矩

在国际货币环境宽松、A股位于估值低谷的情况下,流入的外资会有部分持偏中长期的配置策略,被动型资金也具有较大空间,并且对宏观因素表现敏感。

一般而言,积极型策略被认为适用于新兴国家的不完备市场,而发达国家因其价格完备性,近年的趋势是偏好盯住指数的被动型资金。

但是我国股市的特点使得两类资金都具有较大空间。由于剧烈的市场波动和高分析成本,被动型的配置策略事实上也适宜于外资。

例如,基本面下行风险预测模型这一经典分析方法对于沪市的实证事实上是失效的,仅能适用于深市,这被推论是出于沪市聚集了大量国有企业的原因。又如,因为A股以散户为主,其个人投资者持股比例达40.5%,上证综指换手率高达532%,其暴涨暴跌和羊群效应使得动量策略需要特殊应用,滑动平均的涨跌信号具有不同的收益结果,看跌信号也许并不意味着需要卖空(Ni, Liao and Huang,2015)。

另外,以贝莱德(BlackRock)的防御性择时策略为代表,部分外资在中国的配置策略表现出对宏观(或者说政策)因素的敏感性(Fergis, Gallagher, Hodges and Hogan, 2019; BlackRock, Inc.)。这在一定程度是因为在A股的低估值和价格信号时有错配等条件下,重二阶矩的量化策略效果显著。

2)不应忽视尾部风险

对于新兴经济体而言,短期外资的突然转向是诱发尾部风险的重要因素之一——不完备的市场时有出现价格信号的失真,使得风险难以呈现或判断,而短期外资也因信息不对称、风险敏感等原因易于出现羊群效应和突然转向。由于顺周期的资金流入是货币当局难以调节的,市场需要在资金流入时期本身建立理性预期和风控措施。

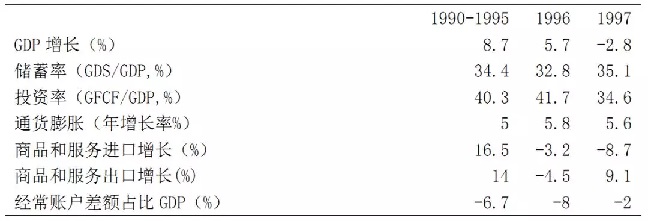

一个案例是,在1990年代中期,泰国的经济基本面事实上呈现繁荣景象,1996年的增长率仍有5.7%(表2)。

表2:泰国宏观经济情况

数据来源:世界银行,CF40研究部

1995年以前,泰国曾长期经历了大规模的资本流入,尤其以吸收了大量的日本流动性为主。这部分是由于日本当时的低利率环境,引发了利差交易并推动资金流入泰国;部分是日本银行在1990年代面临国内的不良贷款和低投资回报,向泰国和其他东南亚国家投入了大量贷款。

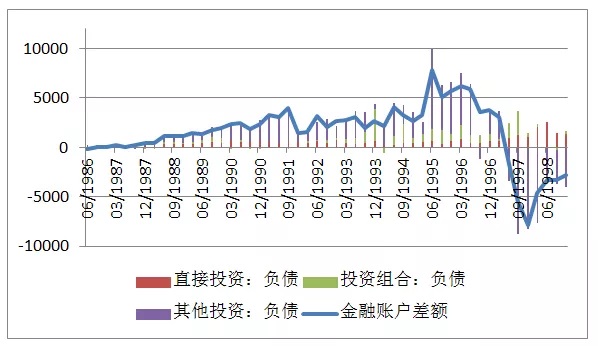

截至1997年6月,日本银行总共在亚洲金融危机波及的地区发放了972亿美元贷款,美国银行则发放了238亿美元。泰国的资本流入形式在1992年以后转变为以证券投资和金融机构借贷为主(见图4)。

图4:泰国的资本流入(百万美元)

数据来源:CEIC, CF40研究部

泰国的外债占GDP比例在1995年被推高至60%,同时资产价格骤升。在资本流入阶段,泰国央行采取了多种紧缩的货币政策,曾在1987至1996年六次发行债券以吸收过剩流动性,而且在后期施加了资本管制,但是均未明显见效。

1995年,美元指数转入上行周期,泰铢被动走强,造成1996年出口负增长4.5%,经常账户逆差恶化。同期,日本开始从泰国撤资,日本银行的信贷大幅下滑。这诱发了1997年3月国际投资者开始做空泰铢,引起市场恐慌和羊群效应,泰国出现了大规模资本外流叠加资产价格的暴跌,最终造成了泰铢大幅贬值和亚洲金融危机。