桥水认为,在MP3政策(第三种货币政策形态,将货币政策和财政政策结合在一起的举措)下,虽然资产市场可能对加息比过去更敏感,但实体经济实际上可能对紧缩政策不太敏感。

就资产而言,高估值和长期限在很大程度上是由低利率和充足的流动性驱动的,这意味着适度的紧缩可能是痛苦的,尤其是在美国股票市场中最泡沫的部分。

如上周桥水联合首席投资官Jensen所说,由于美联储撤走宽松政策,市场正面临 "流动性漏洞”带来的资产泡沫破裂。他认为标普500指数需要达到15%-20%的降幅才会“惊动”到美联储。

但就实体经济而言,家庭资产负债表的改善,特别是中产阶级的资产负债表的改善,意味着对货币紧缩有更大程度的弹性,因为家庭对低利率的依赖程度较低,以资助支出。

因此桥水认为对于投资者而言,相对于过去40年,目前两个独特的风险。首先,由于通货膨胀的持续上升,资产价值将按实际价值计算下降的风险;其次,美联储(的政策)进一步落后于通货膨胀的发展,不得不积极追赶的风险。在很短的时间内,政策宽松将倾向于按照中期过渡的思路产生良性影响。然而,过多的政策延迟将有可能过度延长这些举措,降低收益率,延长期限,使落后后追赶的长期风险大大增加。

因此,桥水认为未来市场或将有巨大的潜在波动:

因为在折价和我们认为可能的情况之间存在如此大的差异,我们看到了市场大幅波动的可能性,这当然意味着持有资产的重大风险,以及价格变化带来的重大的α机会。

因为在折价和我们认为可能的情况之间存在如此大的差异,我们看到了市场大幅波动的可能性,这当然意味着持有资产的重大风险,以及价格变化带来的重大的α机会。

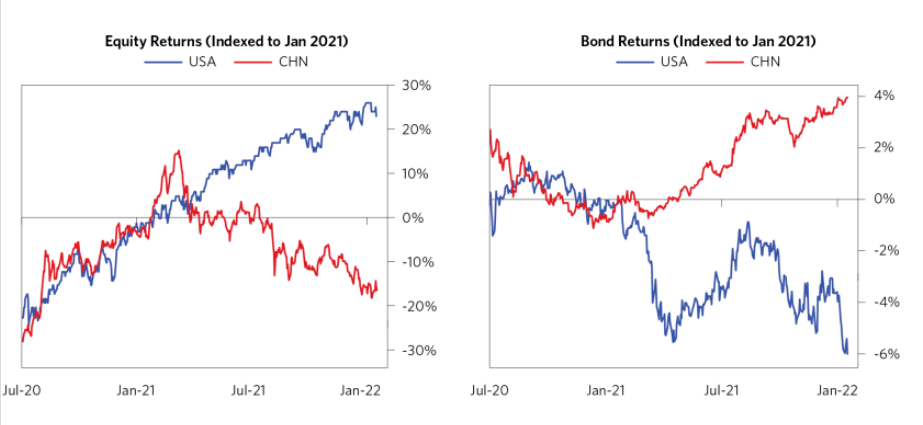

桥水进一步表示,相比发达国家的资产,他们更看好中国的资产。桥水是这么认为的,也是这么做的,据近期的信息披露材料显示,桥水海外发行的中国基金资产总值突破340亿元,公司正在进一步加码人民币资产。