八、投资

在芒格的影响之下,巴菲特的投资理念也发生了转变,从原来的“买估值不合理的股票,等高价时卖出”升级为“以合理的价格买入伟大公司的股票,并长期持有。”

下面是三个巴菲特的经典投资案例:

一、投资华盛顿邮报公司

1973年,美国经历了经济危机,股票价格剧降,华尔街一片恐慌。

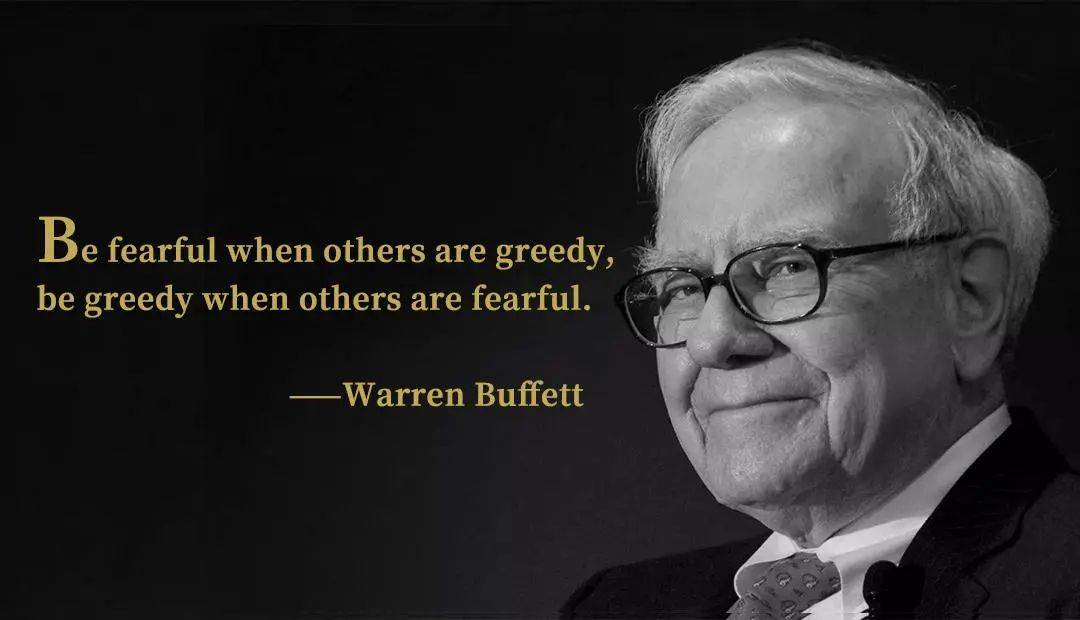

不过对巴菲特来说,这却是他的黄金时候,因为他的座右铭是:“在别人恐惧的时候贪婪,在别人贪婪的时候恐惧。”

所以1972年的股市繁荣期,他按兵不动,投资组合中只有17%是股票产品。而到了1973年,大家都恐惧时,他就大举出手了,就像是一只闯进香蕉园的猴子,兴奋得恨不得跳踢踏舞。

而其中最值得称道的一笔,就是投资华盛顿邮报公司。

这家公司拥有4家电视台,还有《华盛顿邮报》和《新闻周刊》这样的重量级报纸和杂志,当时的市值只有8800万美元。巴菲特仔细分析了华邮的资料,认为这家报纸在华盛顿地区已经取得合法垄断地位,具有持久性的竞争力,至少值4-5亿美元,于是就大胆地入股。

《华盛顿邮报》

《华盛顿邮报》

2个月内,巴菲特买下了10%的华邮股票,成为华邮第二大股东,这些总共只花了1060万美元。

巴菲特买下这些股份后,没有因为其涨价就卖掉赚一笔,更不会因为其下跌而恐慌性抛掉,而是一直长期持有。到1995年,当初投下的1060万美元,不仅股票价值已经上涨到4亿多美元,还每年额外给伯克希尔带去约700万美元的分红。

华盛顿邮报股价,左边箭头处为巴菲特买入时间,右边箭头为收益率

华盛顿邮报股价,左边箭头处为巴菲特买入时间,右边箭头为收益率

值得一提的是,正是因为投资华邮,巴菲特和华邮的女老板凯瑟琳走得太近,所有人都怀疑他俩有特殊关系(如巴菲特经常在她家留宿,俩人会一起去旅行等),搞得苏珊重新审视夫妻二人的关系,最终独自一人去加州追求歌手梦想,把巴菲特推给了酒吧女服务员阿斯特丽德。

有意思的是,尽管巴菲特和凯瑟琳关系如此之近,他的抠门仍然无可救药——有一次俩人一起旅游,在机场凯瑟琳想打个电话,问巴菲特借10美分的零钱,巴菲特身上只有25美分的,他竟然不愿意给她,而是要去换成10美分再借。气得凯瑟琳在后面追着喊:够了,沃伦,你就不能给我25美分吗?

而苏珊和巴菲特分居后,终于享受到了财务自由。巴菲特不再管她花多少钱。面对两件喜欢的衣服,以前她会纠结半天到底买哪一件,现在她会说,“我为什么需要选择呢?都买了不就好了吗?”圣诞节巴菲特问她需要多少钱,她说7.5万美元,要搁以前,过个节要花7.5万,那还不如杀了巴菲特。但现在巴菲特二话不说就在支票上签字——虽然可能心里在滴着血。

二、投资B夫人

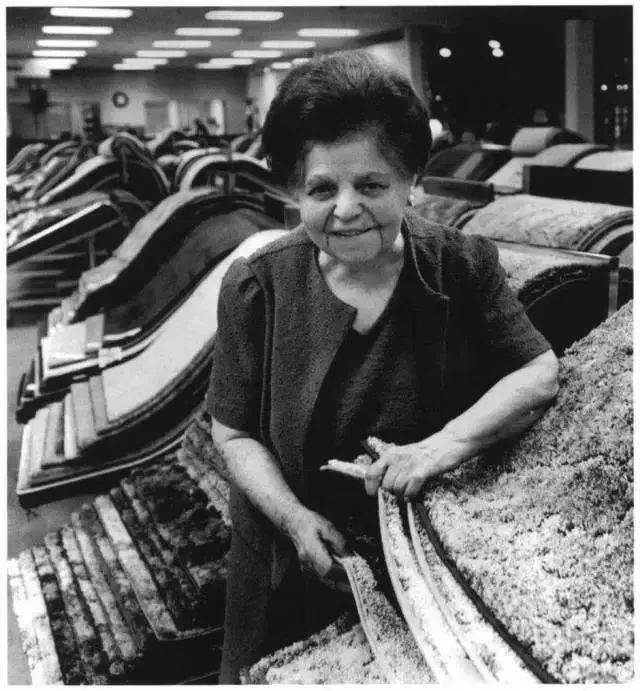

B夫人本名叫罗斯,因为丈夫姓布鲁姆金(Blumkin),大家都称她为B夫人。

她出生于俄国一个极度贫寒的犹太人家庭,由于营养不良,身高只有1米47。13岁就光着脚到几百公里外的城镇去打工。20岁时,为了躲避第一次世界大战的战乱,她从俄国西部一路东行,横跨西部利亚,经由中国、日本,最终去到美国,然后定居在奥马哈。

B夫人的语言天赋很差,到美国两年都不会几句英语。但是她做生意却是一把好手,特别能吃苦耐劳,算账超级快。尤其厉害的是:她坚持所有商品只加10%的利润,所以卖同样的东西,她的商品总是价格最低的。

B夫人先是开当铺,然后卖衣服,最后发现家具生意好做,就一直做家具。

B夫人

B夫人

有一次,一家地毯厂把她告上法院,指控她卖的地毯价格太低。她也没钱请律师,就用自己蹩脚的英语自己辩护说:“我不过在成本价的基础上只加10%的利润卖出去而已,这有什么错呢?”法官听了后马上判她胜诉,然后第二天就跑到她店里买了全屋地毯。

另一次,龙卷风把她一家位置很好的店屋顶吹掉了,她立马在另一个位置不好的地方又开了店,并说出一句名言:“如果你价格最低,哪怕在河底开店,顾客也会找到你。”

最令人称道的是B夫人对做生意的热情。她甚至会把自己家里装饰成家具卖场的样子,连家具上的价签都原样保留,住得才舒服。她说:“我迫不及待地等天亮,这样我就又可以去工作了。”

在如此热情、诚实而又精明的经营之下,B夫人的家具店逐渐发展成为美国最大的家具城,连很多外州的人都专门开车来她店里买家具。

B夫人91岁时,想把家具城卖掉,已经在和一家德国公司洽谈。巴菲特听到消息后,立马跑过去,劝B夫人不要卖给德国人而是卖给他。

实际上,巴菲特很多年前就想买这个家具城了,他早就仔细研究过家具城所有数据,也研究过B夫人的经营风格,认为这是一家极好的公司。

巴菲特问自己:假设自己手上有足够多的钱,有足够多的员工,也有足够多的经验,要和B夫人竞争的话,难度有多大?

他给出的答案是:“我情愿和大灰熊去摔跤,也不要和B夫人竞争。”

就这样,巴菲特买下了B夫人家具城90%的股份,交易时,他甚至都没有要求对方提供会计账本和货物清单。

家具城后来给伯克希尔公司带来了源源不断的现金流。而巴菲特也给了B夫人充分的回报——他到处传颂B夫人的传奇,让B夫人成为广为人知的名人;他说服两所大学,给B夫人授予了荣誉商学博士学位;在B夫人投资翻修一所剧院时,巴菲特捐款100万美元——要知道,别人想从巴菲特口袋里掏出一分钱,都像是要杀了他一样,何况是100万!

巴菲特和B夫人

巴菲特和B夫人

三、投资可口可乐

巴菲特与可口可乐的关系始于幼年——他7岁就沿街贩卖可口可乐。但是在做投资很多年后,他都没有买可口可乐的股票,当开始研究可口可乐公司的历史时,他才后悔不迭地说,我早干嘛去了。

他和芒格发现,可口可乐成立一百多年来,无论遇到什么困难,业绩都在稳步增长。世界大战、大萧条、无数次的经济危机,都没有阻挡可口可乐成长的脚步。

根据他俩的研究,如果要从头复制可口可乐这个品牌,至少需要投入1000亿美金。而当时可口可乐的市值才150亿美金。

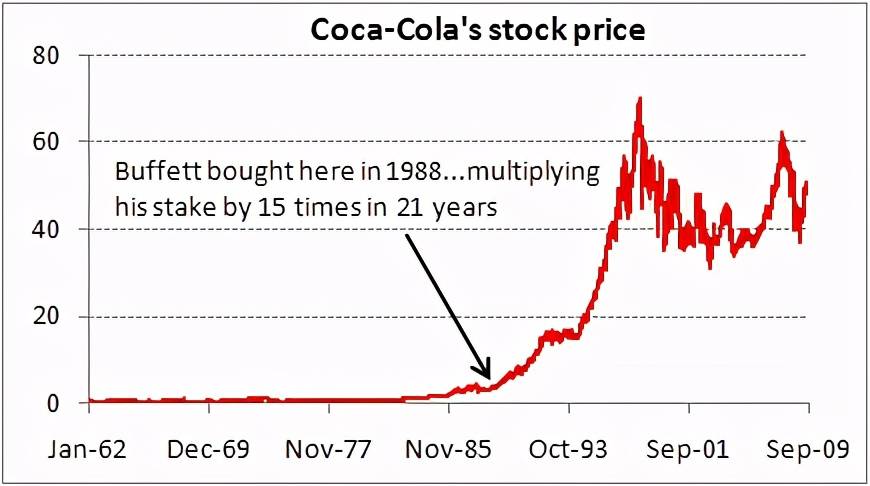

1987年,机会来了。那年10月,美国出现了历史上最严重的一次股灾,史称“黑色星期一”,半天之内,道琼斯跌去22.6%,纽交所蒸发了占全国GDP1/8的市值。此后很长一段时间,几乎所有公司的股价全都剧降,可口可乐也不例外。

但正当可口可乐公司董事会陷入愁云的时候,他们发现有人在大量吃进可口可乐的股票。

买股票的人,正是巴菲特。别人的股灾,对他来说又是一次饕鬄的良机。此后两年,巴菲特不停地买买买,总共买了可口可乐公司7%的股票,为此花去了10.2亿美元——当时伯克希尔公司的净资产也才34亿美元。

到1991年,巴菲特买的可口可乐股票已经增值到37.43亿美元,两年回报率高达266%。此后,巴菲特一直持有可口可乐的股票,直到现在。这些股票已经价值接近200亿美元,是伯克希尔历史上最成功的的投资之一。

可口可乐股价,箭头处为巴菲特买入时间

可口可乐股价,箭头处为巴菲特买入时间

除了这些经典案例以外,伯克希尔还重仓了苹果、亚马逊、美国运通、美国银行等,都是长期看好的超强企业。

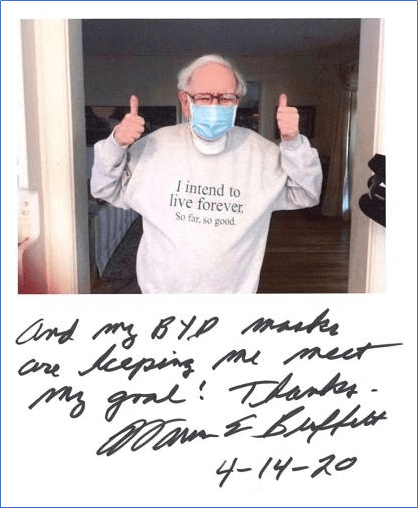

在中国,巴菲特最有名的投资是买中石油和比亚迪。中石油的股票曾经坑了很多中国投资人,网上流传着“问君能有几多愁,恰似满仓中石油”的段子。而巴菲特投资中石油,却大获全胜,以5亿美元进来,4年后以40亿美元退出,狂赚7倍。

比亚迪则是巴菲特2008年买入,现在还大量持有的一只股票,年化收益率也高达20%多。前两天,他还在帮比亚迪推销口罩。

巴菲特推销比亚迪口罩,衣服上写着:我要长生不死;下面的字是:比亚迪口罩正在帮我实现目标

巴菲特推销比亚迪口罩,衣服上写着:我要长生不死;下面的字是:比亚迪口罩正在帮我实现目标

九、慈善

随着巴菲特投资的公司股票狂涨,巴菲特个人的财富,也以几何级数不断增长。

2008年,78岁的巴菲特超过比尔盖茨,成为世界首富。目前(2020年4月23日),巴菲特的个人财富为735亿美元,排名世界第四。他也是唯一一位凭借投资进入世界前10的大富豪。

由于巴菲特的投资业绩是如此惊人,他每年写给股东的信,成为全球搞投资的人必读的“圣经”。一年一度的伯克希尔投资人大会,也是全球投资行业的一场盛会,96岁的芒格和90岁的巴菲特,依然会上台和大家分享他们关于世界经济、投资等问题的看法,每次都会成为全球热议的话题。

伯克希尔一年一度的投资人大会

伯克希尔一年一度的投资人大会

由于有那么多人都希望聆听巴菲特的教诲,从2000年开始,巴菲特干脆每年拿出一次和他共进午餐的机会出来拍卖。刚开始,中标的价格只有2.5万美元,现在已经涨到450多万美元。

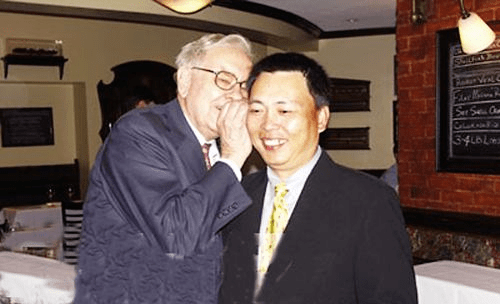

中国有4位富豪拍到过巴菲特的午餐,分别是2006年的段永平、2008年的赵丹阳、2015年的朱晔、2019年的孙宇晨。比较有名的是段永平那次和孙宇晨这次。

段永平从巴菲特那里学到很多,他还带了一个年轻人一起参加,就是后来创立拼多多的黄峥。孙宇晨则因为高调宣扬而搞得全网皆知,结果乐极生悲一度被迫取消,不过今年一月最终还是完成了约定。2018年中国畅销电影《西虹市首富》还专门用了“巴菲特午餐”这个梗作为恶搞。

段永平参加巴菲特午餐

段永平参加巴菲特午餐

值得一提的是,作为抠门大王的巴菲特,拍卖午餐所得的钱,并没有装进自己的口袋,而是全部捐给了慈善事业。

事实上,巴菲特曾经长期因为对慈善的淡漠而广受非议。他认为钱放在自己手里比捐出去更能发挥作用,不愿意捐钱给慈善机构。所以,虽然他也说过死后会把遗产捐出去,也偶尔会有些捐款行为,但其捐款占财富的比例,在美国大富翁里面,属于最低的那种。

而2004年妻子苏珊去世,2005年自己大肠癌差点死掉,让巴菲特对人生和财富的看法发生了很大的改变。

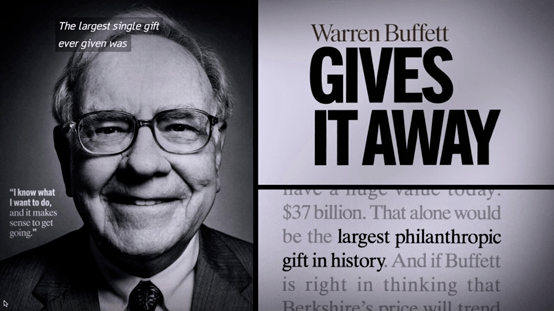

2006年,巴菲特宣布把自己拥有的伯克希尔股票的85%都捐出去,这笔钱数额高达370亿美元,其中5/6捐给比尔盖茨夫妇设立的比尔和梅琳达盖茨基金会。这是人类慈善事业历史上最大规模的一笔捐赠。

标题:巴菲特不要了;黑体字:史上最大笔慈善捐款

标题:巴菲特不要了;黑体字:史上最大笔慈善捐款

此后,巴菲特又公开承诺,会在自己有生之年或将死之时,把99%的财产全部捐出去。同时,他还满世界劝说其他富豪也和他一样把钱都捐了,或至少捐出一半。

巴菲特还专门和比尔盖茨一起来中国办过慈善晚宴,王石、潘石屹等都参加了。不过,面对他俩的呼吁,中国富豪们都报以尴尬而不失礼貌的微笑。

当巴菲特劝马云把自己的钱也都捐了时,马云反问巴菲特:您老高寿?巴菲特说:我80了。马云笑笑说:等我80岁我也捐。

十、启发

巴菲特的一生,起步于大萧条的极度困顿,却成为世界上最有钱的超级富豪。

与其他所有富豪不同的是,他不是靠胼手砥足地做产品,而是凭自己的智慧和眼光,用钱生钱。这份独特,让无数希望以投资为生的人为之着迷。

那么巴菲特的发家之路,究竟隐藏着怎样的财富密码呢?

我认为,他有两个先天条件,是很多人无法企及的:那就是超高的智商和对金钱的热爱。

一个智商高达152的人,又如此狂热地喜欢钱,每时每刻都在想着怎么赚钱、怎么省钱。这样的人,在金钱上怎么可能会不成功呢?

但是除此之外,也有很多我们普通人可以学的东西:

一是好学不倦。

巴菲特是超级爱书之人,他日常工作80%的时间都花在阅读上,每天的阅读量高达500页甚至更多。他的最佳拍档芒格也是如此,芒格甚至被称为“行走的书架”。

不过,需要提醒的是,巴菲特和芒格特别强调,他俩阅读,不是读别人的观点,而是注重其中的事实,并从事实中形成自己的判断。

喜欢阅读,又不盲从,一个人在见识上就能超越大多数人。

二是精心选择好的赛道。

巴菲特最著名的名言是:人生就像滚雪球,最重要的是发现很湿的雪和很长的坡。

这句话,也是巴菲特一生坚守的“价值投资”的最好注解。

他很少关注短期小利,而总是致力于寻找那些有前途的伟大公司,并长期持有他们的股票。这也是他投资成功的最重要密码。

至于怎么挑选出这些伟大公司,巴菲特给出的解释是:尊重人性,尊重常识。他选出可口可乐,是因为看到了那么多人喜欢喝——他自己就是几十年的忠实拥趸。选择喜诗糖果、亨氏食品、麦当劳等,也都是基于同样的逻辑。

巴菲特这样形容:你要投资那些会让人亲你一口而不是打你一耳光的产品——这也是为什么此前从不投高科技企业的巴菲特看到苹果手机后,就果断重仓了苹果的股票。

巴菲特唯一授权传记:《滚雪球》

巴菲特唯一授权传记:《滚雪球》

三是有所为有所不为。

巴菲特从来都不投自己不懂的东西。

作为被认为最聪明的投资人,他投的公司却长期都非常传统。那些在风投市场获利百倍千倍的高科技公司,巴菲特一向敬而远之。

所以,他遗憾地错过了微软、谷歌和早期的苹果。但是,他也并不因此而后悔,因为他认为自己真的是不懂。虽然和比尔·盖茨1991年就成了好朋友,但他却看不到微软10年以后会是什么样子。

这种谨慎让巴菲特错过了500倍的投资回报,但是也避免了2000年互联网泡沫的灾难。

巴菲特说:我错过了微软,错过了很多,但它们并不是我的游戏。我从不为错过我的能力圈范围外的事情而担忧,如果在我自己的能力圈错过了好机会,那才是我的错误。

四是相信时间的力量。

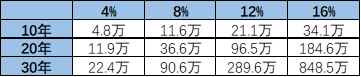

巴菲特是“复利”最忠实的信徒。在1963和1964两年的《巴菲特致合伙人的信》中,他花了很多篇幅讲解复利的作用,并揭示了时间能带来的惊人效果。

他用10万美元作为例子画了一张表,说明这笔钱在不同利率下,经过时间的加持,能够带来多大的投资收益:

他指出:“某一年的涨跌不必在意,只要从长期看,我们相对道指能保持适度领先优势,我们就能取得理想的长期业绩,能赚钱,心也不会乱。”

正是在这种理念之下,巴菲特对于自己看好的东西特别有耐心,从来都不会因为阶段性的起伏而盲目行动,心里也从来都不会慌。

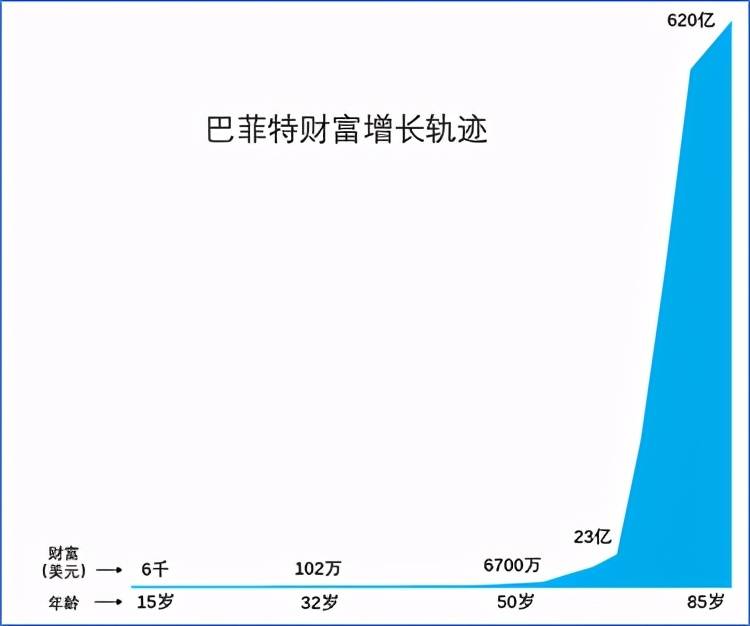

尤其需要指出的是,如今这么有钱的巴菲特,也是到32岁才跨过百万美元这条线(这还是财富总值,而不是年薪),他的主要财富是在50岁以后才积累的。

所以,今天二三十岁的年轻人,甚至四五十岁的中年人,有什么好着急和焦虑的呢?只要你在持续成长,在复利的威力之下,未来你能达到的位置会让人惊叹。

十一、满足

到今年8月,巴菲特就90岁了。

他的性格、事业和家庭生活,并非没有争议。

有人认为他自私抠门、爱财如命;有人认为他的成功是运气和阴谋;有人说他做慈善是为了避税的伪善;有人说他也犯过很多错误,前不久还刚刚暴雷,他的话不能信……

但是,更多的人,把他看成是一个无与伦比的智者,希望从他身上吸取无穷的智慧。

无论如何,不管是世俗认为的成功,还是个人内心的满足感,巴菲特都走到了顶尖。

对于一个人来说,如果能过这样的一生,还有什么可遗憾的呢?