钓愚还是赋能,将决定金融危机离我们有多远

实体经济和金融市场正在遭遇一场“中国病”

“中国病”以及如何治病

我们的实体经济和金融市场,正在遭遇一场“中国病”,而且病得不轻。

按照《人民日报》1月4日“七问”中权威人士的说法,中国经济的突出矛盾和问题,近期主要表现为“四降一升”,即经济增速下降、工业品价格下降、实体企业盈利下降、财政收入增幅下降、经济风险发生概率上升。何以“治病”?唯有改革!“供给侧结构性改革拖不得、等不起,否则“病情”越来越严重。

那么,“中国病”的病因究竟是什么?

按照习近平在《求是》今年第一期署名文章中的观点,“经济下行压力加大,表面上是有效需求不足,实际上是有效供给不足。总体上我国产能很大,但其中一部分是无效供给,而高质量、高水平的有效供给又不足。”他指出,扩大投资可以促进增长,但如果都是无效投资,投下去没有回报,贷的款、借的债就没法偿还,形成一堆坏账,对企业而言就是财务风险,对国家而言就是财政金融风险。而投资是否有合理回报的前提是“产品要有市场”。不分析市场前景,以政代企配置资源,或者以优惠政策诱使企业扩大投资,结果可能成为继续前进的包袱。

再回过头读“七问”,权威人士指出,“对不上的事不能再干”,比如,放水漫灌强刺激、盲目扩建新城区以及强化行政对资源配置的干预等事情不能再干了,投资没回报、产品没市场、环境没改善等的项目不能再上了。

把习近平的文章和权威人士的说法结合起来,可以得出一个结论,“中国病”的症结是:由于资源错配的体制性痼疾和传统经济发展方式积累的矛盾,导致投资没回报、产品没市场、环境没改善这些不符合规律的事情,过去干得太多,现在干不下去了,只能下猛药治病救人。一方面去产能、去库存、去杠杆、降成本、补短板;一方面进行顶层设计创新、体制机制创新,不失时机地进行技术创新。

发病时难熬的疼

然而,结构性改革是要伤筋动骨、刮骨疗毒的,一定很疼。

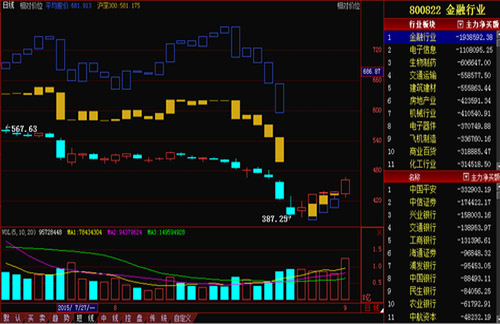

资本市场“跌跌不休”

去产能、去库存、去杠杆,实质也是去泡沫。今年以来,无论资本市场的“跌跌不休”,还是人民币汇率扶不起的“阿斗式表现”,实质都是对中国资产原有风险溢价水平的重估,对传统增长模式造就的中国奇迹的重估,对中国过大关的确定性、可能性的重估。到目前为止,这些重估尚未颠覆对中国经济基本面的判断。

这是一道痛苦的坎,不易过的关,但如果今天不迈过去,不闯过去,再拖再等,过得了初一过不了十五,我们将来也许永远都过不去了。

根据网贷之家统计,截至2015年底P2P平台共有3858家,其中问题平台为1263家,占比接近1/3。仅12月全国P2P就新增问题平台106家,其中“跑路”占问题平台比例达到52.83%。另根据零壹财经数据,截至2015年11月30日,3464家被监测的P2P借贷平台正常运营的仅有1876家,问题平台约占46%。

中国是不是正在爆发一场类似美国次贷那样的债务危机?现在看,规模和影响要小很多,还不是全局性问题,但存量风险加上不断引爆的增量风险,形势已经越来越严峻。在我看来,虽然还不能说中国有次贷那样的债务危机,但问题的性质还是有很多相似之处。然而,多年来,由于相信政府的父爱主义,以及金融市场事实上一直以刚性兑付为主,大量投资者在高回报的诱惑下,还是会假想“收益归自己,风险政府扛”,一出事就去“散步”,最后得到兑付。这种情形又加剧了投机性公司的“创业热情”,用美妙的名目捆绑地方政府和部分官员,打着活跃经济、金融创新的幌子,源源不断地钓上来头脑发热的投资人。现在,是到了直面问题的时候了。

钓愚永不停

2008年7月,中信出版社引进出版了《贪婪、欺诈和无知——美国次贷危机真相》一书。作者理查德·比特纳是美国通用汽车金融服务公司(GMAC)下属RFC公司的业务代表,职业生涯大部分是在抵押贷款行业度过。在他笔下,美国次贷市场是一个基本上无序的市场,次贷市场的很多经纪商是骗子、流氓无赖、妓女、恶棍,形成了利益勾连的混乱的交易网。

美国次贷危机

美国当年的次贷繁荣到什么地步?请看这样的一个细节:

“在2007年中,我收到一个抵押贷款同行的电子邮件,这封信对已渗入抵押贷款行业骨髓的疯狂和愚顽进行了总结,信的附件里还有一张图——办公室前挂了一个商业招牌,上面写着:欢迎光临US 中心:美发、美甲 抵押贷款。……行业的发展是如此翻天覆地。如果美容师也能提供抵押贷款,那下一个会是谁?”

“几乎谈不上什么行业规范制度,对消费者的保护也被压到最低程度,从而使不规范的操作得以繁衍。抵押贷款经纪业务面临的严峻现实是,很多信贷员更多关心自己的收入,而不是借款人的最大利益。”

2008年7月该书出版之前,我应邀写几句推荐语。我是这样写的——

“次贷危机如此之深地影响着全球金融市场,无数人在问:这个怪物究竟是怎么闯进我们的花园的?摄像头失灵?警铃失声?门卫跑哪里去了?《贪婪、欺诈和无知——美国次贷危机真相》的启示是,怪物其实一直在跑,只不过当人们看重商业模式胜于商业信用、看重融资创新而不在意风险控制时,他们迷蒙的眼睛对怪物是视而不见的。”

今天的中国,“看重商业模式胜于商业信用、看重融资创新而不在意风险控制”,是不是比当年的美国有过之而无不及?!

七八年过去了,中信出版社最近又引进出版了一本好书,由两位诺奖得主乔治·阿克洛夫、罗伯特·席勒合著的《钓愚:操纵与欺骗的经济学》。阿克洛夫是加州大学伯克利分校经济学首席教授,他的妻子是美联储主席耶伦。罗伯特·席勒是耶鲁大学金融学教授,标普/凯斯-希勒全国房价指数联合创始人。他们已经合著过《动物精神》一书。书的译者是复旦大学经济学院院长张军教授。

阿克洛夫和席勒是怎么理解“钓愚”(Phishing for Phools)的呢?他们说,“phish”这个词是1996年出现的网络用语,指“互联网上一种专门套取个人信息的诈骗行为。比如,诈骗者假冒一家大公司套出与之往来的网民的私人信息,并以此获利”;而在这本书里,“欺骗”被赋予了更新、更广泛的含义,指“一种设局使他人达成自己而非他人的意愿的行为”。这种欺骗行为很像人们钓鱼,把鱼饵挂在钩上,放进水里,拿着钓竿等待,鱼一咬饵就提竿。在社会中,拿着钓竿坐等鱼上钩的精明人不计其数。根据简单的概率原理,无论我们如何警觉,迟早都会被人“钓”到。无人幸免。

我估计有的读者读到这里会有苦涩的笑。就在我们身边,“专门套取个人信息的诈骗行为”以及“设局使他人达成自己而非他人的意愿的行为”,不是俯拾皆是吗?!

牛油果与二手车的例子

让“看不见的手”更好地为经济、为社会服务

两位作者以牛油果为例说明什么是钓愚。“如果我出售的牛油果以质优味美著称,我就有了欺骗你的机会。我可以卖给你劣等的牛油果,但是按照优等牛油果的价格要价。这样我就透支了自己的信誉,也利用信任欺骗了你。”

这种钓愚行为的后果是什么呢?

——首先是损害金融机构的信誉,尤其破坏了固定收益证券评级系统。美国信用评级机构在债券评级市场上的信誉是几乎花了一个世纪才建立起来的。20 世纪末、21 世纪初,评级机构开始从事新的业务——它们不仅给债券评级,也为更复杂的新型金融衍生品评级。打比方说,市场上有了很多新式牛油果。由于衍生品是新兴的,并且很复杂,投资者很难判断其评级的正确性。但是因为评级机构用过去的优等牛油果(原有的简单证券)赢得了信任,因此投资者没有理由不继续相信这些评级机构以及它们对新型复杂证券的评级。

——接着,由于牛油果的买家(证券投资者们)自身不能区分优等牛油果和劣等甚至变质的牛油果,那么新牛油果的生产者(新型金融证券的设计者)就没有动力去生产优等的新牛油果。生产者更可能以低成本生产劣等新牛油果(把违约率高的证券与复杂金融衍生品打包),并让信用评级机构为其评定AAA的信用等级,进而透支评级机构的信誉。

——如果欺骗容易得逞,那么就会出现“欺骗均衡”。资产抵押证券出现的信誉透支情况正是欺骗均衡。在均衡情况下,优等牛油果的生产者将无法赢得竞争。他将不得不按照虚假评级的劣等牛油果的价格出售自己的优等牛油果。如果生产优等牛油果的成本比劣等牛油果的成本高,优等牛油果的生产者就将被迫开发果园的其他用途,以期带来更多利润,他们的果园可能被劣等牛油果生产者收购,或者干脆就破产了。

——最后,当新牛油果被发现里面实际上臭不可闻的时候,它们的价值就会大幅下降。这样一来,这些金融机构的负债将超过其拥有的资产的价值。这将迫使,美联储和欧洲央行为美国和欧洲的“问题资产”提供紧急贷款以及大量财政支持,以避免世界范围内金融系统崩溃和大萧条重现。

欺骗均衡是经济学家卡尔·夏皮罗(Carl Shapiro)1982年提出的概念。他指出,欺骗均衡使得劣等品生产者在自由竞争市场里普遍存在。对这一点,阿克洛夫曾经以二手车市场为例,指出市场往往失灵,因为市场双方存在交易信息的不对称。在二手车市场上,由于买卖双方信息不对称,买家不知道卖家的汽车是好是坏,因而不愿意出高价,因此汽车市场上往往出现交易的中断——当坏车的比重太高时,好车的车主卖不上价钱,宁肯不卖车,最终导致旧车市场中无好车。

《钓愚》对我们的启示是什么呢?市场在为我们带来福利的同时,由于普遍存在的人性弱点、信息不对称,也会让我们成为“钓愚”中的受骗者。从投行到政客,从汽车销售到房地产中介,从烟厂到酒厂,从食品厂到制药商,从信用卡到广告,无不存在“自由的欺骗”。两位作者强调,如果政策制定者、经济学家和普通大众都能意识到钓愚的普遍存在,就能辨明和杜绝可能导致严重危机的欺骗问题,从制度创新、市场干预等方面实施更有效的监管,同时避免不必要的浪费,从而增强对经济危机的预测和把握,让“看不见的手”更好地为经济、为社会服务。

从钓愚到赋能是我们的唯一出路

希望供给主体能真正地思考商业和金融的使命

秦朔朋友圈的读者一定会注意到,在最近几个月里,我一直强调用商业文明(建立在理性良知、天道人心基础上的创新之结晶、行为之准则和合作之秩序)来重塑我们的经济和金融,毫不讳言要讲求商业伦理、社会价值等等。我一直在问,究竟什么是好的商业和好的金融?这不是一个读书人坐而论道的执念,而是我实实在在的信念,如果没有文明的约束和依托,我们的商业和金融将是无法持续的“利维坦”和“黑暗丛林”。

中国经济中的钓愚,互联网上的钓愚,金融市场上的钓愚,我不想多说了。

如果我们的商业和金融的供给主体,不是把如何通过商业和金融手段实现人的价值和权利、提升人的本质力量、促进人的自由全面发展、增益人民福祉,作为商业和金融活动的依归;而是急功近利第一,唯利是图第一,股东报酬第一,哪怕再多“创新”,我认为都已经南辕北辙。

希望他们真正思考商业与金融的使命。在我看来,应该是为每个人赋能,赋权,帮助他们成长,在一切可能的方向上自由发展,自由飞翔。

我所理解的好金融,是胜家缝纫机最早提供的“消费金融贷款”,可以让人更早拥有缝纫机,做出好的衣装。人要衣装,消费最终可以服务于人力资本的提高。

我所理解的好金融,是有一次听高瓴资本的张磊先生讲课,他说一个美国老太太把自己的储蓄交给投资公司,投资到药品公司的研发中,药品公司研发的治疗高血压的药物最终又能够治愈她的疾病。

我所理解的好金融,是支付宝这样的创新,在复杂中国的信用环境下,降低交易成本,树立信用意识,支持千千万万普通消费者无数的购买行为。

这都是在赋能。赋予我们权利,尊严,公平交易,和把储蓄转化为投资的机遇。

如果我们不希望金融危机离我们越来越近,而希望共同创建一个好的经济和好的社会,我们要大声呼唤价值观的力量,呼唤合乎人道的商道。这不是学究气,而是我们生兹在兹的这块土地深处的情怀与希冀。念念不忘,必有回响。