随评: 8月4日,央行的上述文件,给“非银行支付机构”的“网络支付业务”带来一场天翻地覆的巨震。央行宣布:从2018年6月30日起,类似支付宝、财付通等第三方支付公司受理的,涉及银行账户的网络支付业务,都必须通过“网联支付平台”处理。

这是几个意思?四个!

第一,“央妈”给银联生了个御弟,名叫“网联清算有限公司”。银联吃独食的时代终结了。

也就是说,一直觊觎第三方支付的银联,彻底歇菜。以后第三方支付的事情,由网联来负责(银联只占网联1.55%的股权)。而银联在其核心业务——银行卡清算业务上,正面临着“国门全面打开”,Visa、万事达、美国运通的全面杀入。

所以,银联有理由痛哭一场:昔日独享蛋糕的时代终结了,洋鬼子来了,第三方支付也“侯门一入深似海”了。

第二,从业务管理的角度,央行把第三方支付“收编了”,支付宝和财付通的超级金融梦想,遭遇到了天花板。

下图是即将成立的网联公司的股东名单:

可以看出,第一大股东就是央行;第二大股东(梧桐树)是外管局的投资平台,常常在股市里翻雨覆雨的国家队成员,可以理解为央行的“孙公司”;第六、第七、第八、第九、第十大股东,也都是“央行的人”。

对于第三方支付机构来说,在“收编”的同时苦乐不均。财付通获得了跟支付宝平起平坐的地位,而且友军京东也跻身第五大股东。相比之下,马云会不会感到不爽?

第三,央行通过组建网联,把对第三方支付的控制权牢牢抓在手中。

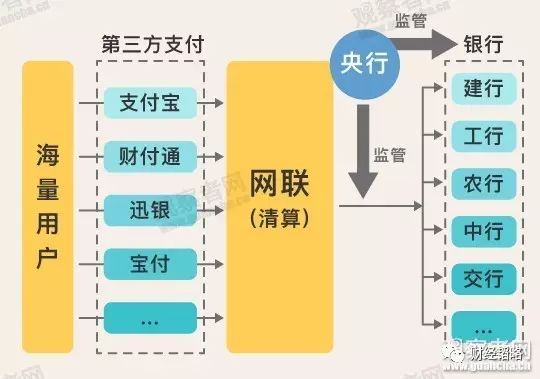

以前,由于第三方支付机构直接跟各银行对接,就出现了客户交易央行无法监管的情况。

这很好理解:比如你使用支付宝,从自己的建行账户向朋友的农行账户转账。如果是传统的银行卡汇款,这笔钱从建行出来,进入银联的清算系统,然后到达农行。

但在第三方支付出现之后,不是这样完成的。你通过支付宝从建行转出的钱,进入了支付宝建行账户;然后,支付宝从自己的农行账户,给你的朋友打了一笔相同金额的钱。这样,除了支付宝,没有一个中介机构、监管机构可以看到这笔交易。这是最令央行不安的,因为央行无法监管。

所以,网联平台是央行强加给第三方支付的一个中介机构。有人说,网络时代是“去中介化”的,但由于“去中介”的同时完成了“去监管”,所以政府不会答应。网联就是这样诞生的。下图,就是网络、银行、央行、第三方支付的关系图:

第四,央行通过网联,获得了更多的金融大数据,这是结束“数据寡头”垄断的重要一步。

今年7月14日到15日召开了全国金融工作会议,提出了对互联网金融“加强监管”。会议闭幕当天,银行金融研究所所长孙国峰在一个公开论坛上出语惊人——要警惕数据寡头!他说:

可以看到金融巨头产品线的汇集,也有大量的数据,客观上可能会产生数据寡头的现象,可能会带来数据垄断。

数据垄断比技术垄断更难突破,容易产生所谓的数字鸿沟问题,形成信息孤岛。金融数据依赖于大数据,信息孤岛的形成不利于行业良好的发展行业、生态。

由此可见,央行对于金融、消费大数据的重视。从目前支付发展趋势看,银联代表的银行卡支付日渐衰微,第三方移动支付才代表着未来。如果没有网联,未来的金融、消费大数据必将被支付宝、财付通等机构垄断,形成数据寡头。所以,争夺这些数据的控制权,也是央行推出网联的重要原因。

影响:

网联的推出,对银联是利空,对传统银行是利好。这意味着,银行未来被“第三方支付寡头”奴役的命运可以避免了。

对于支付宝和财付通们来说,这当然是利空。虽然这两大巨头各占了接近10%的网联股权,但失去了很多想象空间。不过,由于这些“想象空间”事关国家安全,属于国之重器,私人企业不碰也罢。毕竟,这些网络巨头们可以干的事情还有很多。

对于普通消费者来说,这件事几乎没有任何影响。只是某些人洗钱不太方便了。