美國稅法如何界定不可撤銷人壽保險信托設立後遠期利益的稅收屬性

在美國,目前大家通常認為,一些高凈值人群會選擇用“高额寿险+家族信托”來隔離債務、規避遺產稅,並有效隔離資產,防止財產的意外分割等。這就使得信托資管市場上,很多人理所當然覺得家族信托能起到避稅避債和財產隔離的作用。同時,中國市場上也往往以英美法系下成熟的信托架構為案例,不斷為這個市場灌輸上述觀點。

其實,總體來講,家族信托以財富傳承與管理為主要目的,本質上並非源於對投資的需求和對財富增值的目的,它主要用於實現財富傳承和保護家庭財產。

在中國法律語境下,其實也對家族信托早就作出基本準確的定義了。2002年的《中國信托法起草資料匯編》的定義相當比較準確,認為“家族信托主要用來經營管理家族財產,涉及家庭和個人財產的管理、處分、遺產的繼承和管理等事項”,後來,按照《2014年信托業專題研究報告》的定義,“家族信托是一種有效的財富傳承方式,是高凈值人士首選的一種管理家族資產的載體,是以家族財富的管理、傳承和保護為目的信托,在內容上包括以資產管理、投資組合燈理財服務實現對家族資產負債的全面管理,更重要的是提供財富轉移、遺產規劃、稅務策劃、子女教育、家族治理、慈善事業等方面的服務”。這些定義,都提到了管理資產和物權轉移的事項。

說起信托,目前大家對信托的認識,主要集中在信托的保密性、信托對財富的指向傳承性、和信托規避遺產稅的特點方面。然而,就以信托非常發達的美國來講,就稅務方面,也必須首先審視該信托架構的合同要約和其合同主體法律結構對財產的控權度。

19世紀的時候信托從英國傳入美國,在美國於1822年成立紐約農業火險借貸公司,後改名為紐約農民放款信托投資公司,奠定現代商業信托實體制度。信托在美國出現,其最早是和保險息息相關,密不可分,雙生雙棲。更加水乳交融的表現是,信托最早在美國出現的時候,就是通過保險代理人向大眾銷售和推廣。直到後來,隨著信托類型的多樣化,保險代理人銷售信托的方式明顯讓保險代理人的主業精力都投入太多,既不經濟實惠又可能出現許多法律糾紛,所以就逐漸從保險業分離出來,由法律專業人士為主要參與的要約。分離出來的信托逐漸出現與保險結構極其相似的多主體法律結構,主體法律結構的權利和義務出現了明顯的不同,其稅務結構也明顯出現了傾向性的不同,我們就稅務問題和法律主體權利方面,主要把信托分為可撤銷的信托和不可撤銷信托,在中國語境下,可能更多解釋為可解除信托和不可解除信托的要約。

家族信托只是一個廣義的概念,其在法律主體權利義務和稅務結構要約上既可以被歸類為可撤銷信托,也可歸類為不可撤銷信托,其中並沒有明顯的分界。因此,衡量其稅務處理方式,就主要以這兩類信托為本質來分析。

在美國,可撤銷信托合同要義,委托人在死亡或失去行為能力前的任何時間都可以撤銷和變更該信托。設立該信托的主要目的在於避免法庭對遺產的認證程序,另外,當委托人喪失生活能力的時候,便於資產的執行人管理委托人的資產。一般來說,生前信托的分配結構方式是“信托指向個人”的模式。當委托人比如父母去世後,受益人比如子女領取信托的分配資產。

在這裏我們通常會在一些家庭財富的規劃中應用信托來做規劃。我們來看一個典型的高凈值家庭李太太家的情形吧。

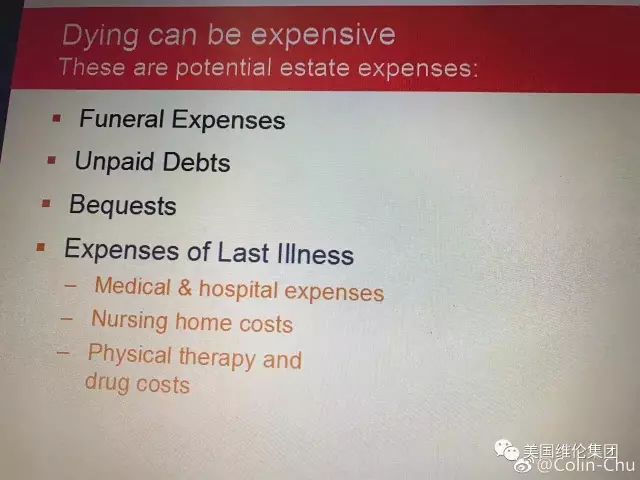

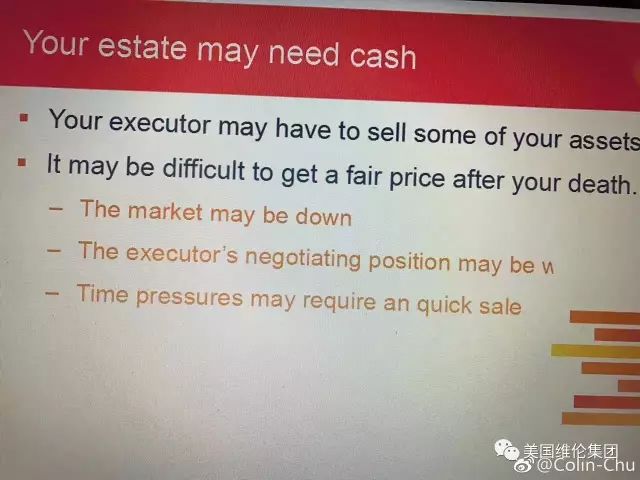

李太太在家裏是主要收入來源的提供人,她和李先生育有兩個孩子,男孩小明6歲,女孩小蘭8歲。李太太在理財投資方面非常成功,積累了1000萬美元的投資獲益。這些理財產品大部分來自股票收益,平時可分配的紅利也不多。李太太在結婚後,這些資產其實是在5年前繼承其爺爺留下的遺產。鑒於家庭的傳承,李太太的財富規劃意識非常之強。李太太和李先生就像大部分美國家庭一樣,每隔5年就把兩人的遺囑在律師事務所重新審閱一遍,並做補充和修改,確保遺囑一直更新有效。李太太有一天和李先生也談到了夫妻共有財產情形下,一旦夫妻共有財產出現遺產問題,將會面臨所有資產首先要進入遺產資產的法庭認證程序。於是李太太和李先生開始安排相應的人壽保險計劃、退休金計劃以及這些傳承計劃的受益人的安排事項。李太太想的非常周到,還有一個重要的原因是,李太太家族有遺傳的老年癡呆癥,李太太必須在疾病出現後和她喪失工作能力和精明的理財能力之前確保丈夫李先生和兩個孩子有穩定的來自投資資產的現金流。在這種情形下,美國人都會尋找稅務會計師或律師的建議。專業稅務會計師或者律師面對李太太家的情況,一般都會毫不猶豫地建議成立信托,以便在意外發生之後能夠給予家庭完善的風險保障、優化的資產配置和安全的財富傳承。

這是一個典型需要信托架構規劃財富管理的家庭。面對這樣的家庭,我們一般會從這幾個方面來考慮建立信托的完善性:

一是,通常我們會建議李太太會將這1000萬美元資產轉移到新成立的李氏家族信托Lee Family Trust。這個信托約定每個季度將一部分收益分配給李先生和兩個孩子。當然接受收益的李先生和孩子們都說由信托的受托人根據信托要約指定設計的。按照該信托約定,給到受益人的收益,主要是滿足受益人所需,比如教育開支、創業所需等。我們一般會將孩子設計為第一梯隊的受益人,把丈夫李先生設計為第二梯隊的收入受益人。

二是,當李太太仍然身體健康,還能有穩定的收入能力的時候,我們約定信托的受托人將信托累計的會計計算的應收收入部分在信托內累計,使得信托要約逐步增值。另外,也可約定信托的受托人根據信托條款有階段性的慈善捐贈和小孩子的教育支出計劃穩步推進。

三是,李太太給予受托人明確清晰的指引,在信托文本約定該信托的資產要約需要或者可以投資的指向偏好,另外,也可以約定李先生和兩個孩子他們的哪類日常開支可以有該信托承擔。

四是,我們通常建議要把孩子在信托明確指定為李氏家族信托將來剩余資產的受益人。這樣做的目的是因為美國有遺產稅的問題,一旦將來信托要約資產超過了遺產稅再傳承的限額,就可以順理成章被指定其他剩余資產的受益人,從而成為一個靈活的設計,避免在這個階段產生隔代傳承的遺產稅。這一點是需要大量實操經驗總結而來的。

五是,我們通常在李太太和李先生一旦更新在我司所做的遺囑,我們就會即刻補充李氏家族信托的文件,保證該信托文本是最新約定的內容。

六是,如果李太太一直身體健康,當孩子成年後,李氏家族信托業考慮結業終止合約,因為其作為主要考慮財務支持的功能已經結束了。然而,一旦此時考慮李先生沒有能力或不願意管理信托終止後留下的資產,我們就仍然保持該信托繼續有效執行。這樣,我們考慮的因素就是受托人的角度了。受托人主要就從李氏夫婦的長期退休護理、或者必要的慈善捐贈、或者孫子輩的教育等因素考慮了。在起草這樣情形的信托文件的時候,我們通常要有必要的靈活性,文本既要嚴謹,又要有一定空間,對於信托終止的言辭也要特別謹慎。在美國,信托的受托人也是非常重要,通常我們會建議選擇委托人非常熟悉的機構和人來擔當,可以默契配合實現李氏家族的願望。在此方面與中國不同,中國信托法下,只有機構才可以擔當受托人。

這是在美國建立信托常見的情形。

編註

信托在美國非常發達,故而有關信托的法律也非常完善。設立信托後,現金類信托會構建即期利益,我們稱之為present interest。然而,諸如不可撤銷人壽保險信托則構建了一種遠期利息,我們稱之為future interest。在稅法原則只有當期發生才可以當期扣減的約束下,如何界定遠期利益的稅收屬性,是全世界的難題。

這個系列文章的上篇,以實操中常見的一個家族信托為例,先為大家介紹美國家族信托的做法。下篇,我仍然以幾個案例,為大家深入解析一個重要的稅法智慧,巧妙解決死板的法規條款對信托的約束。

美國信托之所以非常發達的一個重要原因,就是它的稅法極其嚴謹。柯璐梅限期提取權是我在中國國內第一次分享這個概念,也是大家目前可以在國內很少見到的有關美國信托的極其晦澀的一個法律概念。柯璐梅限期提取權這個詞是我自己的翻譯,也是我對美國稅法在中國業界推廣的一個貢獻。過去兩年,我已經成功在國內金融機構普及美國稅法7702條款對於人壽保險的稅法規則,為跨境人士配置人壽保險避免了許多的稅務麻煩。7702稅法條款和MEC的概念是我率先帶給國內的金融機構的。最近我帶給國內信托行業的理念就是信托在遠期利益出現的時候界定稅收屬性的柯璐梅限期提取權。我希望在目前中國信托稅法一片空白的時代,帶給中國信托研究和從業的法律專業人士一點探討和思考。

我用美國通常所見的家族信托實例分享了在美國我們建立信托常見的情形。今天的文章下篇,我就在上篇為大家打的基礎上,更進一步深入來探討美國信托在面對贈與稅時出現的一個難點,美國法律如何解決這個難點的。

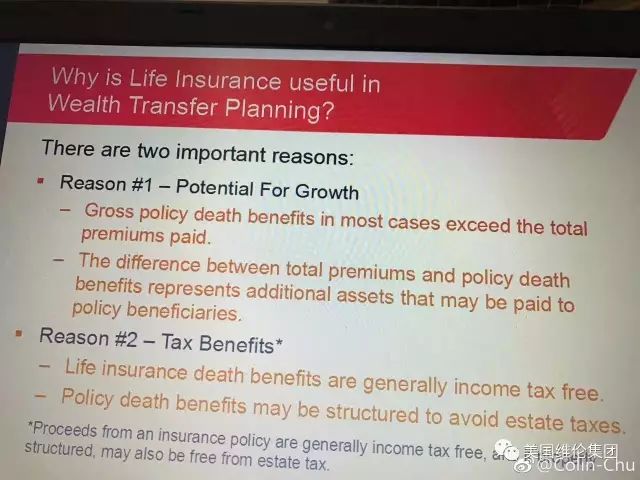

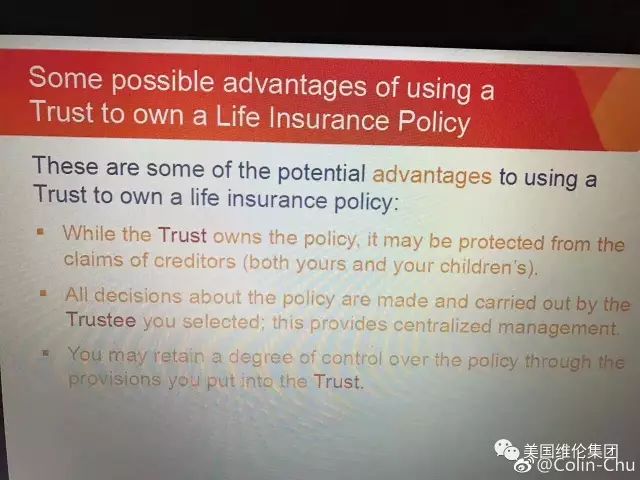

上面我們談到,美国高额寿险+家族信托是一種有效的財富傳承方式,是高凈值人士首選的一種管理家族資產的載體,是以家族財富的管理、傳承和保護為目的信托,在內容上包括以資產管理、投資組合燈理財服務實現對家族資產負債的全面管理,更重要的是提供財富轉移、遺產規劃、稅務策劃、子女教育、家族治理、慈善事業等方面的服務家族信托。

在美國,可撤銷信托合同要義,委托人在死亡或失去行為能力前的任何時間都可以撤銷和變更該信托。設立該信托的主要目的在於避免法庭對遺產的認證程序,另外,當委托人喪失生活能力的時候,便於資產的執行人管理委托人的資產。一般來說,生前信托的分配結構方式是“信托指向個人”的模式。當委托人比如父母去世後,受益人比如子女領取信托的分配資產。

但是實際上,委托人父母往往會擔心,今後子女長大成家之後,可能也會存在婚姻的變故,如果子女離婚,那麽離婚的對方配偶就有權利分取多達50%的財產。所以在這樣的情形下,在美國產生一種特殊形式的變化信托,設計架構的出發點就是將可撤銷的生前信托改變為不可撤銷的特殊信托,這種特殊設立的信托使用“信托指向信托”的模式,當委托人父母去世後,即刻將生前信托變成財產保障信托(Discretionary Spendthrift Trust),使得受益人能得到訴訟官司的保障和離婚財產分割的保障。受益人子女直接從這個信托領取資產和財富,用於醫療、教育和日常生活開支。當受益人子女離婚,離婚的對方配偶無權從中領取資產和財富。同時,如果委托人和受益人有官司纏身,債權人一般也無法從中執行這樣的信托。財產保障信托就成為一種不可撤消信托,受益人子女只有收益權而沒有所有權。不過,美國的信托靈活多樣,即使在可撤銷信托中,按照1974年《美國雇員退休收入保障法案》(ERISA)下設立的合格退休金信托,其中的退休金賬戶卻具有部分不可撤銷信託的意義,一般可以避免訴訟的執行,但是在2016年,也出現有美國聯邦稅務法庭判決執行的案例,所以具體情形還要具體分析。

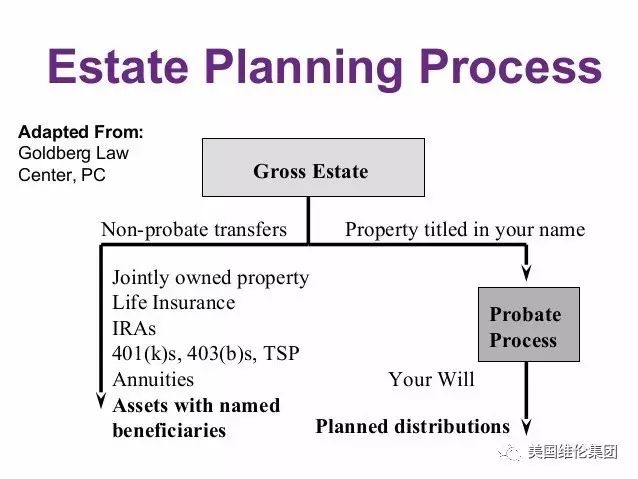

在美國,人們有時候也會在遺產規劃和財富傳承方案中,使用一種遺囑和信托規劃中合並使用的可撤銷生前信托,叫做遺囑導入信托(Pour Over Will revocable trust),法律上的嚴謹名稱叫做Inter Vivos Revocable Trust。簡單來說,就是訂立遺囑的被繼承人在遺囑會約定,個人名下所有資產在死亡時刻全部轉移到被繼承人設立的信托之中。當被繼承人做好了合適的規劃,在過世的時候,實際上已經不再擁有任何資產,所有他的資產都由他已經事先建立的各種各樣的信托擁有。而其中,這類典型的信托就是由生前信托擁有,也是家族信托最常見的表現方式。

生前信托最大的好處就是這是一份高度保密的合同文檔,其私密性非常之強, 並免於遺產的冗長的認證程序。(为什么越来越多的中国新移民选择到美国办理的重要原因您懂得!)

信托在美國有完善的法律法規,會涉及到合同法、公司法、財產繼承法、婚姻法和稅法等。在美國,信托在稅法的申報和分類已經非常完善和成熟。美國所得稅法第641條款規定,信托在所得稅方面的一般原則是作為 “以個人為單位的法人實體”,這其實就使得信托在所得稅方面的申報課稅主體存在兩個主要的衡量角色,一是信托實體,二是受益人。因這兩個主體在財產的控制權方面的約定權,以及信托在財產分配和扣減的執行事實,信托可以分為稅務規則的法人理論和稅務衡量區分總體或個人理論,來決定是委托人、信托實體本身或受益人擔負所得稅的申報和稅負責任。這樣,在具體申報信托稅表1041的時候,就會按照以上理論,在稅務分配結構上,判斷是稅務簡化信托還是稅務復合信托,從而決定誰是課稅主體。鑒於可撤銷信托在財產的歸屬上,委托人依然具有控制權,因此,委托人所構建的Grantor trust 類型的信托,委托人依然是所得稅課稅的主體,而信托實體或受益人也有可能在權益分配存續期間同時成為課稅主題。這是美國信托稅法在所得稅方面非常復雜的地方。

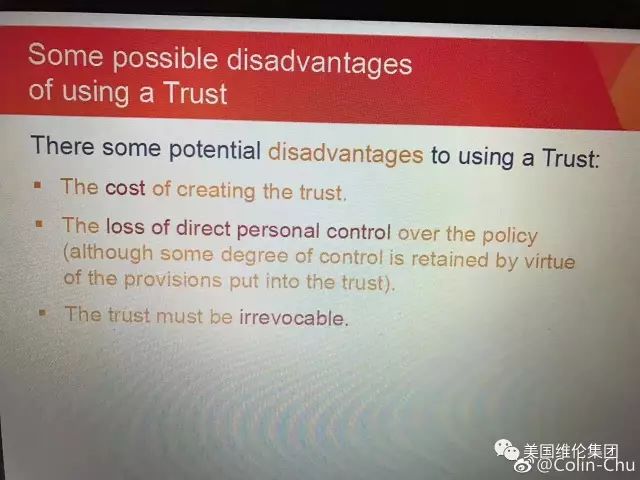

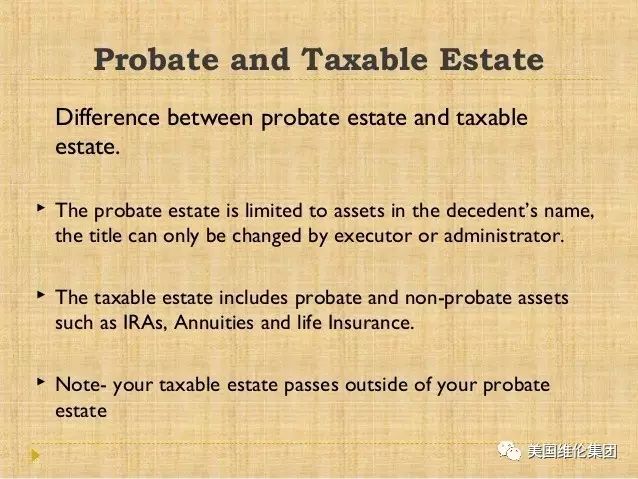

通常大家談論的信托稅務問題,除了這裏首先必須要考慮的所得稅外,還需要考慮遺產稅和贈與稅的問題。可撤銷信托的合同要約,其財產本質的歸屬仍然屬於委托人,委托人仍然保留完全的支配權和控制權,因而,這樣的信托依然是委托人的財產,也會理所當然被計入委托人成為被繼承人時的遺產資產。這樣的信托沒有規避遺產稅的功能, 也沒有法律訴訟的保障,債權人依然可以追討其中的財產。在著重於遺產傳承的架構上,只有不可撤銷信托的合同要約,其財產歸屬權已經轉移到了信托本身,從而不再是委托人的資產,而沒有遺產稅的遺產資產計入和訴訟保障的問題了。

另外,特別指出的是,在英美法系中,信托財產的轉移行為本質是無償行為,與其最為接近的法律制度當屬贈與或者遺贈。但是,信托行為又不同於贈與或遺贈。贈與或遺贈是即時完成的從贈與人到受贈人的財產轉移,而信托行為卻是持續性的長期的財產轉移和規劃,從而把信托利益逐漸地或者在較長時間之後,從委托人轉移至受益人。在此方面,中國信托行為與英美信托行為在法律層面,尤其是中國目前相關信托稅法一片空白的語境下,差距非常之大。比如,中國《信托法》第十條規定,信托財產登記乃信托生效之要件。但是,由於中國的信托行為長期遊離於民法法律行為體系,而英美信托屬於商業合同法範疇,這就導致在中國相關信托制度構建完善的信托要約和信托稅法尤為困難。信托的性質在美國的合同法框架內被解釋為贈與合同,我們稱之為“具有無約因或對價不生效力”。英美法系在財產法上,沒有大陸法系上面的債權物權兩分的分析框架,因此,沒有在法律行為意義上刻意區分信托契約與財產轉移的兩個框架。所以,在美國,信托行為的發生需要填寫贈與稅表709表格,從而在稅務表達上表現和實現其財產轉移行為。

在遺產稅規劃方面,為規避遺產稅的目的,不可撤銷信托就具有優勢了。當委托人在生前建立不可撤銷信托,其資產在轉移到受托信托的時候,委托人不再有權利擁有該資產和撤銷該資產,在信托行為上,這一資產的轉移行為就被理所當然界定為對信托受益人的完全贈與,於是在稅法上,也就順理成章,以填寫贈與稅表709的方式表現這樣的信托行為。

然而,人們都是非常聰明。就像1906年美國開始出臺遺產稅的時候,人們很快發現可以利用生前贈與的方式逃避遺產稅。於是,美國於1920年代末出臺了贈與稅。遺產稅和贈與稅從那時候起,就相輔相成,如同一個巴掌的手心和手背,互補漏洞,從而讓小聰明的人士無法利用贈與稅來逃避遺產稅。

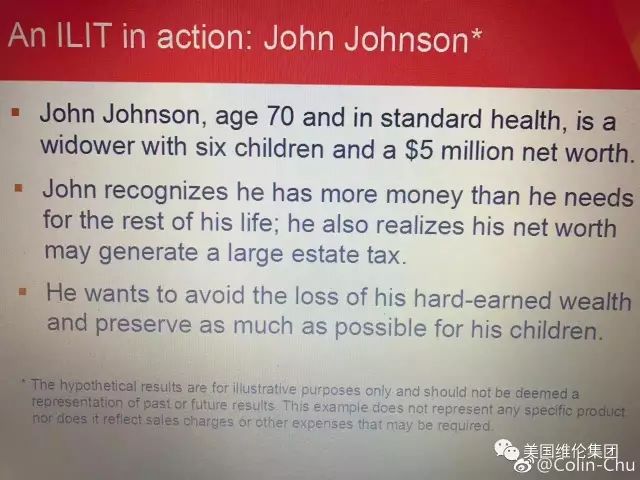

隨著信托行為的完善和成熟,信托成為人們遺產和財富規劃一個理想的金融工具。雖然可撤銷的信托不具備規避遺產稅的功能,但是不可撤銷的信托顯然就是奔著規避遺產稅而來。既然不可撤銷信托能夠規避遺產稅,是不是說就可以完全規避遺產稅的終身免稅額(例如2017年是549萬美元)呢?如果是這樣,信托顯然會成為千千萬萬納稅人規避遺產稅的最佳選擇了。 這顯然就是鼓勵信托是避稅工具的做法。

這樣的爭議終於在1968年爆發,在美國信托稅法的爭議歷史上,催生了2035稅法條款和隨之美國聯邦第九巡回上訴法庭著名的“柯璐梅限期提取權”的裁決案例。近50年來,“柯璐梅限期提取權”不可撤銷信托在贈與稅衡量和遺產稅判定方面最主要的條款。這個條款對於贈與的當期時效性和年度贈與申報免稅額作出30天限期提取權的裁決,來決定贈與發生的時效性,嚴格限定了贈與行為被變相轉換為將來利益的性質,從而有效地防止人們利用贈與稅的年度申報免稅額(例如2017年是14,000美元)來規避終身贈與稅免稅額(例如2017年度是549萬美元)

“柯璐梅限期提取權”在非將來利益的信托行為非常容易界定,從而稅務當局可以確定可以享受當期贈與稅年度申報免稅額的額度,因1968年這個著名的案例也產生了 “五五分配法”的信托權益分配方式,使得納稅主體在 “柯璐梅限期提取權”未執行時可以最大限度利用贈與額度又不可以最大限度濫用遺產稅的免稅額。這成為美國信托稅法一項非常巧妙的設計架構,對美國信托稅法的影響可以說是至關重要的戰略思想。

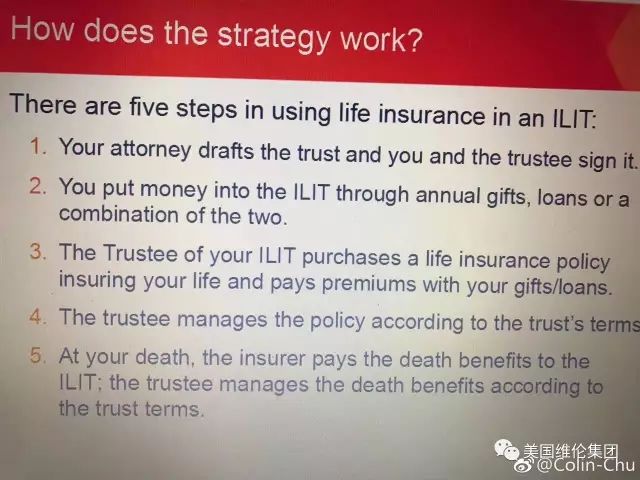

“柯璐梅限期提取權”對以當期可分配利益類的信托,特別是不可撤銷的家族信托來說,顯然有適當規避遺產稅和贈與稅的貢獻。然而,既然這個限期提取權是針對當期可分配利益的規則,人們很快又發現,按照 “柯璐梅限期提取權”的原則,如果無法明確界定留存限期提取權,就無法光明正大地利用贈與稅的年度申報豁免額,建立不可撤銷人壽保險信托,就不可以將信托擁有的人壽保險信托(中國國內稱之為保險金信托,兩者之間還存在許多差異)的將來遠期利益轉化為當期即期利益,從而,失去了既可以規避遺產稅和贈與稅,又可以利用人壽保險的杠桿,產生巨大的收益的目的。因此,“柯璐梅限期提取權”在不斷爭議中,終於在1991年的聯邦法庭案例中再次明確了受益人才是決定提前權的主體,這樣,如果受益人在30天內主動讓提取權失效,則有效地滿足了將遠期利益轉化為當期利益的條件,從而可以最大限度利用贈與稅的年度豁免額建立不可撤銷人壽保險信托。

美國有遺產稅和贈與稅,這對於沒有遺產稅和贈與稅的中國稅法體制來講,比較難以讓大家理解為什麽會有“柯璐梅限期提取權”的問題。其實,從本質上來講,這個問題的核心就是贈與發生的實質是當期利益還是遠期利益。贈與在本質上來講,我們必須界定它是否即刻帶來當期利益,或者將來才會帶來遠期利益。根據美國稅法條款25.2503的規定,只有當期利益才可以符合每年贈與稅的年度免稅額。對於當期利益的定義,美國稅法2503條款明確規定,即刻對財產擁有使用權就符合當期利益的規則,例如,現金和房產的立刻贈與,物權的立即轉移。

我們在實際生活中,常常見到的即期贈與的例子很多。李先生吧自己的汽車直接贈與自己的弟弟小李,李先生和小李在州政府的DMV(車管所)立即辦理了贈與手續並過戶。這是典型的即期贈與行為,小李擁有具有市場價的汽車的控制權和使用權,這樣的贈與符合年度贈與豁免額的情形。

然而,這樣的界定,有時候在主觀判斷上也會出現不明朗的時候。其中比較大爭議的地方和情形,往往出現在信托架構成立後信托的受益人是否客觀明確地意識到自己擁有即期利益,或者受益人還有其他限制性條件,從而無法實質上獲得即期利益。所以,美國的稅務法庭認為事實上成立即期利益就可以了,但是,美國國稅局認為這樣還是太主觀,必須有一個正式的書面通知程序,從而可以在書面程序上正式完成這樣的一個動作,才能量化衡量是否擁有即期利益。

那麽究竟什麽是贈與稅所關註的遠期利益呢?舉個例子,新移民李先生將自己作為投保人和被保人的一份美国高额人壽保險轉移到他設立的不可撤銷人壽保險信托,從而指定王女士是該信托的受益人。在這裏,王女士並沒有從這個資產的轉移和贈與中立刻受益,直到李先生過世,王女士才能依次信托的約定,獲取人壽保險的理賠金。這樣的贈與行為,就是明顯的遠期利益。通常來講,進入信托的資產贈與行為,都是贈與稅所涵蓋的遠期利益行為。二遠期利益行為的贈與金額是不可以享受贈與稅的年度豁免額的,2017年度的年度豁免額為14000美元。所以,遠期贈與利益沒有物權的即刻使用權。

這讓財富傳承建立信托的時候,人們就非常糾結了。因為,大家總是想千方百計使用每年的年度贈與額,從而最大程度化贈與的免稅利益。這也使得1968年的柯璐梅限期提取權應運而生,就是來通過一個書面 的程序,解決人們在法律方面的憂慮。2011年的新的聯邦稅務案例Turner vs. commissioner 再一次明確了柯璐梅限期提取權的必要性,打消了人們的顧慮。

我們來用一個實際的案例來具體說明,在實際操作的過程中,我們美國專業保险理财顾问团是如何滿足柯璐梅限期提取權的程序要求的。

李先生在2016年的時候在美國設立了一個不可撤銷的信托,受益人是自己的兒子小明。信托合同的要約約定是,直到小明滿26歲,該信托才可以給小明分配利益,在此之前,信托資產禁止向小明提供任何利益。這明顯就是一個贈與的遠期利益。為了在實際操作中,滿足可以享受美國每年贈與稅的年度豁免額(2016年度是14000美元),我們還要設定一個柯璐梅限期提取權的程序。該信托的文本就包含這樣一份程序文件,由信托的受托人發出一份書面的通知給小明,通知規定小明可以在現在30天內有權提取和撤取信托內的低於相當於當年贈與稅年度豁免額14000美元的利益。我們舉一個極端低額的情形,如果李先生在2016年,僅僅放入6000美元進入信托,在2017年放入15000美元進入信托。雖然根據信托的要約,小明在26歲前根本沒有資格得到信托的分配資產,很明顯這樣的遠期利益使得小明無法享受這兩筆資產的每年的贈與豁免額。在這種情形下,柯璐梅提取權就非常有用。我們所寄送的柯璐梅通知書,使得書面程序上,小明可以在2016年有權提取6000美元,2017年有權提取低於年度豁免額,即14000,顯然,小明只有多出來的1000美元會面臨贈與稅的問題的了。這1000美元才會計入委托人的贈與稅總額度,使得委托人和受益人的利益經明顯被最大化了。在這個案例中,我們的作法就是用一張形式上的柯璐梅限期提取權通知書,造成了事實上的贈與遠期利益變為贈與即期利益,從而符合稅法2503的規則,享受贈與稅的每年年度豁免額。而在現實生活中,小明顯然是不會在收到通知書的時候,真的去提取資產。

柯璐梅限期提取權是一個活生生的書面象征性程序。也許有人說這是走過場吧,但是,這就是人們通常所講的,信托規避遺產稅的由來和美國信托稅法在規避遺產稅和贈與稅方面的巧妙的限制設計,從而在法律上合規合法。

柯璐梅限期提取權在美國稅務領域一直被譽為信托稅法裏程碑式的突破和專業人士在信托稅法積累的智慧結晶。了解柯璐梅限期提取權會對信托實操遇到的遠期可支配利益帶來深入的理解,對美國贈與稅和遺產稅的規則會有更加深入的理解。