以基因工程为首的现代生物技术是21世纪科学技术的核心,目前80%的生物技术成果被集中应用于制药行业,用以开发新特色药和对传统医药进行改良,由此引起了医药工业的重大变革。

全球市场规模超千亿,抗体药物成“皇冠上的明珠”

根据Evaluate pharma预测,2008-2022年,生物制品在总体药物市场市场份额将从17%增长至30%,在TOP100产品中市场占比将由30%将增长至52%。

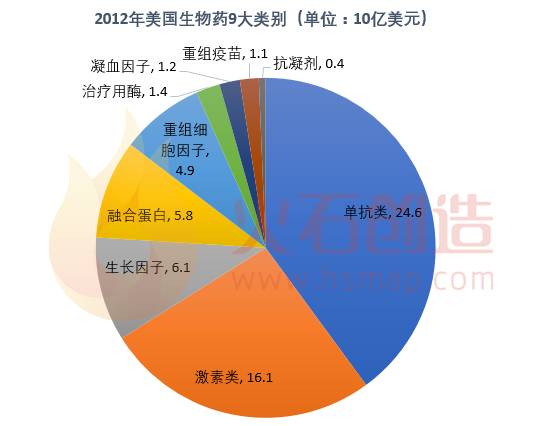

生物制药主要涵盖抗体药物、重组蛋白、血液制品、疫苗等类别,其中抗体药物由于靶向性强、特异性高和毒副作用低等特点市场增长迅速,已成为生物制品行业中占比最大的子行业,被誉为生物技术产业“皇冠上的明珠”。

全球首个单抗药物Orthoclone OKT3(Muromonab-CD3)在1986年经FDA批准上市用于肾、心、肝等器官移植后的急性排异反应,不过Orthoclone OKT3是鼠源单抗,易产生人抗鼠抗体(HAMA)反应,表现平淡。

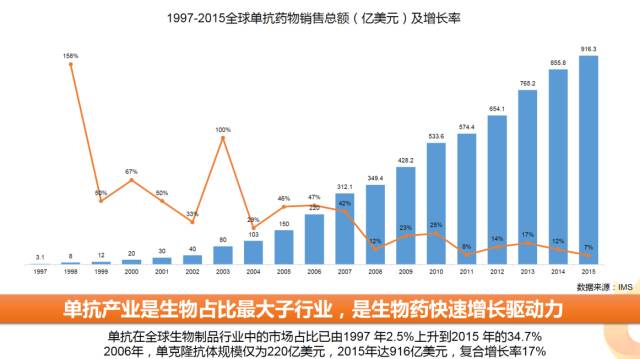

直到1997年首个抗肿瘤嵌合单抗利妥昔单抗(美罗华,基因泰克)上市及次年依那西普(辉瑞,恩利)、英夫利西单抗(强生,类克)和曲妥珠单抗(赫赛汀,基因泰克)等重磅单抗药物的上市,全球单抗市场迎来突飞猛进的增长。2002年首个全人源单抗阿达木单抗的上市使单抗市场迎来了新的增长高峰。

经历多年的高速发展,2015年单抗行业整体规模已达916亿美元,2016年突破千亿美元,单抗在全球生物制品中的占比也由1997年的2.5%,上升至2015年的34.7%。

整体来讲,抗体药物仍然是一个年轻的行业,从1986年首个抗体药物获批距今过不30年的时间,但是其间已经诞生了多个“重磅炸弹”药物。

2016年全球销售额TOP10中的抗体药物

数据来源:EvaluatePharma

从诞生到飞速发展,单抗药物大约经历了3个较大的发展阶段。而每一次的技术革新都带动了生物制药的新发展。

第一阶段:以1890年Behring和Kitasato发现白喉抗毒素为代表,其特点是利用抗原免疫动物获取多克隆抗体。

第二阶段:以1975年Kohler和Milstein创建杂交瘤细胞制备单克隆抗体为代表,使单抗能在短时间进行大量制备,为其广泛应用创造条件。

第三级阶段:以1994年Winter以基因工程方法制备抗体为代表,将抗体的基因按照需要进行加工、改造和重新装配,然后导入适当的受体细胞表达抗体分子。

基因工程抗体技术主要包括人源化技术、抗体库技术及转基因小鼠技术等,在这些技术的推动下,单抗人源化程度不断提高,并不断往小型化(抗体片段)、功能化(抗体偶连、双抗等)方向拓展,应用领域得以大幅拓宽。

随着单抗人源化进程的不断深入,以噬菌体抗体库、转基因小鼠为代表的全人源筛选技术是目前全人源抗体筛选的重要手段,其中转基因小鼠是目前抗体全人源筛选的主流技术,已上市全人源抗体中约70%是通过转基因小鼠筛选而得。

产生全人源单抗的转基因鼠系列核心技术平台在国内仍是稀缺资源,据了解,我国首个自主研发的转基因动物全人单克隆抗体药物的平台位于山东国际生物科技园生物技术中心,是由烟台高新区管委和绿叶制药共同建设。

另外,根据公司简介显示,重庆金迈博生物拥有2类自主培育的人源化抗体转基因小鼠品系(CAMouseHG,CAMouseMG)和人源化单域抗体转基因小鼠品系(CAMouseH),可用于人源化抗体药物开发。

其他如南京金斯瑞和无锡药明康德转基因大鼠平台均是从国外引进,誉衡药业PD-1全人单抗GLS-010即是使用药明生物从美国Ligand Pharmaceuticals引进的转基因大鼠平台OmniRat开发。2016年12月19日,和铂医药通过收购荷兰生物技术企业Harbour Antibodies获得两大转基因小鼠平台。

截止2017年8月18日,FDA累计批准69个治疗性抗体药物。从技术主线看,全人源单抗目前已经是抗体药物主流,双特异性抗体、抗体药物偶联物开始逐渐崭露头角。

备注:融合蛋白类药物未计入统计

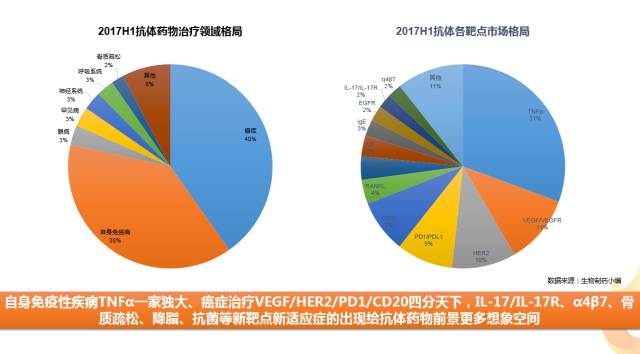

从这些抗体药物所在的应用领域来看,自身免疫性疾病和癌症仍然是抗体药物应用的主要方向,占据抗体药物市场78%的市场份额,以TNFα、VEGF、HER2、CD20为代表的抗体药物“四朵金花”表现依旧亮眼。

不过,新的靶点和治疗领域的出现也在悄然的改变着传统抗体药物治疗领域格局。

不过,新的靶点和治疗领域的出现也在悄然的改变着传统抗体药物治疗领域格局。

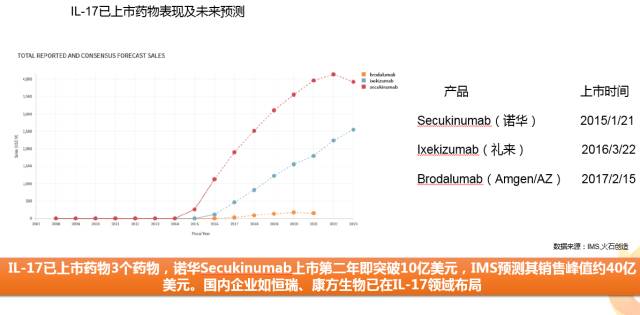

在自身免疫疾病领域,IL-17抗体的发展引人注目.首个IL-17单抗Secukinumab(诺华)上市第二年即突破10亿美元。目前FDA已批准3个IL-17抗体,其销售表现如下图及未来预测如下图所示,值得注意的是,国内企业如恒瑞(SHR-1314)、康方生物已在IL-17领域布局。

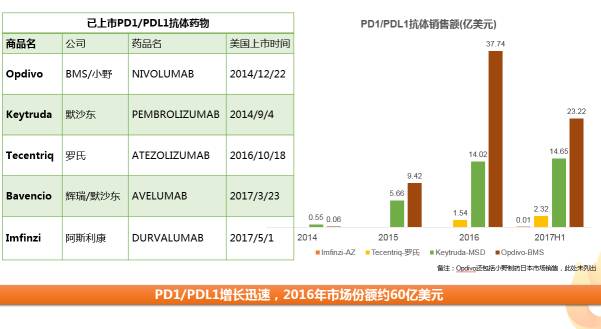

在抗肿瘤领域,新出现的以PD-1/PDL1为代表的免疫检查点抑制剂异军突起,从2014年首个PD-1单抗Keytruda上市,目前已有5款PD1/PDL1类药物上市,2017H1已成为抗肿瘤领域的中坚力量。

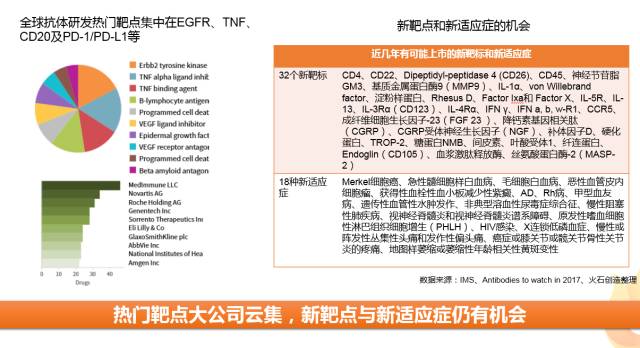

其他如PSCK9用于降脂,CD20抗体用于多发性硬化症(罗氏Ocrevus),OBILTOXAXIMAB用于炭疽、BEZLOTOXUMAB用于艰难梭菌感染、IDARUCIZUMAB用于逆转达比加群酯、武田维多珠单抗(新靶点α4β7)等的获批为抗体药物的未来发展前景带来更多的想象空间,未来新靶点(如CGRP、NGF等)和新适应症(AD、dAMD)领域仍存在较多的机会。

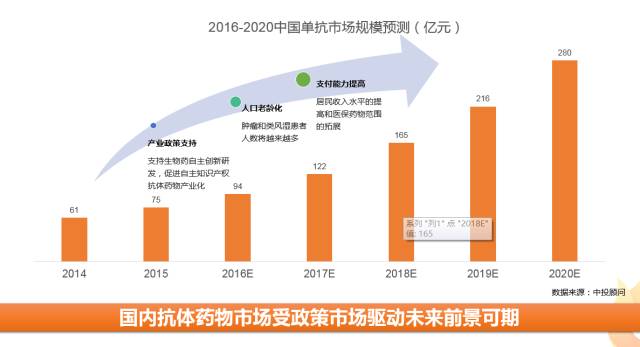

相比于国际市场的风起云涌,中国抗体市场的表现略显平淡,目前仅有10个国产单抗上市,加上已批准的12个进口单抗药物,国内共批准22个抗体药物,目前还未达到百亿市场规模。

不过未来随着国内人口老龄化、居民支付能力提高以及产业政策的支持,国内抗体药物有望在2020年达到280亿的市场规模。

治疗性抗体药物根据结构可分为单克隆抗体(鼠源单抗、嵌合单抗、人源化单抗、全人源化单抗)、小分子抗体(Fab、ScFv、VHHS等)、抗体偶联物、抗体融合蛋白,双特异性抗体等。国内抗体产业图谱分布如下。

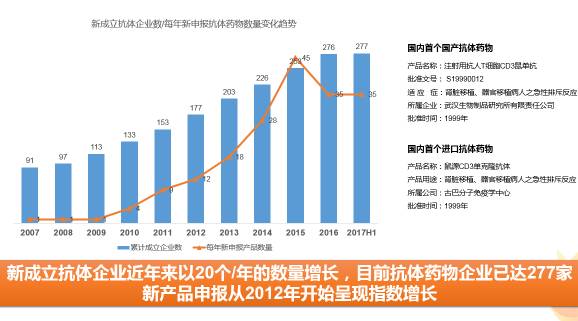

目前国内已有277家企业在抗体治疗药物领域布局,抗体企业从2008年开始以约20个/年的数量增长,2017年上半年基本停止增长,提示抗体企业基本入场完毕。从这些企业的产品申报趋势看,新产品申报从2012年开始呈现指数增长,产品申报增长要晚于企业增长5-6年,未来几年,抗体药物申报将仍呈上升趋势。

以张江药谷、中关村科技园、苏州BIOBAY为核心,中国抗体药物企业从上海、江苏、北京三地辐射全国。其中上海、江苏是中国抗体企业的主要聚集地,其抗体药物申报在国内也名列前茅。

从资本的角度看,国内传统大企业纷纷在抗体领域布局,目前抗体领域国内上市公司/新三板玩家超过30家。

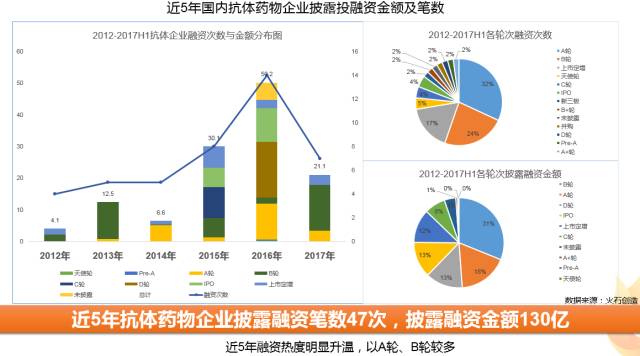

抗体产业的热度也吸引了众多的资本介入,从2012年到2017年上半年抗体药物企业共披露融资次数47次,涉及融资金额达130亿元。

从披露投融资情况看,从2015年开始,抗体产业不管是从融资次数还是融资金额上都有大幅提升,产业热度居高不下,融资次数和融资金均以A轮和B轮居多,提示我国抗体产业仍处于上升阶段。

以高领资本、元禾原点、毓承资本、礼来亚洲基金、启明创投为代表的投资机构为抗体领域的繁荣提供了资本支持。

在产业资本的大力支持下,近年来抗体领域大额融资频频出现,披露融资金额超过亿元的有27笔, TOP10融资金额以4亿元起步。

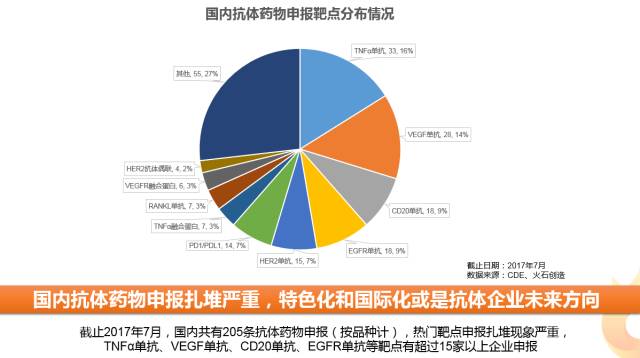

从产品申报角度看,截止2017年7月,国内共有约200家企业的205个抗体药物申报(按品种计)。其中以TNFα单抗、VEGF单抗、CD20单抗、EGFR单抗等靶点申报最为火爆,有超过15家以上企业申报。

综上所述,国内抗体药物的研发竞争激烈,但目前还未有重磅品种破局。抗体药物市场仍处于发展上升阶段,各企业在资本积累、技术驱动等方面各有侧重,其产品申报策略也不尽相同。

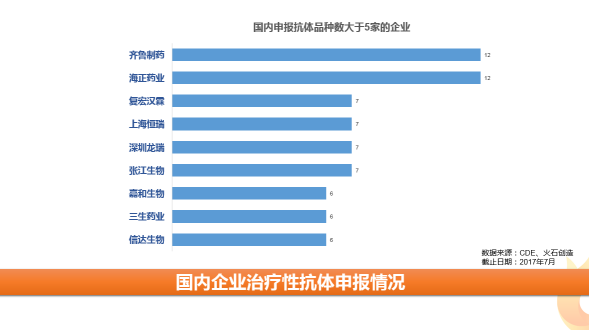

目前申报抗体品种数大于5家以上的企业有齐鲁制药、海正药业、复宏汉霖、上海恒瑞、深圳龙瑞等9家企业。

其中既有齐鲁制药、海正药业等本身具有一定规模的化药企业,通过前期的积累,本身资本较为充裕,通过高质量生物类似药切入生物药领域,产品广撒网。国内同类模式企业也相对较多,未来这一领域或将面临激烈的竞争。

另外一类是以恒瑞、信达生物、百济神州为代表的创新型单抗企业,通过与国外企业进行授权合作或者自主在海外开展临床试验等方式着眼国际化研发,以自主创新打造核心竞争力。

在此次抗体药物的浪潮中,国内企业各显神通,或通过资本,或通过技术,或通过合作迅速切入该领域,使得国内抗体药物申报进入井喷期。

从目前抗体药物的申报来看,国内药物市场以仿制药居多,创新程度不高,仿制药竞争激烈。目前CFDA仍以创新药的申报对生物仿制药进行审批,抗体药物仿制药获批仍需时日,国内抗体市场距离成熟市场的形成仍需经历漫长的发展与市场洗牌,未来10年国内单抗仿制药或me-better药仍会占据主流。

对于生物创新药来说,由于其开发的复杂性,众多国内企业选择合作开发模式以共担风险。

另外需要值得注意的问题是,由于生物医药专利的复杂性、抗体领域靶点和技术的易重叠性,抗体药物专利问题愈发突出与明显, BMS和默沙东的PD1专利大战、安进/赛诺菲关于PCSK9表位的专利之争更是为国内企业在抗体领域专利布局敲响警钟。

随着抗体的基因工程改造技术日益成熟,如何通过抗体的工程化,设计更有针对性、更能解决临床问题的新型抗体,是抗体类发展的新方向。目前这些新方向主要包括双特异性抗体、抗体偶联物、小分子抗体等,其中小型化的技术研究更多体现在功能化的双特异性抗、抗体偶联药物等方面,这里不再单独介绍。

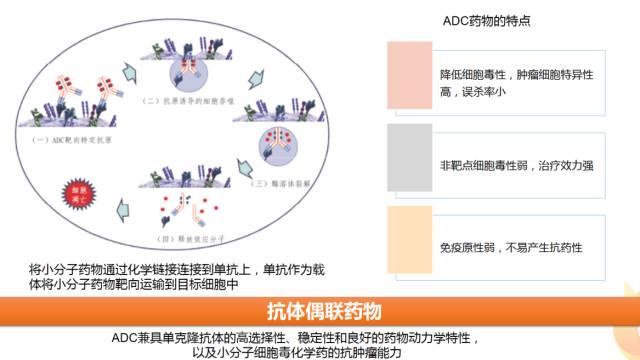

抗体药物偶联(ADC)

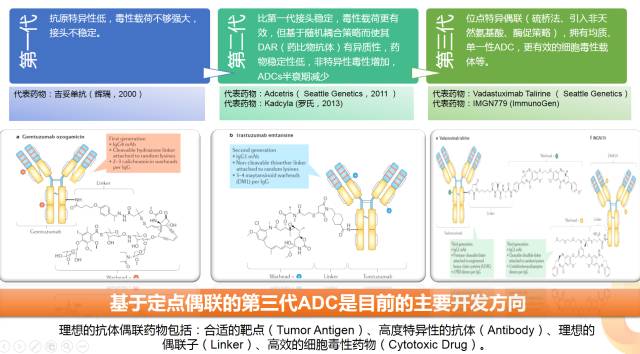

抗体偶联药物(antibody-drugconjugate,ADC)将抗体和细胞毒性药物通过偶联子连接起来,ADC药物兼具抗体药物的靶向性以及细胞毒药物的杀伤力。

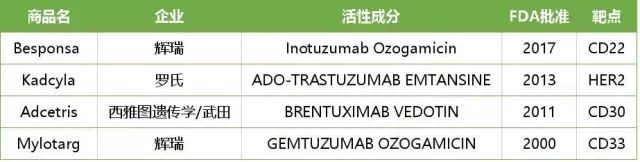

抗体偶联药物由抗体、接头以及细胞毒素三部分组成。目前抗体药物中以CD22(代表药物Besponsa,辉瑞)、CD30(代表药物Adcetris,西雅图遗传学)、CD33(Mylotarg,辉瑞)、HER2(代表药物,罗氏)、Mesothelin、PSMA与TROP2这7个靶点目前进度较快或较为热门。

常见的毒素分子包括微管抑制剂(美登素衍生物、多拉司他汀等);作用于DNA的药物(多柔比星、倍癌霉素、卡奇霉素、PBD、吲哚酰胺衍生物)等。毒素分子和抗体通过合适的连接物连接, DAR(药物分子比)以接近4为佳。

目前已有4个抗体偶联药物获FDA批准,提示该领域技术正在慢慢走向成熟。

FDA批准的抗体偶联药物

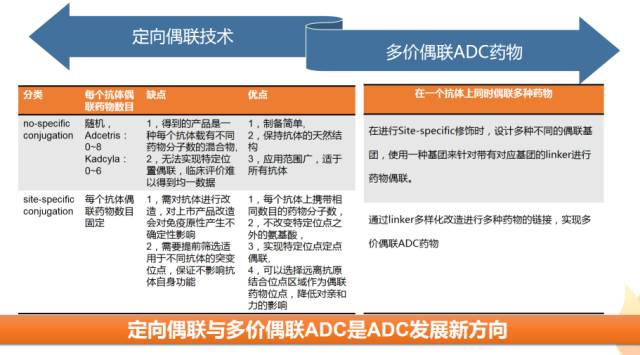

抗体偶联药物的发展大致经历了3代。各代ADC药物特点和代表药物如下,目前基于定点偶联的第三代ADC是目前的主要开发方向。

定向偶联通过特定位点定点偶联,使每个抗体偶联固定数目药物分子,使药物具有良好的均一性,化学可计量和可重复性。另外在特定位点通过linker多样化改造进行多种药物的链接,实现多价偶联ADC药物以降低单药的耐药性,是目前 ADCs新的研究思路。

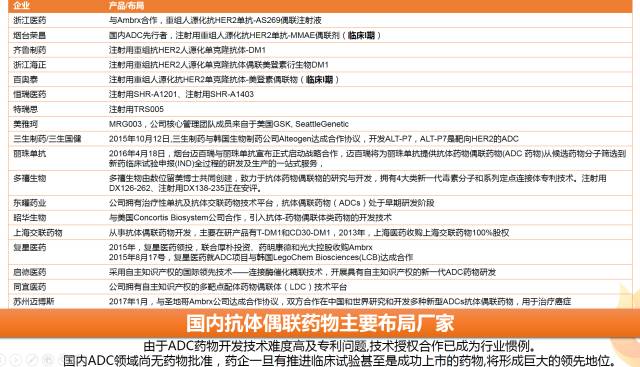

国内目前在已有数十家企业在ADC领域布局,以烟台荣昌、百奥泰、浙江医药进度较快,已经进入临床研究。

双特异性抗体

双特异性抗体是指含有2种特异性抗原结合位点,同时与靶细胞和功能细胞相互作用,从而增强肿瘤细胞的杀伤功能。

早期的双特异性抗体研究技术较为局限,产生的双特异性抗体并不理想。随着基因工程技术的发展,双特异性抗体制备技术的改进带来了治疗效果的提升。

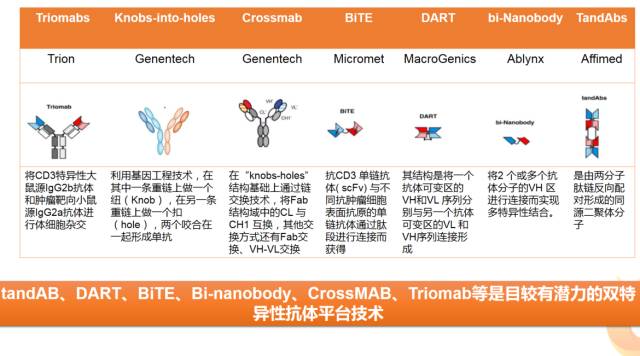

近年来随着安进、罗氏等纷纷进军双特异性抗体领域,双特异性抗体制备技术不断成熟,tandAB、DART、BiTE、Bi-nanobody、CrossMAB、Triomab等较有潜力的双特异性抗体平台技术的出现使双特异性抗体有了更多的机会。

目前已有2个双特异性抗体上市:Catumaxomab和Blinatumomab。另外有数十家企业的双特异性抗体目前处于在研阶段。

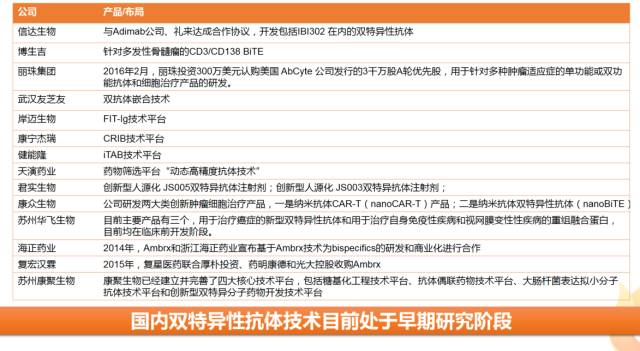

国内也已有不少企业开始在双特异性抗体领域进行布局,其布局情况如下图所示,不过国内双特异性抗体仍处于早期研究阶段。

值得注意的是,双特异性抗体不止可以用于抗癌领域,还可应用于自身免疫疾病、眼科疾病等。如罗氏同时靶向Ang2和VEGF的双特异性抗体vanucizumab,拟开发适应症包括肿瘤和眼科领域。

国内抗体药物研发代表公司

财大气粗-复宏汉霖

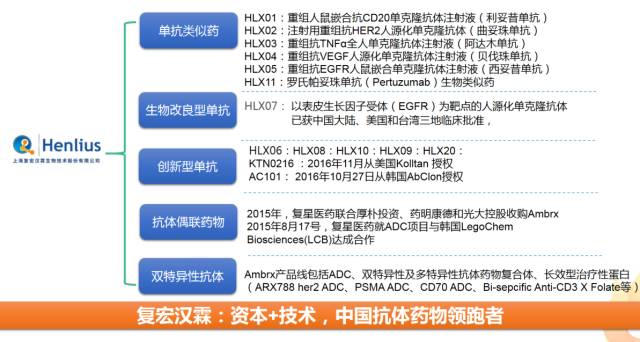

上海复宏汉霖由上海复星医药与美国汉霖生物制药公司于2009年12月合资组建,主要致力于应用前沿技术进行单克隆抗体生物类似药、生物改良药以及创新单抗的研发及产业化。

目前公司凭借在资本与技术的雄厚实力,产品线已覆盖单抗类似物、生物改良型单抗、创新性单抗、抗体偶联药物、双特异性抗体多个领域,俨然已成为中国抗体领域的领跑者。

“小而美”-杭州多禧/岸迈生物等

当然除了复宏汉霖这类“财大气粗”的企业,国内还有众多小而美的公司,他们大多由科学家带队,没有庞大的产品管线,深耕一隅,以期在某个特色细分领域开花结果,杭州多禧和岸迈生物就是其中的一员。当然,国内还有众多的类似优秀企业,篇幅所限,这里不再一一列出。