截止至2017年12月22日,已有28家中国公司登陆美国股票市场,其中24家通过IPO,2家通过SPAC(特殊目的公司并购),2家通过up-listing(转板)在主板上市成功。

与往年相似,2017年前半年上市进度缓慢,仅有3家IPO,1家SPAC以及2家up-listing。然而自2017年8月份起,上市进度呈跳跃式增长,2017年11月月单月就完成7个IPO。第三季度共有8个IPO和1个SPAC,而第四季度(截止12月22日)共有13个IPO。以下主要内容将集中分析24个IPO,部分内容会提及2个SPAC和2个up-listing。

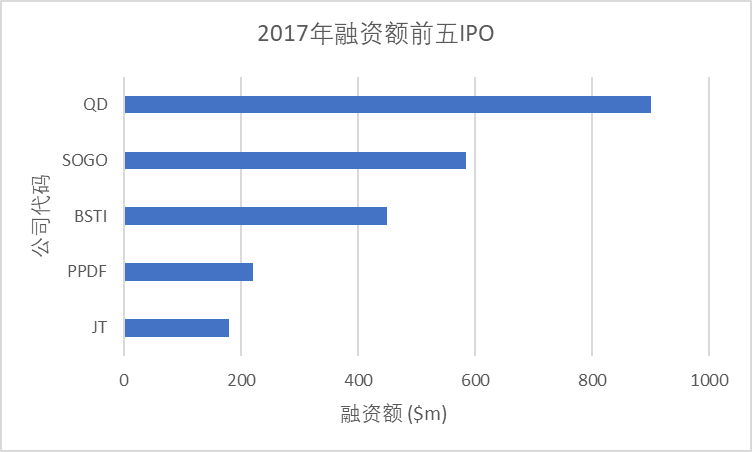

融资:

2017年的24个IPO共融资近38亿美元, 其中7家融资额少于3千万美元,5家融资额在3千万至1亿美元,8家融资额在1亿美元至2亿美元,另有4家融资额超过2亿美元。

趣店(NYSE:QD)于2017年10月18日上市,是今年规模最大的IPO,共融资9亿美元。

紧随其后的是搜狗(NYSE:SOGO)(6.58亿美元)。

百世物流(NYSE:BSTI)(5.17亿美元),以及拍拍贷(NYSE:PPDF)(2.21 亿美元)。

值得玩味的是,最大的4家IPO都选择了纽交所而非纳斯达克作为上市平台。

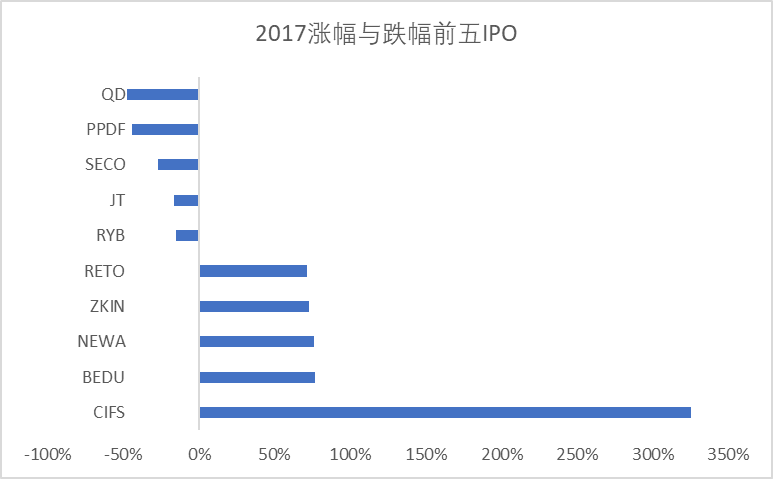

上市后股票走势:

截止至2017年12月22日,24家IPO中有12家走势强劲。圣盈信(Nasdaq:CIFS)于2017年8月8日开始交易,是今年表现最好的IPO,其股价高于发行价325%。其他涨幅前五名的IPO包括博实乐教育(NYSE:BEDU), 金正环保(Nasdaq:NEWA), 正康国际(Nasdaq:ZKIN), 以及瑞图生态(Nasdaq:RETO)。趣店虽然是今年融资规模最大的IPO,其股价却表现最差,跌破发行价48%。其他跌幅前五IPO还包括拍拍贷,寺库(Nasdaq:SECO), 简普科技(NYSE:JT), 以及红黄蓝教育(NYSE:RYB)。

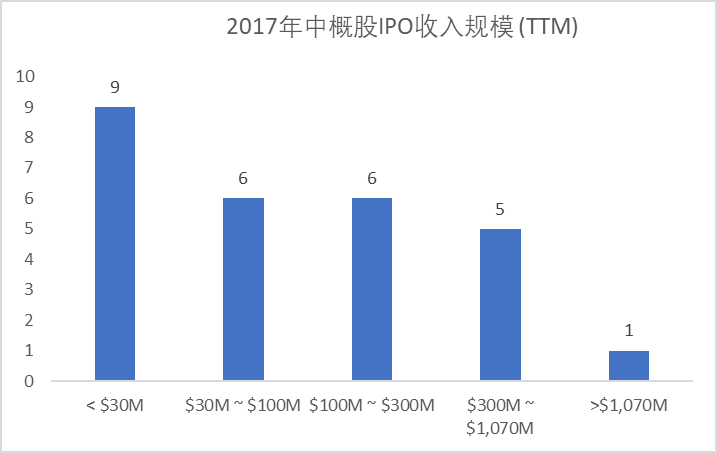

上市公司分析:

调查的24家公司中,除百世物流(NYSE:BSTI)外,23家公司都符合美国推动新兴公司法案(JOBSAct)中要大力支持的新兴成长型公司的标准。符合此标准的公司在上市前的最后一个财年收入低于10.7亿美元(2017年4月以后的法定标准)或低于10亿美元(2012年4月至2017年4月的法定标准)。

与规模更大,营收更高的公司上市进程比较,这些新兴成长型公司在此法案下可以秘密提交招股书草案,可以与潜在投资人交流试探市场反应,可以不受市场分析的有关法律限制,可以不做某些财务披露,可以暂缓执行萨班斯法的某些规定。种种对新兴成长型公司的政策扶持使这些公司合规压力更小,上市之路更顺。

24家IPO中,7家公司截至2017年6月30日一年的收入(TTM)少于3千万美元,其中包括三家处于发展初期的公司没有申报营收- 万春医药(Nasdaq:BYSI),长江发展有限公司(Nasdaq:YERR)和再鼎医药(Nasdaq:ZLAB)。6家公司TTM在3千万到1亿美元之间。也就是说24家IPO中共有13家公司TTM少于 1亿美元,5家公司TTM在 1亿到3亿美元。

百世物流是24家IPO里收入规模最大的公司,其TTM达到人民币134.78亿(约20.12亿美元),紧随其后的是乐信(Nasdaq:LX)(7.45亿美元), 搜狗(7.11亿美元), 寺库(4.34 亿美元), 趣店(4.33 亿美元), 以及拍拍贷(3.88亿美元)。

由此可见,中概股上市公司整体收入规模偏小。

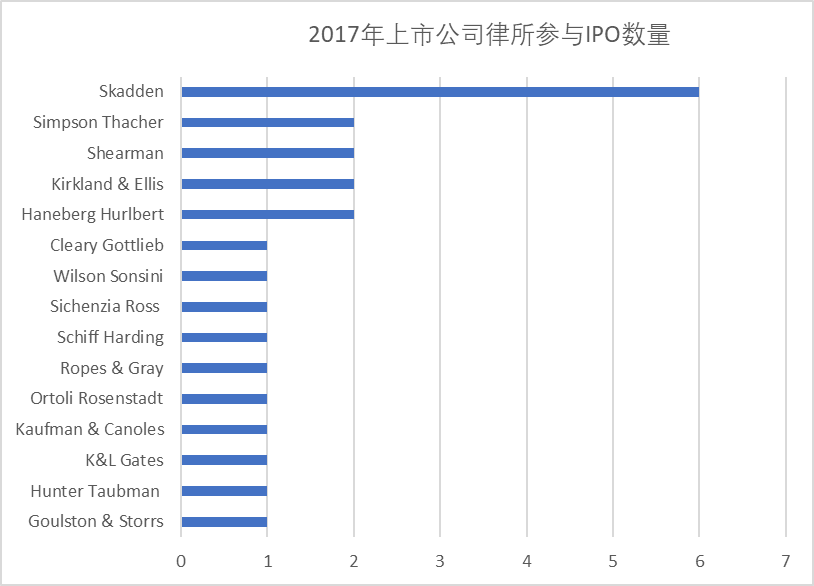

上市公司律所分析:

Skadden,Arps,Slate, Meagher & Flom(“Skadden”) 一直是行业的龙头,今年服务了24家IPO中的6家公司,即25%市场份额。紧随其后的是Simpson Thacher & Bartlett(2), Shearman & Sterling(2), Kirkland &Ellis(2)and Haneberg Hulbert(2)。下图是具体数据分布:

大型律所主导了这个市场并涵盖了76%的中概股IPO。仅4家律所的律师不到100人。小型律所服务的上市公司的融资额通常偏低,这四家律所参与的融资额均少于或等于2千万美元。

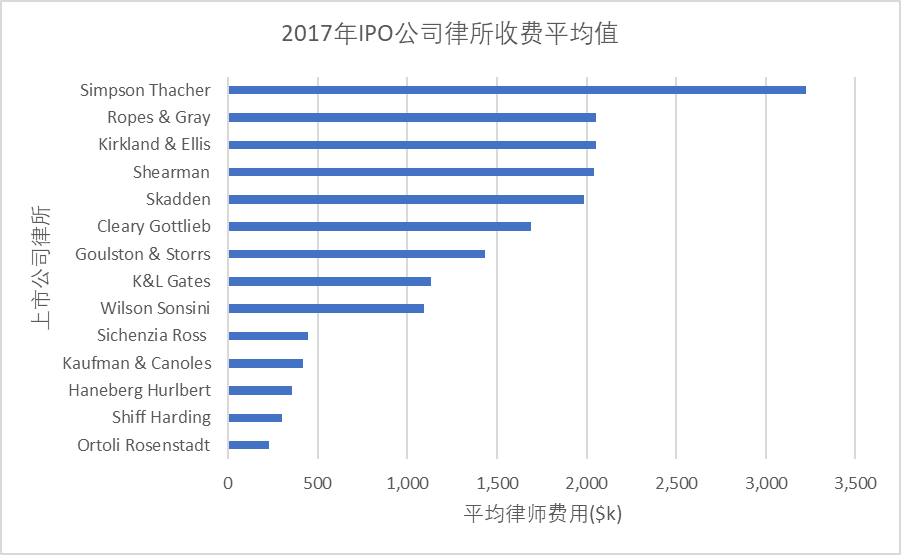

2017年IPO收费最高的律所为趣店(代码:QD)IPO的律所Simpson Thacher,收费高达445万美元。正康国际(代码:ZKIN)IPO的律所OrtoliRosentadt收费最低,为23万美元。下图是律所收费的平均值:

承销商分析:

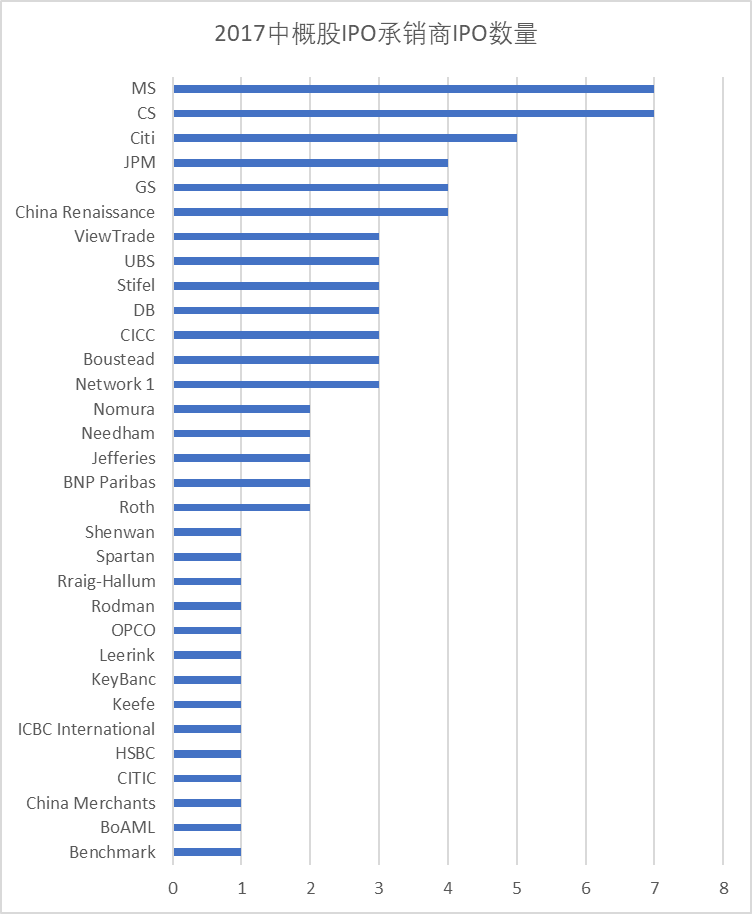

MorganStanley和 Credit Suisse 是2017中概股承销商中的领跑者,各自参与了7家公司的IPO。紧随其后的是Citigroup参与了5家 IPO。 Goldman Sachs, J.P.Morgan以及China Renaissance 各参与了 4家 IPO。

Morgan Stanley 是今年最大规模趣店IPO的首席承销商,联席承销商包括Credit Suisse,Citigroup, CICC, UBS, Stifel, Needham以及Nomura。2017年大型投行承销的上市公司融资额一般超过一亿美元,中间值为8千万美元,融资方式均为承销商包销公司股票。

小型投行承销的IPO融资额在5百万至5千5百万美元区间内,融资方式均为承销商在最低融资额和最高融资额之间尽最大努力推销公司股票。Network 1 Financial,Boustead Securities 以及 ViewTrade 是小型投行里的领头羊,各自承销了3家IPO。

小型承销商一般的融资额不超过2千万美元,但是2017年有两家公司的融资额超过了5千万美元,分别是:总部在新泽西RedBank的Network1 Financial承销的和信贷(Nasdaq:HX)IPO,融资额为5千万美元;位于佛罗里达Clearwater的Spartan Securities承销的多尼斯(Nasdaq:DOGZ)IPO, 融资额为5千5百万美元。

承销商一般按融资额收取一定比例的佣金,占融资额的5-10%左右,依融资规模,承销方式和市场惯例调整,并根据美国金融监管局的意见进行调整,本文不对此作出分析。

承销商律所分析:

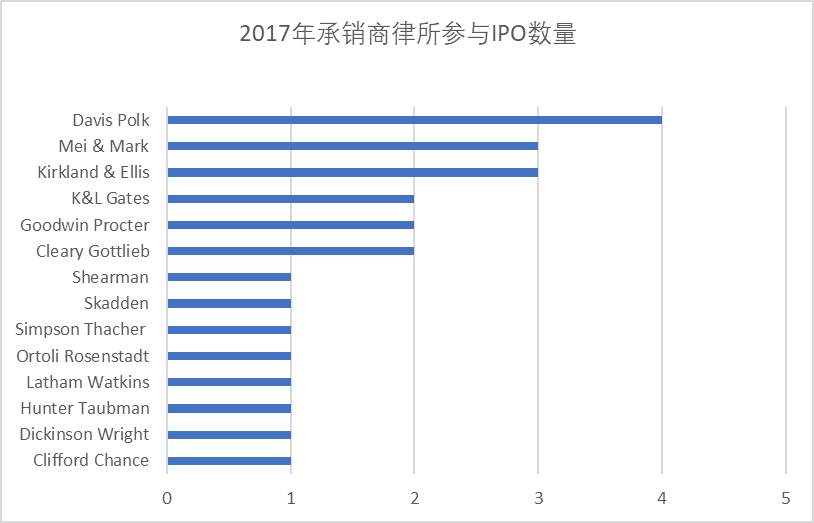

最活跃的三家承销商律所是DavisPolk &Wardwell(4), Mei & Mark(3), and Kirkland & Ellis(3),总共占据了24家IPO的41.7%。下图是具体数据分布:

与公司律所主要由大型律所代理一致的是,承销商律所市场也主要由大型律所主导。但是在承销商律所中,三家小型律所占据24家IPO的20.8%,包括 Mei & Mark(3),OrtoliRosenstadt(1), 以及 Hunter Taubman(1)。不同于大型律所代理了绝大多数5千万美元以上的IPO公司,小型律所更有机会作为承销商律所参与更大融资额的IPO。如Mei & Mark 参与的3家IPO中有2家的融资额超过了5千万美元。

由于承销商律所费用无公开信息,本文不对此做出分析。

审计事务所分析:

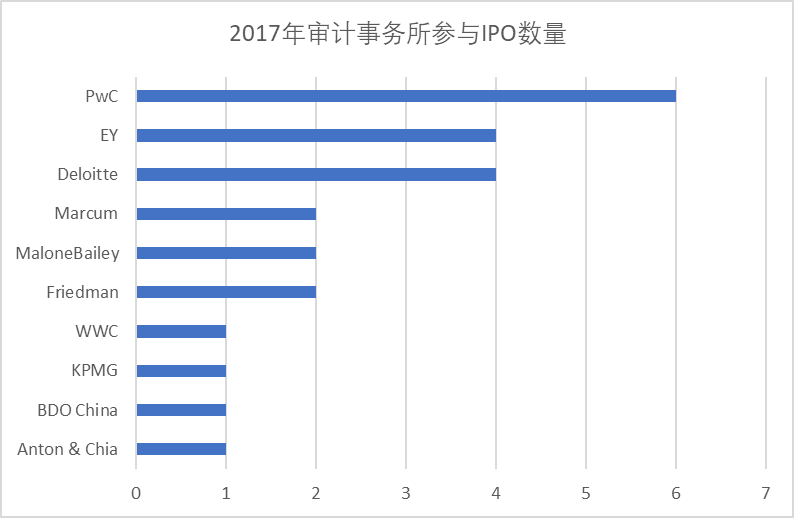

四大审计事务所(Ernst& Young,Deloitte, PwC 和 KPMG)市场占有率为 62.5%,小于大型承销商和律所的市场占有率。2017年,Deloitte 服务了4家公司,PwC6家公司,Ernst & Young 4家公司, 而KPMG 服务了一家公司。下图是审计事务所具体数据分布:

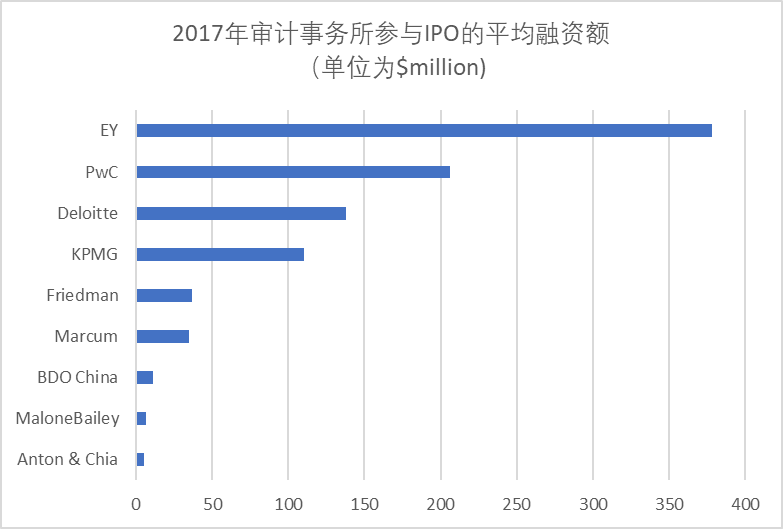

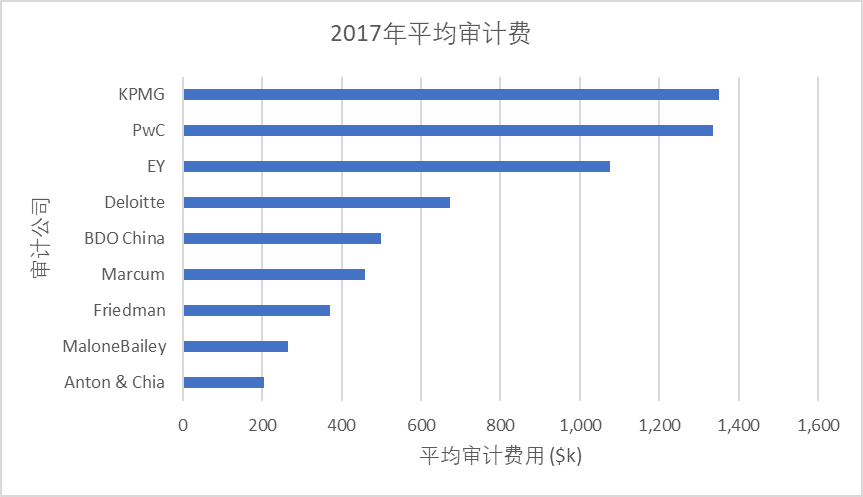

小型审计事务所服务的IPO融资额平均小于2千万美元,其中比较活跃的公司有Friedman(2), MaloneBailey(2)和 Marcum Bernstern(2)。下图分别是审计事务所参与IPO的平均融资额以及审计事务所的平均审计费排名:

从上面二图可知,审计事务所的收费与其参与的IPO规模成正比。2017年审计费用最高的是PwC审计的拍拍贷(代码:PPDF)IPO,审计费高达245万8千美元。Anton& Chia审计的正康国际(代码:ZKIN)收费最低,为20万5千美元。

投资者关系分析:

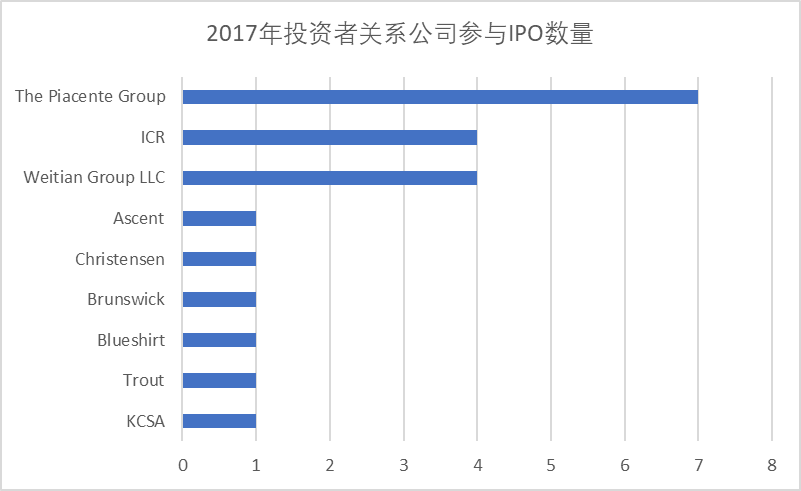

24家上市公司中有21家在上市时用了外部投资者关系公司的服务。ThePiacente Group 今年服务了7个客户,在此市场占有最大份额。紧随其后的是 WeitianGroup 和ICR 各自服务了4家上市公司。其他6家公司今年各服务了1家上市公司。

由于投资者关系公司费用无公开信息,本文不对此做出分析。

总结:

由上述数据可见,中概股IPO以5千万美元融资额为分水岭分为两条轨道。一条轨道的融资额近7成超过1亿美元,由大型投行,四大审计事务所,国际律所以及大型投资者关系公司代理。另一轨道的融资额一般低于2千万美元,由小型投行,审计事务所,律所和投资者关系公司代理。公司的收入及其IPO规模都与公司选择中介机构的名望和规模有强烈的关联性。

除非公司选择大型律所或四大审计事务所,或公司激起了投资人的投资热情,这两个轨道鲜有交叉出现。但今年出现了2个特例,和信贷选择了大型律所,小型审计事务所和小型投行,完成了5千万美元的IPO,多尼斯选择了小型律所,小型审计事务所和小型投行,吸引了众多投资人,完成了5千5百万美元的IPO。但是在5千5百万美元以上的IPO中两条轨道至今没有相交。这给规模在5千万到1亿美元的IPO造成了很大的市场空白地带,等待愿意适应市场,调整战略,收费及服务的中介机构以创新方式开拓。

(刘芳,田学东,贾扬阳,郑舜禹)