2011-2016年,中国医药覆盖人数已经超过13亿人,医药覆盖率超过95%,未来三保合一将加快推进。截止到2016年,中国已有7.4392亿人参加城镇医保,城镇医保基金总支出在过去五年增加6336亿元,医保基金结存充裕,已有9765亿元。政府对群众医保补助标准从2011年的200元提升到2016年的420元。

一、全球医药创新生态十大特点

支撑中国医药创新跃升的社会环境和产业基础已经日臻完善。一方面,中国医药卫生事业获得长足进展,卫生总费用占GDP的比重提高到6%以上,人均卫生费用增长2倍,医保覆盖率超过98%,以临床价值为导向的研发共识已经形成。

另一方面,十八大以来的五年,我国医药工业规模不断扩大,医药工业总产值占GDP比重也从3.2%增长至4.3%。制药百强不单追求规模扩大,也更加关注创新投入,尤其是一些创业型研发企业的涌现,成为当下产业创新的活力基因。中国式的创新,融入全球产业变迁中,新的特点格外耐人寻味。

1、2017-2022年全球药品市场增速加快

预计2017年至2022年,世界药品市场将受到新一轮新药上市潮的拉动,世界处方药市场保持6.5%的年均增长,由2017年的8717亿美元提升到2022年的10980亿美元。世界非处方药物市场将由2017年的3183亿美元增长到2022年的4770亿美元,年均增长8.4%。

2、全球新药审批加速

2016年,美国FDA批准了22款新药,数量为近10年来的最低。特拉普上任后,力推加速药品审批。2017年上半年美国FDA已经批准了23款新药,超过了2016年的总和。截止2017年10月30日,FDA已经批准了35款新药。

2016年以来,新药注册申报量已经占到药品注册申报总量的55%。我国目前基本消除了药品注册申请积压,等待审评的药品注册申请已由2015年高峰时的22000件降至6000件。化学药和疫苗临床试验申请、中药各类注册申请已实现按时限审评。

截至2017年10月30日,FDA共批准了35个新药,其中4个已在国内CDE有申报。从2016年以来,中国新药注册申报量已经占到药品注册申报总量的55%。基本消除了药品注册申请积压,等待审评的药品注册申请已由2015年8月21668件降至2017年8月的3000件。抗生素和疫苗临床试验申请、中药民族药注册申请已实现按时限审评。

3、中国将迎来第二次进口药浪潮

2017年3月17日,CFDA发布《关于调整进口药品注册管理有关事项的决定(征求意见稿)》。新制度下对进口新药境内上市注册进行调整,由原先的三报三批改为两报两批,进口新药审评审批加速,2016年共批准22个,2017年1-10月共批准51个。

截至2017年8月14日,纳入优先审评的进口受理号有144个。进口丙肝新药集中登陆中国,截至目前,BMS、强生、吉利德、AbbVie的口服丙肝新药已在国内上市,美国的丙肝市场经历急速爆发和迅速萎缩,价格竞争日趋激烈,给国内仿制企业也将带来一定压力。

4、全球研发向亚太迁移

2017年6月CFDA成为ICH正式成员,通过与国际标准和指南同步,中国的药品审评审批标准将越来越接近发达国家或地区;以临床试验为例,其他国家或地区的临床试验结果将可以在中国使用,能避免重复试验,帮助进口药品更快地在国内上市。

2017年10月9日国务院办公厅印发《关于深化审评审批制度改革鼓励药品医疗器械创新的意见》,允许境外企业和科研机构在我国依法同步开展新药临床试验;接手境外临床试验数据,在境外多中心取得的临床试验数据,符合中国药品医疗器械注册相关要求的,可用于在中国申报注册申请;对在中国首次申请上市的药品医疗器械,注册申请人应提供是否存在人种差异的临床试验数据。

从2017年制药研发公司的地理分布(总部所在地)情况来看,整个制药行业的地理分布呈现向东迁移的态势。中国已成为亚洲最大的新药研发国,同时也是全球第四大新药研发国,总部在中国的新药研发企业数量占全球药物研发企业比例由2016年的4%增加至2017年的5%,亚太其他地区的企业占比由2016年的9%增加至2017年11%。

制药巨头药企持续加码研发投入,2017年前20强的合计销售收入占世界药品市场的比重为41.7%,2017年前20强企业平均研发强度为19.6%

5、新药的“买来主义”又受关注

新药研发属于高投入、高风险,10年时间至少需要10亿美元投入。投资并购有时比自主研发更好的选择,大型外资企业更是大刀阔行这一措施。如罗氏通过并购驱动公司发展,2017年罗氏84%的销售额来自于并购取得的药物,预计2020年这一比例将达到85%。BMS通过外购潜力品种成为增速最快的公司,2014年仅有16%的销售额来自于收购药品,但预计2020年将有61%的销售额来自于收购药品。GSK/阿斯利康进展缓慢,GSK在研产品的数量已经从全球第一降到第二;阿斯利康在研产品数量已经从全球第三掉到第六,如果不加大收购充实产品线,将累及今后的业绩增长。吉利德为扭转Sovaldi销售下滑,也加紧对丙肝新药的布局。

并购一般用于企业想要进入新领域的时候,对于企业短期收入提升的贡献是巨大的,也能分担过于依赖主营研发方向的风险。但是企业要基业长青,在自己主营业务上的研发投入也是必须的。罗氏能长年有如此稳定的表现,就和自己多年来在肿瘤药领域的持续投入分不开的,仅2016年就有5个抗肿瘤新药获得FDA批准。

6、创新型药企为研发输注新鲜血液

近年,外资药企纷纷关闭或出售中国研发中心,其主要原因在于大型制药企业的研发效率不高,传统研发模式开始变革,转而与研发效率更高的早期研发型小企业合作。

7、MAH衔接初创企业与制药企业协同创新

目前全球前10的大药厂基本都是外部购买创新早期项目、进行后期开发为主。中国制药前50大企业,也纷纷涉足创新药领域。现阶段,中国实施的上市许可人制度(MAH)推动初创企业与制药企业的协同创新。

全球医药整体外包市场容量由2011年的570亿美元增长至2016年980亿美元,复合增速达11.5%。而医药CMO市场作为外包市场的中药组成部分,市场容量已由2013年的400亿美元增至2017年的628亿美元,复合增速达12%。国内CMO/CDMO市场由2011年的18亿美元增长至今年的50亿美元,复合增速达到18.6%。预计到2020年,国内市场规模将达到85亿美元,约占全球市场比重的9.7%。

8、仿制药行业继续面临降价压力

欧美传统仿制药企业面临价格和销售的双重压力,以梯瓦为例,其股价在2017年8月下跌24%,其核心产品多发性硬化症药物格拉替雷面临专利挑战,很可能因此失去独家产品地位,此外梯瓦还受到同类竞品Tecfidera的有力竞争;此外公司2016年耗资收购Actavis仿制药业务,背负了巨额债务;梯瓦计划于2017年关闭或出售6家工厂,并于2018年再出售9家,公司还决定在2017年底前从45个国家撤出。

特朗普政府多次抨击药品价格过高,FDA开始大大加快仿制药审批,优先接受超过100种突破性仿制药的申请,这一举措增强了市场竞争,同时也降低了药品价格,预测2017年底美国仿制药平均降价9%。

9、生物仿制药市场方兴未艾

目前,有近850种生物仿制药在世界范围内开发或销售,其中约125个在进行临床试验,在世界范围内开发或销售超过515种改良型生物仿制药,其中200多个在进行临床试验。有了这样一个健康的发展管线,大约五年内,生物仿制药将超过其他创新产品。

根据汤森路透的数据,在研生物类似物的主要分布地区不是在原研药发达的欧美,排名第一的是中国大陆,第二的是印度,第三才是美国。这一方面反应了中国有巨大的市场需求,另一方面也反应了中国生物类似物的激烈竞争。

2016年全球药品销售额Top10中6款单抗药分别为:贝伐珠单抗、阿达木单抗、曲妥珠单抗、利妥昔单抗、英夫利西单抗和依那西普单抗。其专利在欧盟和美国即将到期(部分在欧盟于2015年和2017年专利已到期)。

目前这6款单抗在我国均已有在研企业,贝伐珠单抗类似药在研企业共14家、阿达木单抗类似药在研企业共15家、曲妥珠单抗类似药在研企业共13家、利妥昔单抗类似药在研企业共6家、英夫利西单抗类似药在研企业共3家、依那西普单抗类似药在研企业共7家。

10、罕见病用药迎来政策利好

现阶段全球超过6000种罕见病,获批的孤儿药仅有400多个,罕见病用药缺口较大。孤儿药研发的具有自身优势,一是在药物研发的过程中尤其是临床研究所需病人数会很少,不少于在二期临床完成后就可以上市。二是孤儿药研发的成功率三倍于一般药物研发,这些都非常适合中国药物研发企业。三是孤儿药上市后的商业推广费很低,再加上7-10年的独占期,使得仿制药厂无法很早的进入仿制。四是孤儿药在上市后可以拓展新的适应症,商业价值很大,最近很多重磅交易都涉及到孤儿药。

据预算,全球孤儿药的销售总额在2022年将达2090亿美元,在处方药市场占比21.4%。

小结:国内外医药创新走进新时代

从医药市场的角度看,全球医药市场增速加快,中国是世界上增长最快的医药市场,据艾美仕报道,2012年到2017年之间,中国的复合年均增长率将达到16.7%,中国医药市场仍具有巨大潜力。

从医药研发的环境看,中国加入ICH将开启全球研发新格局,全球制药企业研发投入持续加码,国内外药审提速,并且随着国际多中心临床更加普及,将会有更多的进口药进入国内,市场竞争会变得愈发激烈,倒逼国内药企不断创新、快速成长,资源全球配置已成趋势。

从国内企业存在的机会看,未来医药研发将进一步发生价值链重构,仿制药行业降价压力增大,“突破性”仿制药加快上市进程,生物类似药大品种市场方兴未艾,中国市场通过“质量和疗效一致性”的仿制药将成主流。孤儿药研发迎合临床价值导向,中国罕见病用药迎来政策利好。

从药企研发模式看,大手笔并购扩充研发管线,收购药品销售额在公司总销售额中的占比在不断提高,大型药企调整传统早期研发模式,与专注研发型公司注资委托授权合作,从而最小化试错风险。

二、聚焦凸显临床价值三大品类

1、抗肿瘤用药:免疫制剂异军突起

全球市场销售规模2016-2022的复合年增长率最高的是免疫抑制剂和抗肿瘤类药物。在中国市场,复合年增长率最高的是抗肿瘤类药、抗病毒类药和类风湿关节炎用药市场,增速均超过13%。

2020年,全球肿瘤药市场预计达1500亿美元,肿瘤药花费预期的年增长率为7.55-10.5%。目前中国新发恶性肿瘤病例约309万,死亡病例196万,肺癌发病率居首位。在中国医院用药市场,抗肿瘤药物的销售规模近几年来稳步增长,

2016年中国肿瘤药市场销售1069亿元,增长10.2%。随着单抗类的发展,规模保持上升。单抗类抗肿瘤药在医院终端占整体抗肿瘤用药15.4%,利妥昔单抗和曲妥珠单抗合计占了单抗类64.5%。替尼类在样本医院终端销售有11个品种,合计占整体抗肿瘤用药9.8%,前三品种合计占替尼类67.3%的份额,伊马替尼厂家竞争份额中,江苏豪森和正大天晴份额逐年有所上升。

2016年、2017年,肿瘤免疫治疗两度被美国临床肿瘤学会评选为年度首要进展,截止目前,以PD-1抗体、PD-L1抗体、CTLA-4抗体为代表的免疫检查点抑制剂,已被批准用于恶性黑色素瘤、非小细胞肺癌、肾癌、膀胱癌、霍奇金淋巴瘤、头颈部鳞癌等多种癌症(是在欧美国家),同时在肝癌、食管癌、胃癌、结直肠癌、鼻咽癌、三阴性乳腺癌等多种实体瘤中显示出了初步额疗效。

PD-1/PD-L1是肿瘤治疗领域的一匹“黑马”,市场增长迅速,2016年市场份额约60亿美元。目前上市的只有5个产品,分别是Opdivo(BMS/小野)、Keytruda(默沙东)、Tecentriq(罗氏)、Bavencio(辉瑞/默沙东)、Imfinzi(阿斯利康)。

CAR-T细胞治疗是利用基因工程修复外周血T细胞,使其表达嵌合抗原受体来特异性的识别肿瘤相关性抗原的方法。CAR-T的临床试验从开始到现在只有5年多一点,但竞争激烈、进展迅速。这类药物在部分血液肿瘤如ALL和多发性骨髓瘤产生惊人的应答率,但也可能发生严重的副反应。全球首个CAR-T细胞疗法Kymriah是诺华2017年8月31日首次上市,第二个CAR-T细胞疗法Yescarta是Kite Pharma(吉利德收购)2017年10月19日首次上市。美国是CAR-T疗法的发源地,不仅上市了首款CAR-T疗法,其临床试验进行数量也遥遥领先(97项),我国也以66项临床试验数量位居第二,目前已位于全球CAR-T研究第一梯队。

2、降血脂用药:PCSK9抑制剂方兴未艾

降血脂用药医院销售集中度较高,他汀类制剂占降血脂用药91.8%,以外企为主,阿托伐他汀和瑞舒伐他汀合计占了整个他汀类仅8成市场。

PCSK9 抑制剂是“后立普妥时代”最强大的降脂新药,2015年7月24日FDA首个批准上市的PCSK9抑制剂商品名为Praluent(通用名:阿利库单抗),原研厂家是赛诺菲/再生元;欧盟首个上市的PCSK9抑制剂是在2015年7月22日,商品名为:Repatha(通用名:依伏库单抗),原研厂家是安进,同年8月27日获得美国FDA批准。安进的依伏库单抗已于2015年9月在中国获得临床批件,赛诺菲/再生元的阿利库单抗也于2015年12月获得临床批件,目前都在我国进行国际多中心Ⅲ期临床研究,国内同类品种西威埃的CVI-LM001片已于2016年3月拿到临床批件,君实生物的PCSK9单抗注射液在2017年7月拿到临床批件。

3、糖尿病用药:胰岛素长盛不衰

全球糖尿病患病人数在2015年为4.15亿,2040年将会达到6.42亿。西太平洋,包括中国,2015年糖尿病患者比例占世界9.3%,2040年将达到11.9%,增长40.21%。目前,糖尿病用药已跃居全球药品销售排行第二位,位次于肿瘤用药。2016年全球糖尿病市场规模达436亿美元,占全球处方药市场份额的12%;预计2020年将达到579亿美元,年复合增长率达4.8%。

在糖尿病药物市场中,治疗类药物主要分为胰岛素(包括二代和三代胰岛素)、DPP-4抑制剂、GLP-1受体激动剂、SGLT2抑制剂和其他口服降糖药。目前在该领域主要以三代胰岛素为主要治疗药物,应用比例将近90%,占到糖尿病治疗药物总体份额的52%。

三、医药产业未来研判十大趋势

随着云计算、物联网、大数据、人工智能等新技术登上舞台,中国已经站在了第四次产业崛起领跑者的位置上。新一轮技术变革的核心是智能化与信息化。消费升级触发上游裂变,以智能化为核心的新制造,以O+O为路径的新零售,在融合中催化中国医药经济的重构升级。

互联网+大健康,新实业+新技术,新制造+新零售,传统与新锐、科技与人文、智能与匠心,正在变革中共振,拓展着中国医药产业的向上空间!

1、消费升级是值得期待的风口

消费逐渐成为经济增长的第一驱动力,2016年最终消费对经济增长贡献率达到 64.6%,未来提升空间仍然巨大。第三轮消费升级以服务消费、品质品牌消费为重要特征,在强力推进经济增长的同时,也给教育、娱乐、文化、通讯、医疗保健、旅游等诸多产业带来了投资机会。

2、VR和AI刷新研发效率

越来越多的高科技被药企应用于新药研发领域,借此探索提高新药研发效率、节省更多成本的路径。如:应用于药物研发项目的辉瑞365平台上描述的VR系统名为辅助虚拟环境(CAVE),用投影仪打造虚拟现实场景,让研究人员更快捷的探索数据。强生伦敦创新中心将一些处于试验中的小分子化合物转交给了BenevolentAI公司进行开发,利用人工智能系统来指导临床试验的进行和数据的收集。日本的盐野义制药等近50家日本企业将参加利用人工智能(AI)推进新药开发的项目。

3、医药新实业转型重塑

医药新实业的转型需提高三大能力:整合营销能力、供应链能力、金融资本能力。中国已经进入了一个城市集群产业集群、生产过剩的时代,现在不是自己具备什么全产品设计生产能力,而是有没有采购谈判整合产业资源的能力,所以没有很强的资本力、品牌力、消费者聚合力、销售力,很难与好的供应商谈到一个好的价格、好的采购量。

很多新实业都纷纷自己做独立电商的,就是为了直接掌握消费者,直接掌握信息数据。“工业4.0”使制造业模式可以从传统的以产品为中心向以用户为中心转变,其中包括生产模式从大规模流水线生产转向定制化规模生产转变。3D打印技术在医药领域发展较快。

4、供应链创新促医药流通升级

2017年10月,国务院办公厅印发《关于积极推进供应链创新与应用的指导意见》,指出“推动流通创新转型、推进流通与生产深度融合和提升供应链服务水平”。为例药品流通企业利用物联网、区块链等技术,建设供应链一体化管理平台,打通物流、资金流和信息流的隔阂;向供应链上下游提供市场开发、价格谈判、在线支付、金融支持等增值服务及综合解决方案,借助云计算、大数据等技术挖掘数据的价值,辅助企业及终端客户的经营决策,从根本上解决信息孤岛问题。

5、O+O全渠道开启医药新零售时代

买方市场的形成,是以消费者为核心的新零售的核心驱动因素。新零售的核心是以消费者为中心的会员、支付、库存、服务等方面数据的全面打通。全渠道视野在现今商业市场至关重要,线上和线下的销售额分布是1:3,但是增速对比是15:1,线下是根本,但是线上的增长也不容小觑。

根据IMS统计,2015年我国DTP市场规模是80亿元,2016年增长到105亿。预计到2020年,DTP的市场容量接近400亿。随着创新药加速上市,慢病和肿瘤等治疗性用药比例提升,DTP药房逐步由经营新特药向专业药演变,将凭借其专业的用药咨询服务等优势,成为处方外流的主要承接方之一。

6、工商企业大融合时代到来

把国内的企业,按照科技含量和产品价格的维度,切出了五类的医药企业,分别是2000家到3000家僵尸企业、低成本高质量的加工能力强的生产企业、有独特产品的特异性中小型企业、综合性大型企业 、大型外企。这五类医药企业里面其实都已经完成了自己的定位。中国企业战略资源的配置是重视营销和生产的配置,而国际大中型企业典型资源配置是重视研发和营销的配置。边界正在消失,研发和营销可以是一体的,一个有创新力的企业一定是富有营销活力的企业!

7、一带一路引领中国医药出口开启新丝路

在全球范围内医药研发产业集群正在逐步形成和聚合。湾区经济作为重要的滨海经济形态,是当今国际经济版图的突出亮点,是世界一流滨海城市的显著标志。2017年 “粤港澳大湾区”首次出现在《政府工作报告》。相比纽约湾区、东京湾区、旧金山湾区等世界著名的几大湾区,粤港澳大湾区的GDP总量还不够大,人均GDP更少,梯度差异仍然明显。粤港澳大湾区将成为新的驱动发展模式、改革开放的升级版。

8、中国高性能医疗器械产业发展图景逐渐清晰

《中国制造2025 重点领域技术路线图》提出到2030 年我国医疗器械产业规模要达到3 万亿并完成1 万亿的出口目标,则未来15 年该行业至少将保持约16.39%的复合增速。我国医疗器械消费占比远低于国际平均水平,具有广阔的成长空间。预计在国家对医疗器械国产化政策的大力推动下,高端国产医疗器械将获得长足发展。基层和非公立医疗机构的医疗器械市场空间广阔,家用医疗器械市场预计也将快速增长。

9、中国大健康产业蓬勃发展

美国健康产业是近十年来增速最快的产业,占GDP的比重为8.8%。中国大健康产业占GDP的比重为5.6%。陶剑虹指出:和美国相比,中国的大健康产业处于初创期,医药产业尤其是医药制造部分的占比很重,健康服务产业发展还有很大空间,在产业细分以及结构合理化方面需要更大的提升和完善。

特医食品是大健康产业的下一场盛宴。《特殊医学用途配方食品注册管理办法》 2016年7月1日正式实施,海外特医食品巨头、国内企业尤其是制药企业跃跃欲试,特医食品迎来了其发展的新机遇。随着中国社会老龄化加速,中国特医食品未来的市场规模将超过100亿元。

10、“健康中国”带动医养结合快速发展

十九大报告提出“健康中国”战略。明确了人民健康是民族昌盛和国家富强的重要标志。“大健康”理念将从理论付诸实践、医疗卫生体制改革将全面破解世界难题、从田野到餐桌的食品安全防线将全面构建,为全体国民描绘“健康中国”的实施路线图。未来,国家将积极应对人口老龄化,构建养老、孝老、敬老政策体系和社会环境,推进医养结合,加快老龄事业和产业发展。智慧养老将是医药企业值得关注的跨界整合领域。

全球新药研发6大关注点 中国的机会在哪?

导读

上世纪50年代,生命科学中心法则确立作为一个标志,产生了分子和细胞生物学,是生命科学的第一次革命。上世纪末期到本世纪初,人类基因组测序和后续研究,被称为生命科学的第二次。而当今多学科交汇聚,是生命科学正在经历的第三次革命。

上世纪50年代,生命科学中心法则确立作为一个标志,产生了分子和细胞生物学,是生命科学的第一次革命。上世纪末期到本世纪初,人类基因组测序和后续研究,被称为生命科学的第二次。而当今多学科交汇聚,是生命科学正在经历的第三次革命。

中国科学院院士、上海市科学技术协会主席陈凯先在“2018浦江医药健康产融创新发展峰会”上介绍了不同学科交叉汇聚,为医药行业及产业带来的变化。他认为,基础研究、应用研究、技术开发和产业化的边界变得日益模糊,科技创新的链条变得更加灵巧,创新周期已经大大缩短。同时,技术创新、商业模式和金融资本正在深度融合,创新活跃,研发组织模式呈现网络化、全球化特征,研发理念更新,推动产业变革。

在这样的大背景下,药物研究也呈现出了多项新的发展创新方向:

1、基因编辑技术

近些年发展起来而且越来越热的技术,可以对基因组完成精确修饰,实现基因定点突变、敲入、多位点同时突变和小片段删失等,在基因组水平进行精确基因编辑。常用技术为锌指核酸酶(ZFN)和转录激活子样效应因子核酸酶(TALEN),而目前最新兴的技术当属CRISPR/Cas9系统。

CRISPR/Cas9系统目前可以用于治愈遗传性肝病、清除HIV、阻止癌细胞生长、精确编辑T细胞、阻止杜氏营养不良肌肉退化及探索治疗亨廷顿舞蹈症等。其在药物研发中不仅可以研究疾病机理,还能筛选药物靶标。

目前基因编辑企业主要以CRISPR/Cas9技术为核心,此外还有腺病毒或腺相关病毒技术,CAR-T和CRISPR联合疗法也已经成为新趋势。

国外基因编辑相关企业17家中,有6家已经上市。最早美股上市的三家企业分别为Editas Medicine、Intellia Therapeutics 和 CRISPR Therapeutics,其项目仍处于早期研发阶段。

图片来源:逻辑医疗

图片来源:贝壳社

中国作为全球第一个将CRISPR用于人体试验的国家,据统计,已有21家涉及基因编辑的企业,大多数以技术支持和服务外包为主,客户为医疗机构、企业、科研院所与高校等。

图片来源:贝壳社

2、CAR-T细胞治疗技术

又称为“活的药物”,作为一种全新的免疫治疗方法,CAR-T疗法首先提取患者体内T淋巴细胞,为期设计并嵌合特异的肿瘤抗原,可攻击体内癌细胞;然后将改造后的免疫细胞体外扩展后输入患者体内,特异性识别和精确攻击杀伤肿瘤细胞。

由于患者治疗时输入的是活的细胞,因此可以在体内存活多年,监视体内有无肿瘤细胞,治疗可以一步到位。

早在2014年,辉瑞、诺华、强生、默沙东、安进、新基等制药巨头就开始纷纷进入CAR-T治疗研发行列;2017年成为该领域至关重要的一年,诺华公司Kymriah和吉利德Yescarta相继获批上市。CAR-T疗法未来的市场空间预计在350-1000亿美元。

中国在激酶抑制剂、抗体等药物开发初起没能跟上国际脚步,CAR-T疗法紧跟潮流。全球最大的临床试验注册库ClinicalTrials.gov数据显示,目前登记在册的CAR-T项目总共244个,中国以133个在数量上超越了美国的72个。

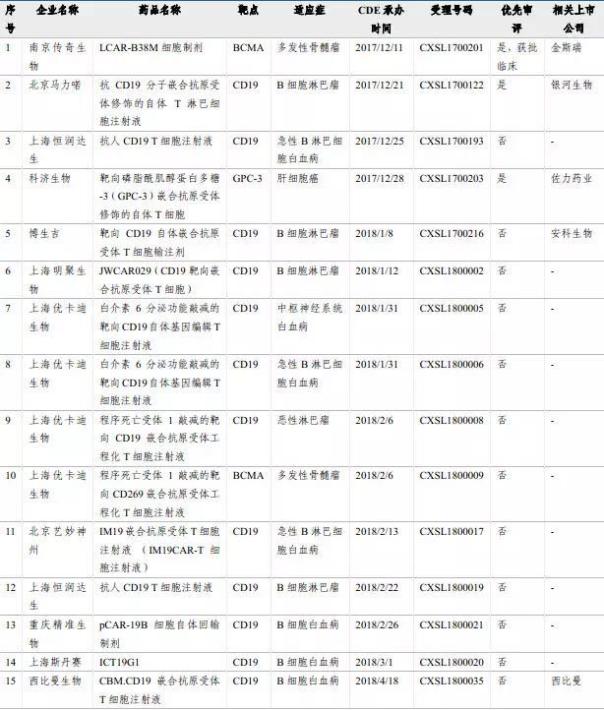

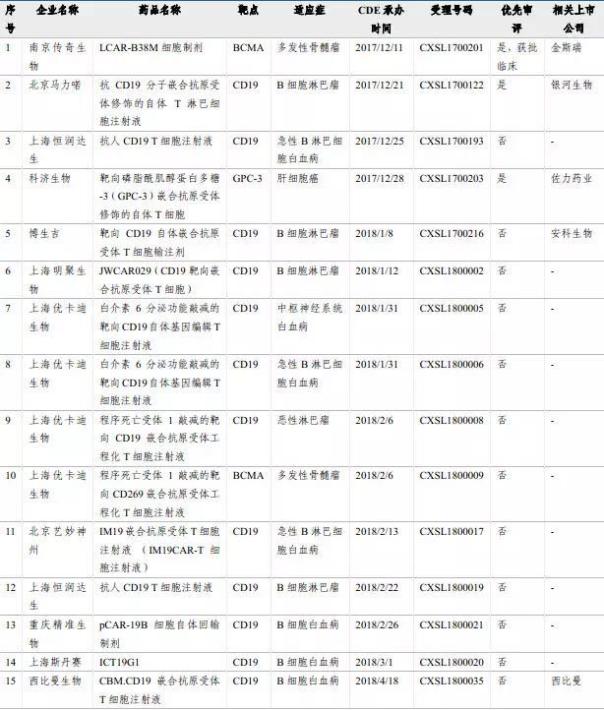

国内赛道的竞争也已经相当激烈。截至2018年5月,我国已有13家企业19个CAR-T项目临床申请获得CDE受理,包括复星凯特、成都银河生物、上海恒润达生生物、科济生物、博生吉安科细胞技术、上海明聚生物、上海优卡迪生物、北京艺妙医疗等多家公司。治疗主要集中在白血病、淋巴瘤等血液肿瘤领域;科济生物申报项目则是针对肝细胞癌,为实体瘤领域。

我国临床申请获得受理的CAR-T项目

图片来源:长江证券

2017年,南京传奇生物的LCAR-B38M成功抢得国内首个CAR-T疗法的临床试验批件;2018年6月27日,明聚生物的JWCAR029获批,成为国内首个获准临床的以CD19为靶点的CAR-T产品。预计未来3-5年,国产CAR-T产品将陆续进入审批通道。

3、癌症免疫疗法

继《science》将肿瘤免疫疗法评为2013年十大科学突破第一位后,癌症免疫疗法已成为肿瘤治疗颠覆性的技术成果,近年研究最热的生物技术之一。其中免疫抑制剂PD-1/PD-L1药物已被应用于黑色素瘤、肺癌、肾癌、尿路上皮癌、膀胱癌等十多种癌症治疗中。

目前全球已有5款PD-1/PD-L1药物获批上市,分别为百时美施贵宝Opdivo、默沙东Oeytruda、罗氏Tecentriq、阿斯利康Durvalumab和默克Avelumab。

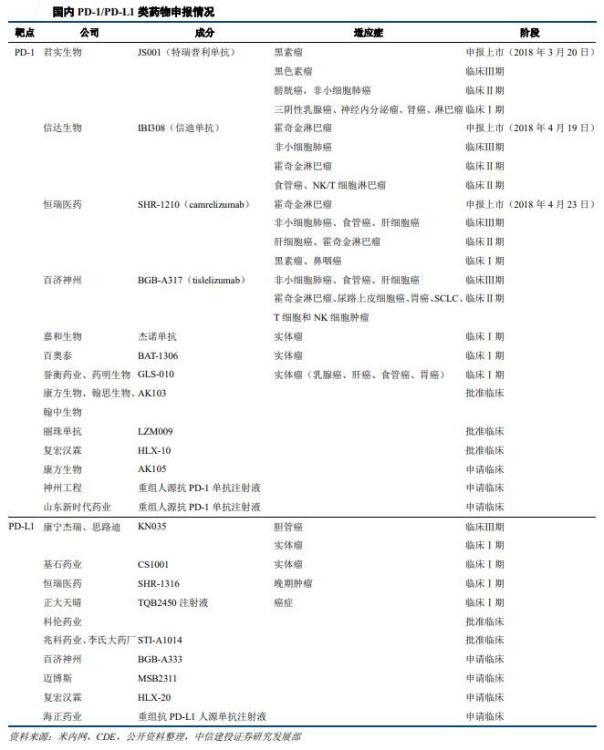

图片来源:中信建投

国内PD-1/PD-L1类药物竞争激烈,在研药物有30个,国家药监局公示即将进行或正在进行的临床试验多达60多例。第一梯队为恒瑞医药、信达生物、君实生物和百济神州,前三家均已申请上市,百济神州因国际多中心临床试验,上市进度被延缓。

图片来源:中信建投

4、生物大数据与人工智能

人工智能与大数据在医疗领域的应用几乎已经涉及医疗行业的各个环节。国外顶级医药企业和生物科技公司最看重人工智能的应用趋势是:移动平台提供患者指导,推荐个性化药物,收购案例的增加,药物发现。

2015年6月,美国健康和人类服务部、国防部、商务部、国土安全部等政府部门联合启动“预测下一次疾病大流行”项目。大数据和人工智能的结合已经发展出预测能力,确定疾病出现的早期征象、疾病爆发的影响、疾病进展减缓的影响等。

目前我国医学人工智能领域企业主要分为9类:医学影像、智能机器人、虚拟助手、药物研发、辅助诊疗、健康管理、语音交互、信息化管理、其他。

2017年统计数据显示,国内有83家医疗领域的人工智能企业,主要布局在医学影像、病历/文献分析和虚拟助手三个应用场景,其中医学影像类的企业数量达到40家,远高于其他应用场景的企业数量。国外109家医疗人工智能企业,布局的领域比较均衡。

国内企业布局

国外企业布局

5、非阿片类药物

随着对阿片类止痛药成瘾性担忧的日益增加,美国在控制阿片类止痛药使用方面正做出大量努力,包括修改法案和临床指南、对阿片类药物生产和销售公司提起多项法律诉讼、支持非阿片类药物等新型止痛疗法研发和上市等。

近期,我国也对阿片类药物的安全性和有效性做出更加严格的规范。6月27日,国家药监局药审中心发布《关于征求“含可待因类感冒药说明书修订要求”意见的通知》,要求将含可待因或氢可酮的阿片类感冒镇咳处方药适应症范围限制在18岁及以上成人。

BCCResearch指出,未来将有五大类非阿片类药物方案可能会取代阿片类药物,包括:医用大麻药物、衍生于辣椒素的药物、含薄荷醇的药物、含ω-3脂肪酸的药物、肉毒杆菌毒素。全球非阿片类药物治疗市场预计将在2022年达到220亿美元,在预测期(2018-2022)内的复合年增长率(CAGR)将高达18.0%。

6、3D打印技术

3D打印技术是上世纪80年代麻省理工学院开发出来的一种快速原型技术,后来应用扩展到组织工程和医药领域。在制药领域,可以用来提高患者用药体验,生产对患者友好的药物形式。

美国Aprecia公司开发了一种名为ZipDose的技术平台,可以将3D打印与配方科学相结合,创造出可以迅速崩解的高剂量药物。这种药物制剂内部成多孔状,内表面积高,制剂表面覆盖有亲水材质,药片能在短时间内被水迅速融化。

2016年3月,Aprecia生产的全球首个3D打印药物Spritam(左乙拉西坦)速溶片获得美国FDA批准上市,用于治疗癫痫。

我国在药物3D打印技术方面仍出起步阶段,杭州捷诺飞于2017年发布了我国第一台高通量集成化生物3D打印机“Bio-architectRX”,其可利用“离散制造微层析成像技术(MCT)”为新药筛选提供全新的解决方案。更多企业主要集中在3D打印医疗器械、人工组织器官方面,如蓝光发展、南风股份等。