无论身处医药研发版图哪个领域,从事First-in-class研发都是大多数生物技术公司引以为豪的资本。但光鲜亮丽的背后,真正研发出一个First-in-class药物究竟是容易还是困难?让我们从FDA近20年批准的First-in-class药物中去一窥究竟。

1999-2018年FDA共批准194个First-in-class药物,占同期新药批准总数31.3%

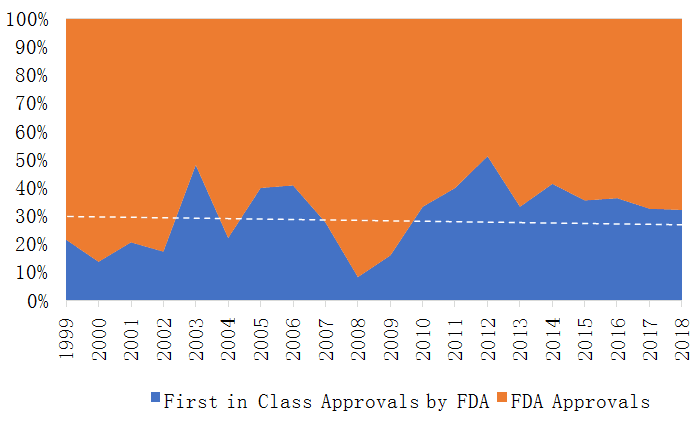

在新药中,结构全新并不意味着拥有First-in-class资格。根据FDA定义, 被授予First-in-class资格的药物是指一种使用全新的、独特的作用机制来治疗某种疾病的药物。据不完全统计,1999-2018的20年里FDA共批准620个新药,而被授予First-in-class资格的仅为194个(FIC/新药总数=31.3%)。如图1所示,FIC年占比除了在2008附近波动较大,其余年份相对平稳,年均FIC占比为30.7%(当年FIC数量/当年获批新药数量),意味着每年FIC药物与非FIC药物按照三七的比例被批准。

图1 First-in-class药物占FDA批准药物的比例(1999-2018)

前十年(1999-2008)FIC年均占比为26.1%,后十年(2009-2018)为35.2%,FIC关注度正在提高

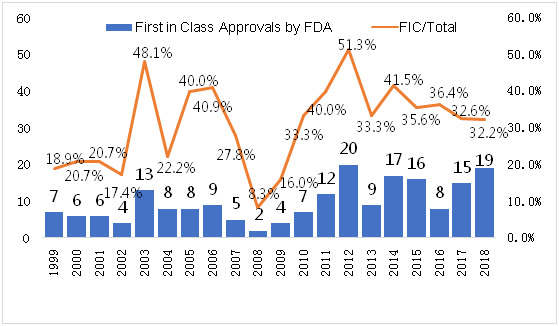

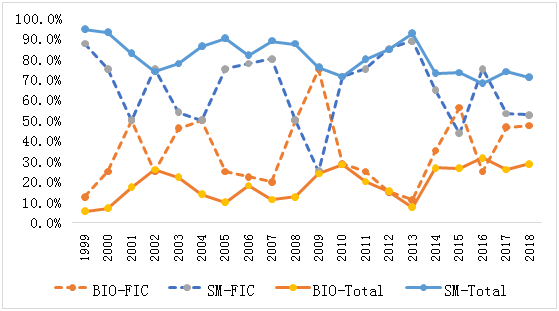

得益于新靶点,新技术的开发和应用,我们从图2中可以发现,后十年(2009-2018)年均FIC占比(35.2%)明显高于前十年(26.1%),且以2008年左右作为分界线,其中2012年FIC占比达到峰值(51.3%,20/39)。在绝对数量上,前十年FDA年均批准6.8个FIC,而后十年该数量则上升至12.7个,整体上升了一个台阶。与每年新药批准中小分子/生物药比例情况类似, 194个FIC中65.5%为小分子,34.5%为生物药。但是通过分析FDA批准的所有新药与FIC的分子类型发现(如图3),虽然小分子数量总体占比大,但是大多数年份FIC中小分子年平均占比低于所有新药中小分子年均占比(蓝色实线为当年所有新药中小分子占比,蓝色虚线为当年获批FIC中小分子占比),生物药则呈相反的状态(橘黄色实线为当年所有新药中生物药占比,橘黄色虚线为当年获批FIC中生物药占比)。相对小分子来说,选择生物药作为目标研发可能更容易拥有一个FIC资格药物。

图2 First-in-class数量每年绝对值及占比(1999-2018)

图3 FDA批准的新药及FIC的分子类型(1999-2018)

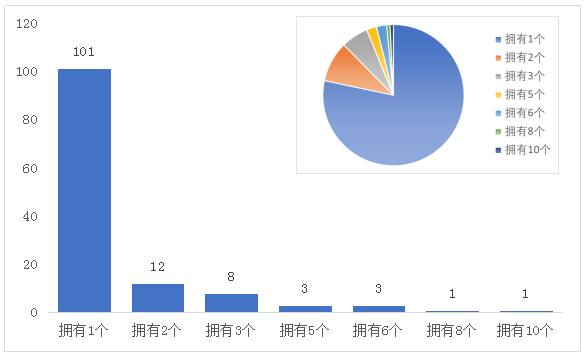

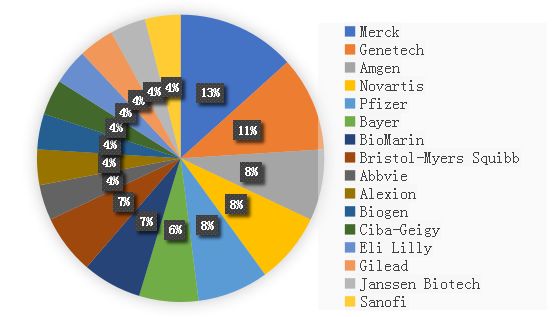

22%的公司(27/129)拥有50.7% 的FIC,头部效应明显(仅考虑FIC获批时所属公司)

如图4,在不考虑并购,仅统计药物获批时所属公司的前提下,这194个FIC分属于129个公司,其中申请数量2个以上的28家公司(占总数20%)总申请数量为99个,占总数的50.7%,头部效应明显。

图4 1999-2018年间申请FIC的公司分布(X:拥有FIC数量,Y:公司数量)

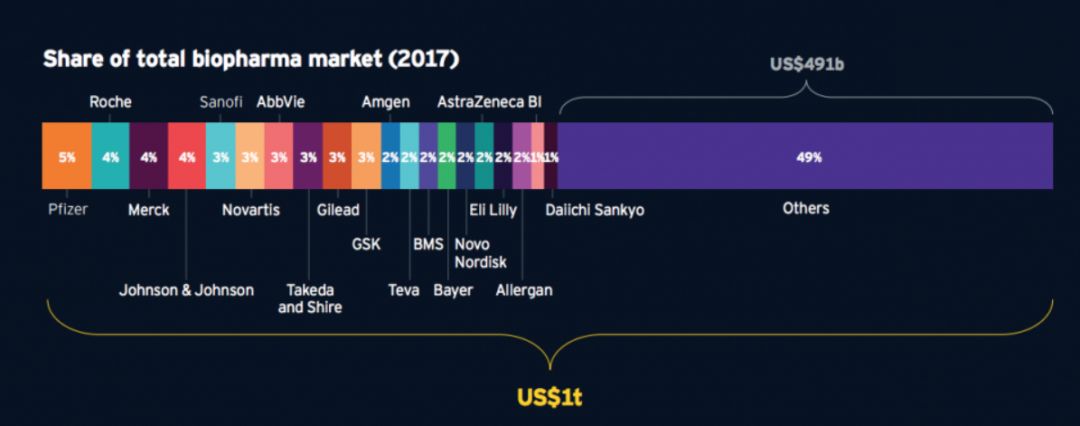

医药行业头部效应一直存在。在过去十年中,Top20的药企(按2017年销售数据排名)共被FDA批准167个新药,而同期批准总数为355个,相当于Top20药企占有全球47%的新药。此外,根据Heatinformatics统计,2017年全球Top20药企销售额虽然单个占全球总额不到5%,但是总体占比达到了51%(如图5)。类似地,拥有 3个及以上First-in-class药物的有16家公司, 其中11个为Top20,其余要么是年销售额TOP50中的常客要么已经被大药企并入囊中。

图5 2017年全球生物医药市场销售份额分布

Source:heatinformatics

图6 拥有3个及以上FIC的公司(1999-2018)

虽然拥有一个FIC的可能性也许比3.15%还低,但有众多因素正推动着我们前进

《Clinical_Development_Success_Rates_2006-2015》一文统计,2006-2015年间将一个药物从临床I期送上市的平均成功率为9.6%,而在此期间FDA批准一个FIC的概率年平均为32.8%,因此我们可以粗略算出从临床I期将一个FIC药物送上市的概率约为3.15%,考虑到临床前很多不确定性,拥有一款FIC新药的概率小之又小。并且据德勤2018年末发布的报告称,12家头部公司的研发回报率仅为1.8%。我们可以清楚地认识到,FIC不是豪言壮语就可以收获的,除了巨大的投入之外,也要做好承担风险的准备。

虽然拥有一个FIC相对较难,但是我们可以发现,近10年年均批准的FIC数量已经较前十年提升了一个台阶,并且很多因素正在推动着更多First-in-class药物走出实验室。

首先,患者的支付能力大幅提升使得他们更加关注能够切实改善生活质量的治疗方案而不再是容易获得的仅仅修改过结构的“新药”,这也促进了药物研发工作者比以往更迫切关注未被满足的领域,这极大提高了FIC药物发现的可能性。

此外,随着数十年的药物开发,众多传统疾病领域已有成熟的药物占领市场,研发的重点从传统领域,转移到新兴科学或能够开辟新机遇的治疗领域,而不再试图在这些传统治疗领域上进行渐进式改进,意味着我们不得不将目光重新看向“曾经的荒原”。

新技术的发展及验证也促进了FIC发现。在医药行业不断更新迭代中,CAR-T疗法,CRISPR技术,DNA编码化合物库技术,PROTAC技术及人工智能等为药物发现的新增长点奠定基础,使得概念性的治疗方案逐渐落地应用,开拓以往无法开拓的领域。

同时,药企之间的并购活动也有助于这一趋势。正如近期BMS/Celgene及Eli Lilly/Loxo并购案预示的那样,并购将成为未来一段时间的重头戏。虽然并购伴随着裁员以及业务范围的收缩,尤其对于研发部门更是如此,但长远来看,并购将进一步整合医药行业资源,达到协同作用,使得资源能够被有效使用在市场稀缺的项目中,推动其尽快走向市场。

(以上数据为笔者通过收集历年FDA审评报告及相关文献所得,仅供参考)

参考文献:

1. The discovery of first‑in‑class drugs:origins and evolution

2. Trends in utilization of FDA expedited drug development and approval programs, 1987-2014:cohort study

3. Clinical_Development_Success_Rates_2006-2015

4. Research and development expenditure of total U.S. pharmaceutical industry from 1995 to 2017(in billion U.S. dollars)*

5. 2018 New Drugs Approvals:An All-Time Record, And A Watershed

6. U.S. pharmaceutical R&D expenditure 1995-2017

7. 2018 NEW DRUG THERAPY APPROVALS

8. 2003-2017 FDA drug approvals

9. Characteristics and origins of first-in-class drugs approved by the US FDA 1999-2013

10. How were new medicines discovered complement

11. Centerwatch