一、

2019年1-2月房地产市场及调控政策回顾

销售:销售面积同比下降,一线城市及周边都市圈表现较好

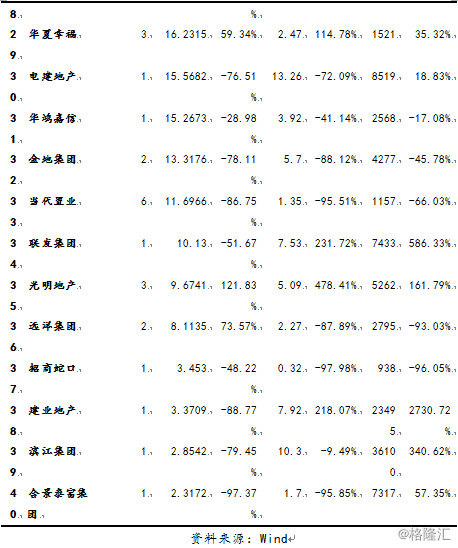

进入2019年1月以来,样本30大中城市的房地产成交面积进一步下滑。整个30城成交面积同比下降11.22%,降幅创2018年4月以来的新高。分析其背后原因,一方面2019年春节较2018年早,影响了1月末的成交。另一方面,往年常见的返乡置业在2019年并未形成风潮。整体上30城的数据基本反映了大中城市的地产销售状况。

其中,一线城市表现略好,维持了同比4.87%的增速。考虑到一线城市发展长期处于景气状态,且一线城市房产作为核心资产,附加价值高,在相比行业下行的周期里,维持了增长的态势。二线城市1月则达到了29.01%的同比降幅,创2017年11月以来最大降幅。究其原因,大部分二线城市维持了对楼市供给需求的较严格调控,特别是限价和预售证限制,一定程度上抑制了房地产的成交。而2018年年度开始的“一城一策”“分类调控”以及诸多二线城市的边际调控放松,也并未能在短时间内立刻生效。相比之下,环一线都市圈的城市地产,受到一线城市人口、资本和产业资源外溢的影响,在2019年年初实现了18.84%的同比增速。都市圈房地产成交的景气,与中山证券地产固收市场观察2018年年报的观点一致。未来几大重点都市圈(环渤海、长三角、珠三角、成渝、中原等)的三四线城市,将会充分受益于核心大都市的经济辐射,保持地产市场成交的活跃。

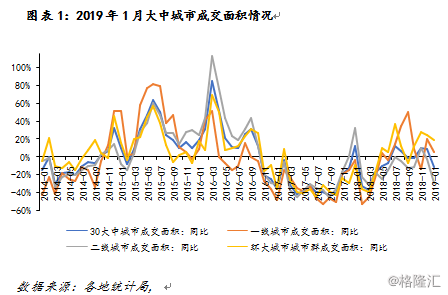

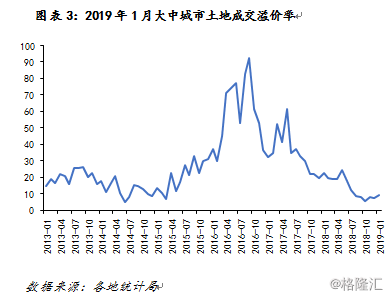

土地:市场竞争弱化,一线城市维持供应增长

2019年初至今,各大城市土地供应进一步放缓,1月份100大样本城市土地供应面积同比下降32.22%,降幅创2015年以来最大,说明各大中城市在2019年的供地意愿有所不足,叠加春节效应,造成了整体土地供给走低。与此同时,100大城市的土地成交总价也同比下降30.28%,土地成交均价几乎维持不变,达到楼面价5344.47元/平方米。与同时期一线城市销售活跃相对应,年初至今的一线城市土地供应同比上升22.48%,维持了较高的涨幅。这也客观反映出在房地产行业下行周期,一线城市可以维持较高的景气度。

整体上看,从2018年年中开始,土地市场的竞争激烈度开始明显下降,土地成交溢价率从年中的超过20%,逐渐下降至2019年年初的9%。在整体土地市场竞争放缓的背景下,原本企业间合作拿地的动机下降,且在土地的挑选上有了更大的空间。预计2018年下半年开始成交的土地,未来的投资回报率会相比2018年上半年有明显增加。

通常,土地投资滞后于销售增长,预期今年土地成交或将维持低位。部分上市公司公布的拿地情况也反映出,2019年1月土地拓展主要集中在一、二线城市。预期2019年,三线城市土地成交和溢价率将维持低位,一线城市与二线重点城市相对稳定,或将成为土地拓展重心。

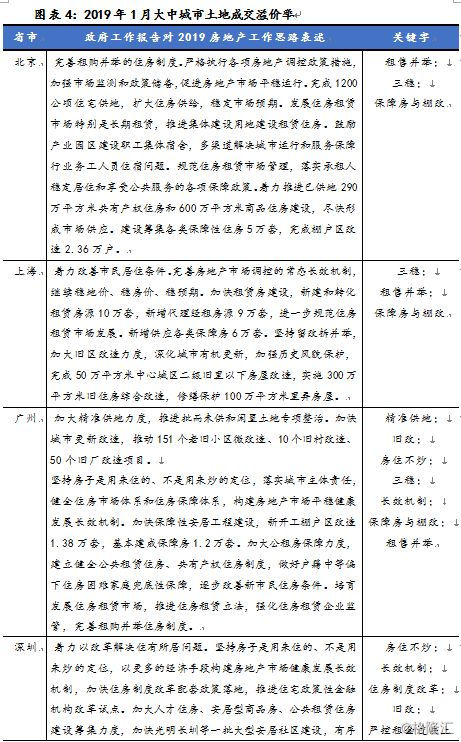

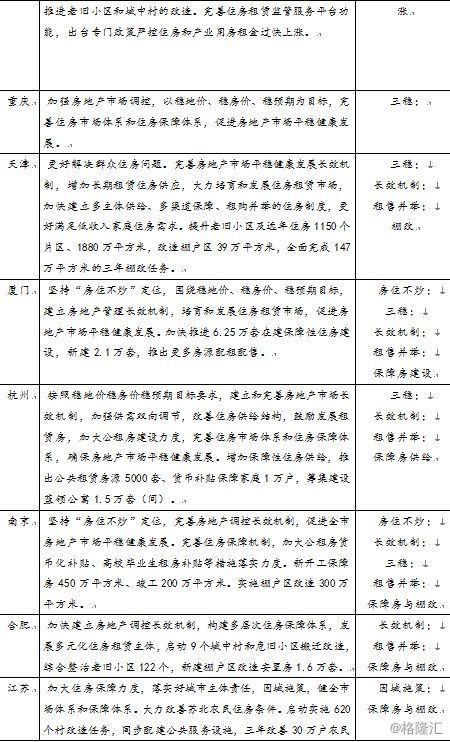

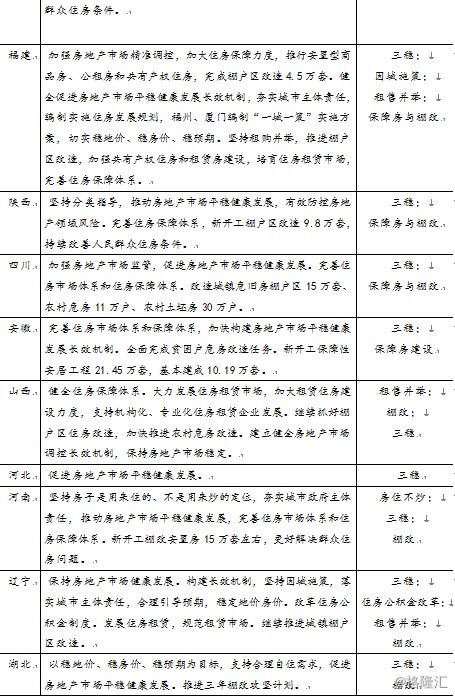

政策:一城一策推进,三稳成行业主旋律

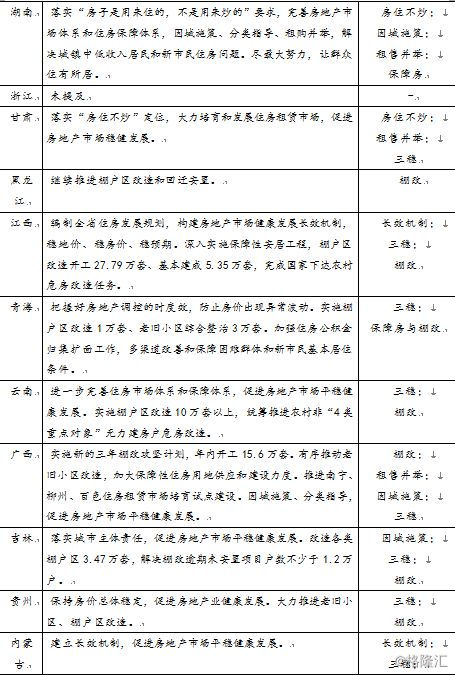

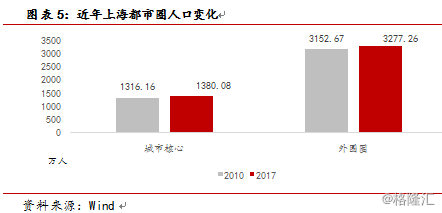

2019年房地产从严调控,市场逐步回归理性。正在陆续召开的地方两会上,10多个省份的政府工作报告提出房地产调控以稳为主,强调完善住房保障体系。此外,“一城一策”成为高频词。专家认为,这预示楼市调控灵活性增强。

从已召开的各地两会看,今年调控以稳为主,确保房地产市场稳定发展被提到前所未有的高度。去年年底,住建部在全国住房和城乡建设工作会议上提出了“稳地价、稳房价、稳预期”要求,多地两会也明确提出“三稳”。

分地区来看,上海将加强房地产市场调控不动摇、不放松,房地产市场平稳健康发展,房价保持总体稳定;河南强调,“加强市场供需双向调节,坚决遏制投机炒房,加强城市之间政策联动和统筹协调,落实稳地价、稳房价、稳预期责任”;福建提出,“健全促进房地产市场平稳健康发展长效机制,切实稳地价、稳房价、稳预期”。

不少地方还明确了稳定房地产市场的目标、措施。陕西省提出,推动房地产市场平稳健康发展,有效防控房地产领域风险。四川省提出加强房地产市场监管,促进房地产市场平稳健康发展。深圳市强调,以更多经济手段构建房地产市场平稳健康发展长效机制,加快住房制度改革配套政策落地,并推进住宅政策性金融机构改革试点。

由此我们可以发现,政策总基调没有变,依然是‘稳’。落实“稳地价、稳房价、稳预期”要求,今年各地定位房地产市场不会离开这个主基调。稳定房地产市场的核心,就是要防止房价暴涨暴跌,“房住不炒”的定位没有变。

都市圈:未来城镇化新方向,大湾区规划出台

2019年2月21日,国家发改委发布了《关于培育发展现代化都市圈的指导意见》。(发改规划【2019】328号)。意见中明确了都市圈的概念,即都市群内部以超大特大城市或辐射带动功能强的大城市为中心,以一小时通勤圈为基本范围的城镇化空间形态,促进中心城市与周边城市(镇)同城化发展为方向,更好的聚焦大城市的功能。

都市圈一方面是城镇化加快发展的产物,这是因为城镇化的发展为大城市带来了充分的人力资源,为大城市的进一步崛起和对周边的辐射提拱了储备;另一方面都市圈也为城市群的建设做准备。城市群的概念是,在一个特定的区域内有相当数量不同规模不同类型的城市,依靠便捷的交通和发达的通信所形成的空间组织紧凑、联系紧密高度集中的城市群体。可见都市圈是城市群的必要条件。

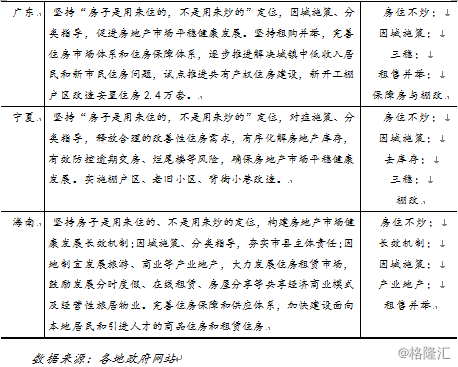

从城镇化到都市圈再到城市群,各个城市的分工得到了进一步明确,发挥各自的比较优势,高效合作,在促进核心城市的快速发展的同时,也加速了外围城市的影响力度。都市圈纠正了以往一味地限制大城市,鼓励小城镇建设的城市化道路。也缓解了大城市中心的资源及承载压力,同时可以打破大城市自我循封闭式的发展形式,向更加开放、更加多元化、结构更趋向合理的体系转变。以上海的都市圈人口变动为例,从2010年-2017年,城市核心人口增长64万,同期外围圈人口增长125万,是城市核增量的近2倍。大城市人口外溢也在珠三角和京津冀等城市群得到了呈现。

截至2018年3月,共19个国家级城市群先后得到了国务院的批复,从2000年至2016年,前十大城市群中,除了成渝城市群和中原城市群,人都都呈现了净流入状态,共计增长7890万人,共创造了496508亿元的产出;2016年,该10大城市集群以14.7%的国土面积的产出57001.7亿元的生产总值,占全国总GDP的76.6%。但是,与国际上其他大的城市集群(美国东北部大西洋沿岸城市群、北美五大湖城市群、日本太平洋沿岸城市群、欧洲西北部城市群等)相比,我国城市群的经济发展水平和功能上仍有很大差距。

2019年2月18日,国务院正式发布了《粤港澳大湾区发展规划纲要》,并要求各地区各部门结合实际认真贯彻落实。粤港澳大湾区包括香港特别行政区、澳门特别行政区和广东省广州市、深圳市、珠海市、佛山市、惠州市、东莞市、中山市、江门市、肇庆市(以下称珠三角九市),总面积5.6万平方公里,2017年末总人口约7000万人,是我国开放程度最高、经济活力最强的区域之一。丰富的土地资源,庞大的人口规模,为在国家发展,打造粤港澳大湾区,建设世界级城市群打下了良好的基础

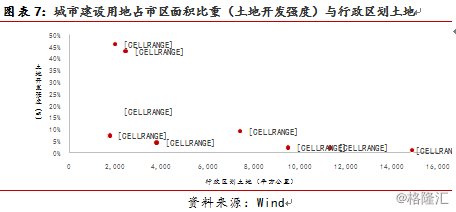

粤港澳大湾区城市各有特点,香港、深圳、澳门、珠海、广州形成了一个三角形,是粤港澳大湾区的中心城市,其他城市是外围城市,各城市因地制宜,发挥在大湾区都市圈的功能。根据统计发现,中心城市土地开发强度高,东莞、深圳的城市建设用地面积比重都超过了40%,远远超过了国际警戒线;相比较而言,江门、惠州、肇庆尚有一定的土地开发空间,加上行政划区面积广阔,适宜承接产业的转移和人口的流入。

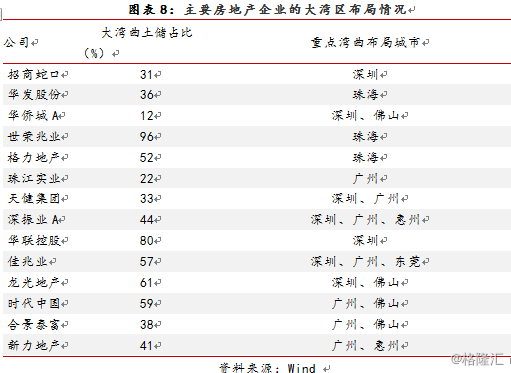

对于市场敏感的房企早已看准了湾区的发展契机,加大了排兵布阵,特别一些本土房企如世荣兆业、华联控股、龙光地产、时代中国、等依托地域先发优势,增加了大湾区的布局,土储占比分别为96%、80%、61%和59%,此外一部分房企虽然之前没有布局该地区,但近期频频深耕城市核心位置,如新力地产等。随着粤港澳大湾区的落地,房企优势在大湾区将进一步被凸显。

企业:高基数下去化回落,拿地呈现两极分化

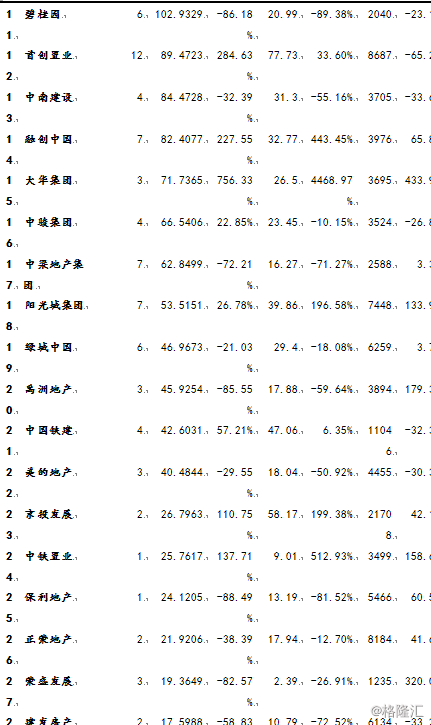

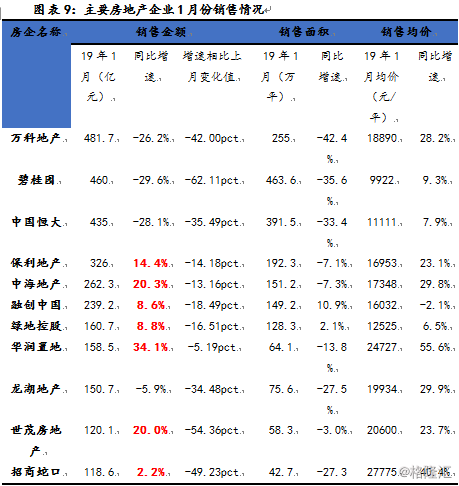

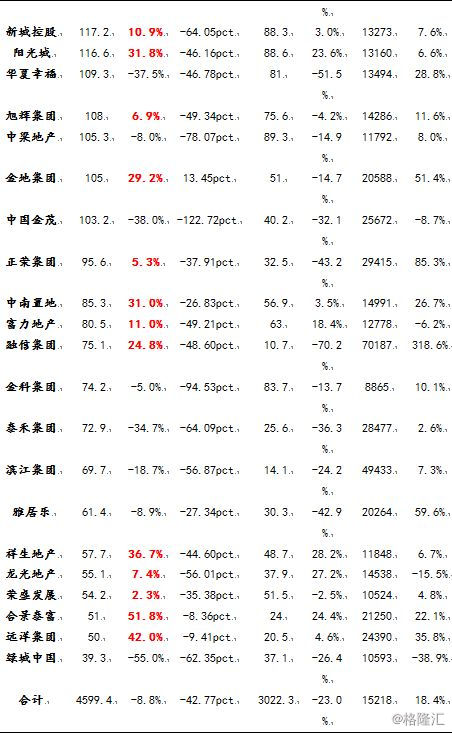

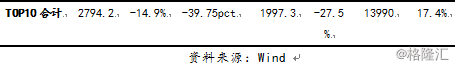

2019年1月百强销售面积和金额增速双双放缓,TOP10同比降幅更为明显,1月销售金额同比-14.9%,销售面积同比下降27.5%,TOP3企业销售金额同比降幅接近30%,而销售面积同比下降接近40%。而重点企业的销售均价基本都有所回升,TOP10企业销售均价达到13990元/平方米,同比上升17.4%。

我们认为百强房企尤其TOP10房企增速回落的原因在于,受限2017年的销售存余叠加2018年1月的高热度带来的去年1月高基数,碧桂园、万科、恒大1月销售更是皆超过600亿的历史高位。高基数的背景下,叠加今年春节较早,进一步加剧了企业销售增速的下滑。其次,2018年底房企普遍加快新开工和推盘冲量,导致2019年1月可售资源相对减弱。另外,去年1月去化率为周期较高位置,而去年三季度以来去化率明显回落。综合以上原因,企业在高基数背景下去化回落销售增速下降,也是符合市场预期的。

进入2019年以来,企业拿地呈现出非常明显的两极分化趋势。整体上看,重点的央企国企和行业龙头企业,比如万科、恒大、华润置地、融创中国、新城控股在1月至今拿地的权益规划建筑面积同比增速都在100%以上。而第二梯队的地产企业,则保持了相对谨慎的拿地态度。结合前文分析,整体上土地市场的竞争激烈程度有所下降,企业在投资拓展的过程中,会有更多选择空间。重点央企国企和行业龙头,则对行业走向做出积极判断,在拿地决策上更加积极。叠加大部分第二梯队企业的存量货值相对充裕,导致整体上地产企业的拿地决策呈现明显的分化。