近期,《开曼经济实质法「实施细则」》正式出台,

要求壳架构必须在2019年7月1日前满足经济实质要求(2019年1月1日后成立的应在1年内满足),

不满足的,将被处以罚款、强制注销,或者将信息直接交换给中国税务机关。

虚假申报或误导陈述的,将被处以罚款或五年刑责,或两者兼施。

不就是个壳公司嘛,好一个刑罚都用上了。。。动不动就给搞牢里去。。。

一念天堂,一念地狱。

壳架构们,比如开曼壳公司、开曼红筹上市主体、开曼家族信托等究竟要如何应对呢?

请看曾经开曼时代,开曼经济实质法案出台始末及细则,以及对离岸壳架构们的影响?

1

曾经天堂

开曼乔治城南教堂街阿格兰屋(Ugland House)这一个地址(一栋5层小楼),竟是1.8万家公司的注册地址。奥巴马曾怒斥其为“世界上最大的办公楼,或是最大的税务骗局”。

△图:开曼Ugland House,一个5层小楼(Google)

开曼群岛是英国海外领土之一,早在上世纪60年代,开曼还只是蚊子横行的一滩死水。

△图:大英帝国纪录片

二战后,世界开始形成以美元为中心的货币体系,大英帝国的殖民地也纷纷独立,英镑遭到挤兑,

精明伦敦的会计师、律师们开始前往英属群岛开曼,起草金融保密法律法规,拟打造一介天堂,为英国敛财。

与此同时,随着美国入侵巴拿马,政局动荡,大量巴拿马离岸业务转至开曼等地,

而且,逢中国改革开放后,给予外资的超国民待遇,内资纷纷跑到开曼等地披层“假外资”的外衣,

开曼迅速崛起,一跃成为世界第四大离岸金融中心,成为富人的避税藏钱天堂。

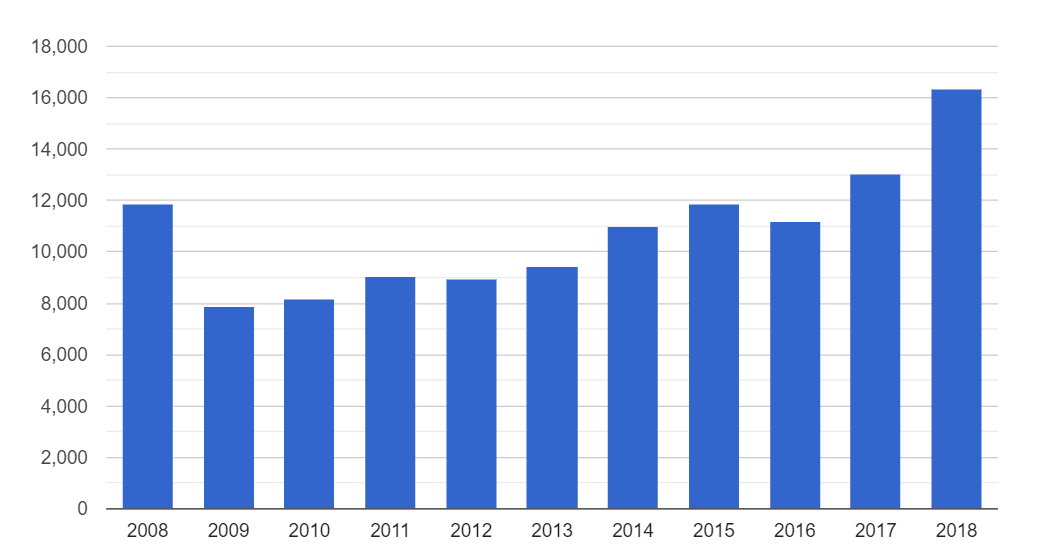

△图:2014年以来,每年超1万家公司在开曼注册

截至17年1月,在香港上市的共2012家上市公司中,近50%都是注册在开曼。比如阿里巴巴、腾讯、百度、京东、新浪、网易、拼多多、小米等等都是在开曼注册上市。

2

壳架构被盯上

天堂的背面就是地狱。

在天堂藏钱,也意味着在该交税的地方少交了税。

其实早在2009年,金融危机后,全球都动了“打劫”避税天堂的小心思,之后OECD还搞了个黑灰名单,开曼、百慕大等离岸地都上榜了,

但最终,也只是威胁了一下,并没有什么实质性的卵用。

直到2017年,“天堂..文...件”事发,多国政客名流涉嫌利用避税天堂逃避税,全球舆论轰然,这也直接成了欧盟再次出手打击开曼等天堂的导火索。

更是引起欧盟商业税收行为准则小组和OECD对在避税天堂注册的实体经济实质问题的关注。

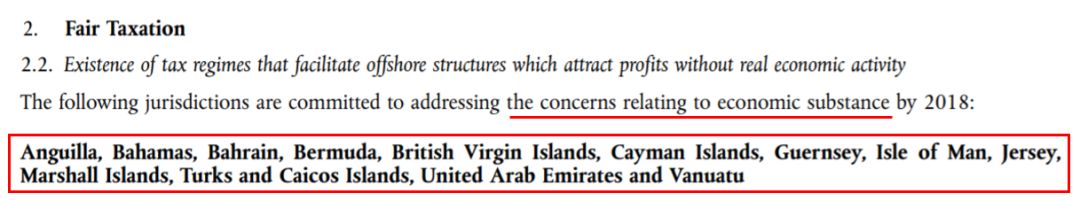

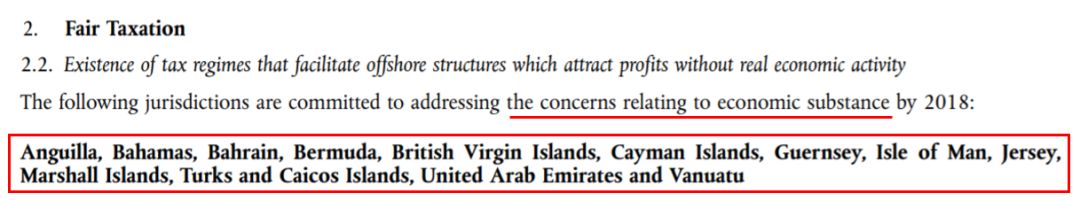

为打击逃避税,1个月后,欧盟发布了首份避税天堂“17黑+47灰”名单,

即《税务目的下欧盟非合作司法管辖区列表》,上榜黑名单的将失去欧盟的支持,灰名单如不限期改正也将被划入黑名单

很不幸,开曼、BVI等司法辖区由于“经济实质”问题,被认为“协助设立不反映真实经济活动的离岸架构,从而实现转移利润的目的”,而上榜了欧盟灰名单。

△图:5.10.2018《The EU list of non-cooperative jurisdictions for tax purposes》

为了摆脱黑名单的威胁,天堂们只能限期改邪归正。

2018年12月,开曼出台《2018年国际税务合作(经济实质)法》(以下称经济实质法案),并于2019年1月1日正式生效。

法案规定在当地注册成立,并从事特定活动的公司、合伙企业等实体,必须具备充足的经济实质,否则将进行罚款、注销,或者交换给其他税务管辖区。

2019年2月,开曼再正式出台细则(下称开曼指南),对经济实质法案相关规定做出了进一步明确。

3

经济实质要求

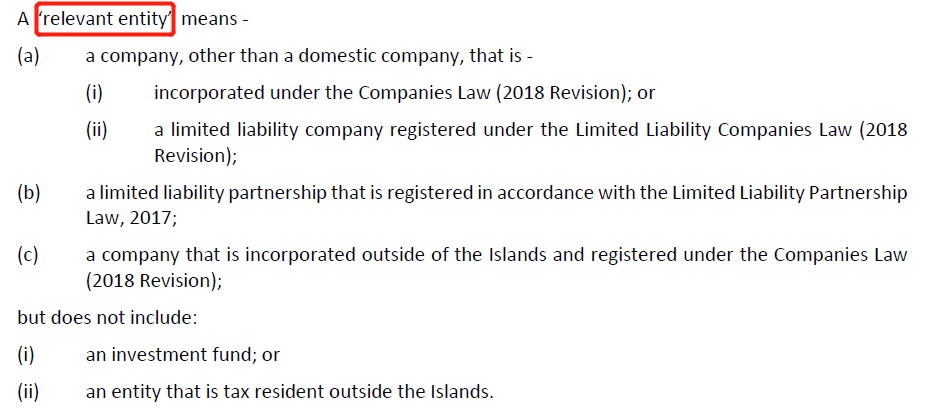

根据经济实质法案,在开曼注册成立的从事“相关活动”的“相关实体”应当满足有关“经济实质要求”。

具体看,

1、哪些实体?

只要在开曼成立的,包括有限公司、合伙企业、外国公司等,几乎所有注册在开曼的实体,

除了投资基金,以及非开曼辖区税务居民的实体以外,都属应满足经济实质的实体。

△图:开曼指南

所以,离岸壳公司们、红筹之开曼上市主体们……要么在满足开曼经济实质,要么成为母国或最终受益人所在国的税收居民,

两边都不征(税)的时代,终结了。

2、哪些活动?

这些实体具体从事什么活动才要满足经济实质,且看,

△图:金杜研究院总结

9种活动,可能大家最关心,也是比较多人用的纯持股业务、知识产权业务,后面再具体讲。

3、如何满足经济实质要求?

不同类型实体,有不同的“经济实质”规定,分两种:

对于非纯持股实体,需满足,

1.由专业性的管理层以适当的方式进行指导和管理:定期召开董事会,做出战略性决策,并记录在案;

2.公司形成的收入要符合与营运支出、雇员、有形资产等相配比、足够原则;

3.在开曼从事核心创收活动。

对于纯持股实体,也是大家比较关心的,比如红筹架构的开曼上市主体(如无其他活动)、比如开曼上市主体的上层开曼公司股东、比如就是设个“开曼壳公司—HK公司”做贸易等等,

与非纯持股不同,对于纯持股实体,可以降低经济实质的标准,只需,

1.在开曼有足够的员工和办公场所,以持有并管理控股公司的股权;

2.若为消极持股,可通过注册办事处服务提供商来满足上述经济实质要求。

对于“足够”与“适当”,指南也作出了进一步的解释:

“adequate(足够)”是指满足相关要求或实现相关目的所必需的数量;

“appropriate(适当)”则表示“适合于某特定目的、人士、场合”。

这里不断出现的“适当”“足够”的字眼,不免让人好奇其衡量标准,而这是故意留的一个BUG还是?

4、最迟什么时候应符合“经济实质”要求?

2019年之前成立的老企业,应在2019年7 月1日前满足经济实质要求,

2019年之后成立的新企业,应在设立1年内满足经济实质要求。

△图:安永总结

5、提供什么资料证明“存在实质”?

如要证明在开曼“存在实质”,需向开曼税务局提交基本税务报表,

包含收入、支出、资产的数量和类型、管理层、雇员数量、营业地点的位置和其他数据,以及相关活动的相关总收入。

如果声明为非开曼的税收居民,则要提供证据证明是哪国/地区的税收居民身份。

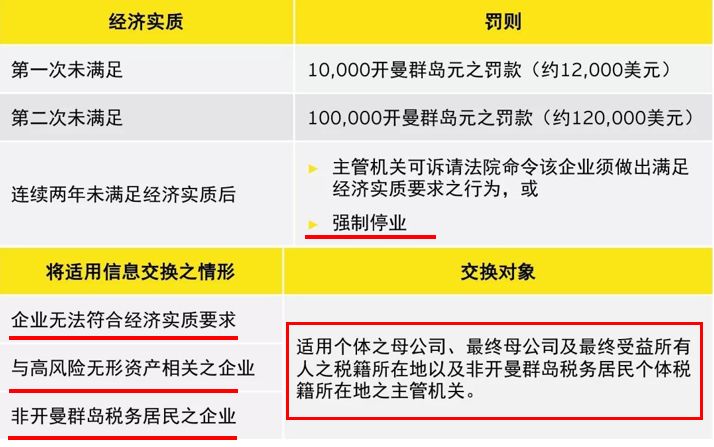

6、拒绝“实质”或故意隐瞒有什么惩罚?

如果拒绝“实质”,将被罚款,或者强制给你注销(两次不满足),同时会将信息交换给开曼壳公司的母公司、最终母公司以及最终受益所有人税籍所在地。

如果声明壳公司是其他地方的税收居民,而不用满足开曼 “实质”,则开曼会将信息交换给其他地方。

如果虚假申报或提供误导性信息,也将被罚款或者面临5年牢狱之灾,或罚款刑罚同时进行。够狠啊。

△图:安永总结

4

开曼壳架构们怎么办?

经济实质法案无疑是很重的一记重拳,直接打在了壳架构的脸上,

之后,要么有实质真正成为开曼的税收居民,要么成为别国/地区的税收居民在该地纳税,

两边都不缴(税)的情况,可能再也一去不返。。。

对谁影响最大?

尽管法案仍有许多待厘清之处,但可以肯定的是,

对红筹开曼上市架构、离岸信托架构、知识产权持有架构,以及用境外壳公司进行投资的架构影响很大,why?

对于红筹上市,由于大都为“实际控制人—离岸壳公司—开曼上市主体—经营公司”架构,而开曼上市主体一般仅为纯控股主体,上层离岸壳公司也大多都是BVI或开曼壳公司;

对于离岸信托,由于大都为“离岸信托—离岸壳公司—底层资产”架构,而离岸壳公司大多也是BVI或开曼壳公司;

还有其他用开曼壳公司,比如用开曼壳公司—HK公司做贸易的,或者用开曼作为纯控股主体做境外投资的,或者用开曼壳架构作为知识产权持有人的等等

都要求“实质”,要有“足够”与“适当”的,与收入相匹配营运支出、雇员或办公场所、有形资产等等。。。

怎么收场?

在众(欧盟、OECD、全球)目睽睽下,开曼等一众离岸地想糊弄过去,也不能够啊,来真的,

你可能也只能来真的了。

方法一:直接满足实质要求

在开曼开设办公场所并雇佣工作人员,满足“足够”或“适当” 要求。

显然多数壳架构不想这么干,且不说显著提高了运营成本,就说在只有6万人口的开曼,雇当地员工?几乎不能够。国内高级技术人员飞到开曼玩沙当岛民,也不能够啊。

其实根据《开曼指南》的解释,可以通过当地秘书公司租赁人员及办公场所,即以外包的形式,来符合经济实质要求。

但是外包公司同时为好几家公司提供人力服务,所提供的人力不得重复计算(例如,由一家外包公司为10家公司提供人力服务,接受服务的公司的人力数量为0.1)。

方法二:声明是别国的税务居民

不想“被实质”,也可以声明自己是别国的税收居民,即变为非开曼税务居民。

也有问题,你得真是别国的税收居民,要拿税收身份证明或其他证据资料给开曼税局验证才行,

并且,一旦声明为别国税收居民,你开曼壳架构的信息会被开曼换到税收居民国去。

显然,红筹企业们应该都会采用这种方法,反正主要经营实体在中国也已经纳了税了,但其他在哪里都没有纳税的壳架构敢声明吗?

方法三:撤

不想被开曼实质,又不想声明被其他国家税,更不想因为在离岸搞了个壳公司而去坐5年牢,先跑为敬。。。

呵呵,不止开曼有实质,比如百慕大、BVI、根西岛等司法管辖区,欧盟灰名单不符合经济实质的这些都会上“实质”,

△图:5.10.2018《The EU list of non-cooperative jurisdictions for tax purposes》

名单上没有列的,说明早已有“实质”了。

5

结语

又能撤到哪里去?

两边都不征(税)的时代已经远去了!

要么满足经济实质要求,乖乖雇员租楼;要么当其他国税收居民,在其他国乖乖纳税;要么就去坐牢啊。

全球反避税,CRS、BEPS、经济实质法案一个接一个,据说英国也再推行海外属地的所有实体背后实际受益人的公开信息登记册。。。

你,准备好了吗?