隔夜,黄金波动剧烈,一度急跌近30美元,盘中最低触及1906.24美元,开始下探1900整数关口,但市场避险需求再度升温,令金价触低后又急升逾20美元,展现出近期投资情绪的不稳定性。地缘政治风险继续为黄金带来避险买盘,但股市下跌再度彰显出美元特殊的避险价值,美元的上涨是金价的主要负担。

今日亚市早盘,黄金延续了美国尾盘的弱势,现黄金在1926附近徘徊。在美元成为市场避险新宠的环境下,黄金难以从避险情绪中获利。

有分析认为,今天市场还是受到全球新冠肺炎疫情的影响,英欧贸易谈判,以及美股继续遭遇抛售等冲击……

欧美各国疫情仍在持续发酵

当地时间9月8日,世界卫生组织应对新冠病毒英国特别大使纳巴罗在接受天空新闻采访时承认:第二波疫情正在到来,更多的疫情高峰曲线也会随之出现。

英欧贸易谈判也陷入僵局

英国退欧消息仍引发市场关注。昨日媒体报道英国将公布的内部市场法案或颠覆之前与欧盟签署的退出协议中北爱尔兰部分条款,从而导致英欧双方目前的贸易谈判破裂。

英国首相约翰逊还强调了双方达成协议的最终日期——10月15日欧盟理事会会议之日,他表示如果在这一日期前无法达成协议,英国就将无协议退欧。分析预期随着这一日期的临近,市场风险将持续攀升。

第二轮刺激法案谈判重启,但恐大幅缩水

随着美国国会夏季休会结束,第二轮刺激法案的谈判也重启。日前,白宫幕僚长马克·梅多斯说,特朗普政府正在与参议院共和党人加紧合作,加快批准一项规模缩小的刺激计划,这可能为援助经济奠定“基础”。梅多斯还表示,他看到“民主党和共和党普通民众的强烈支持”,暗示在冠状病毒救援问题上可能会有某种形式的妥协。民主党人要求出台约2.2万亿美元的一揽子计划,规模已经从此前的3.4万亿美元大幅缩减。但参议院共和党人正在制定一项5000亿美元的法案。参议院最早将于本周就所谓的“瘦身刺激法案”进行投票。

但民主党对这一援助并不满意,由于众议院议长南希·佩洛西呼吁提供更有力的援助,该议案在众议院通过的可能性很小。

与此同时,地缘政治关系的恶化趋势也可能会影响投资者的情绪。

中印和中美之间都出现了进一步紧张化的迹象。自9月7日中印两国边境出现了45年来首次鸣枪之后,两国局势再度剑拔弩张。

同时,随着美国大选的临近,争端再次紧张化值此之际,消息人士表示,特朗普政府即将对来自中国新疆的部分或全部棉花制品发布禁令,因该地区涉嫌侵犯人权。考虑到大型全球服装品牌将新疆作为棉花和其他纺织品的来源,禁令一旦生效,将对全球服装业造成极大影响,这令金融市场无论是从情绪面还是基本面多受到影响。

黄金或迎来大风险!可能出现极端波动

有数据显示,自今年六月以来,相对于期货空头头寸,市场对实物贵金属的需求一直在增加。今年夏天,全球最大的黄金期货交易所——纽约商品交易所(COMEX)的实物贵金属交割量,已达到历史最高水平。

2020年至今,COMEX已交割132999份100盎司黄金合约,价值257亿美元;2020年白银交割量也是非同寻常,总共达到43798份5000盎司合约,价值58亿美元。

对于贵金属市场来说,这是个庞大的数字,过往几年通常不会出现如此庞大的实物金银交割量。绝大多数合约会移仓换月,或以现金进行结算。

虽然COMEX声称当前注册的实物黄金数量足以满足疯狂的交割量,但从其数据报告中,我们可以发现一些异常现象。这异常现象主要体现在两个方面:影子合约和合约量差异。

影子合约

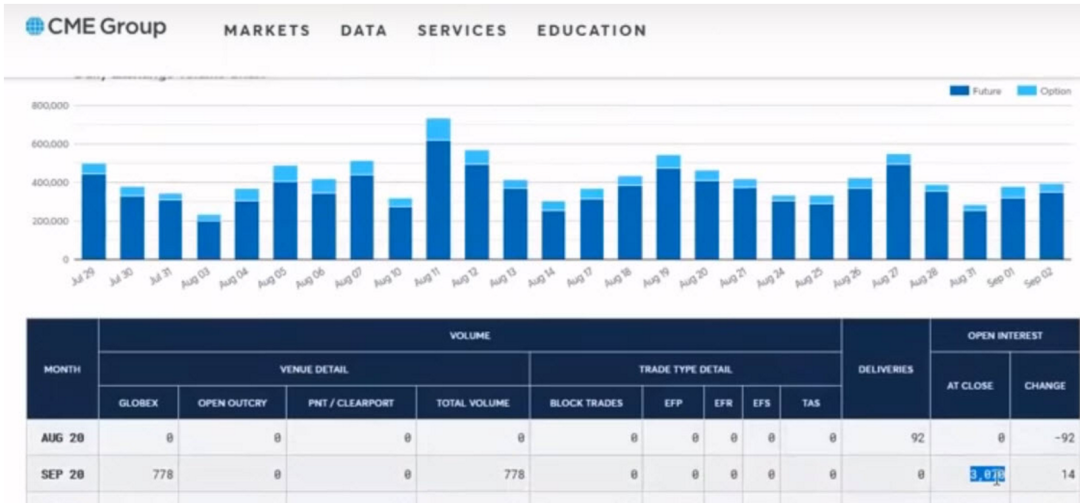

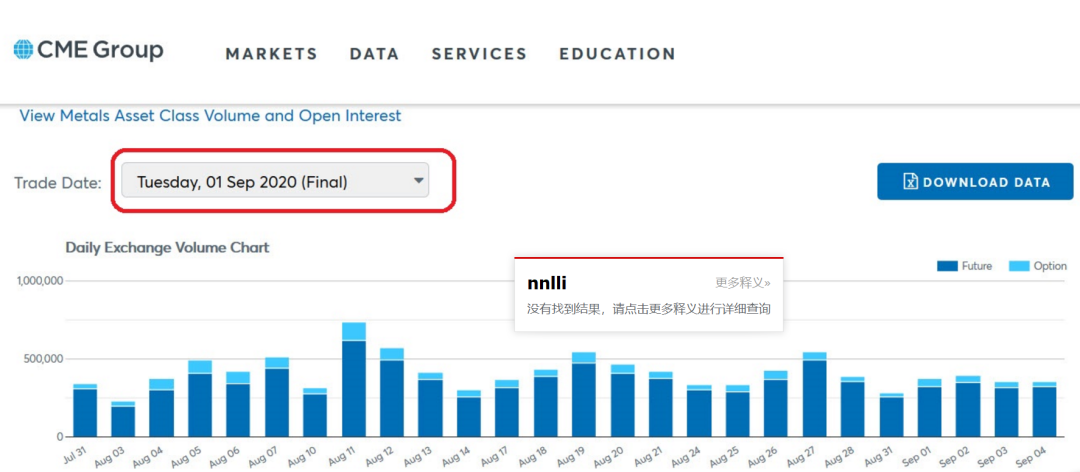

8月28日,是8月的最后一个交易日,也是交易者将现有合约移仓至9月的日子。从数据中可以看到,芝商所(CME)共报告了3070份未平仓黄金期货合约。但到目前为止,CME公布的9月份COMEX黄金期货合约数为3457份,比理论上的3070份多出387份。

COMEX在8月究竟交割了多少份黄金合约?这令人感到十分困惑。要知道,交易者不能交割超出合约量的黄金,只能根据未平仓合约进行交割。通常情况下,很多交易者会在期货合同最后一天完成结算。

因此,这当中的数据出入,看起来像是凭空多出了一些“影子合约”。

那么这些“影子合约”对市场会有哪些影响?分析认为主要体现在两个方面:

首先,这会助长投资者对贵金属的短期投机兴趣。其次,更重要的是,这些影子合约夸大了期货市场上可以交割的实物金属数量,这基本上相当于欺诈——就像银行声称有足够的现金来偿付你的存款,但当你要取钱的时候银行却通知你,你需要等待2-3个月才能拿到现金。

合约量差异

除了出现影子合约之外,CME今年报告的合约量还存在另外一些异常状况:当天报告的实物贵金属实际交割量,超过了已结算的合同数量。

这似乎再次表明,实物黄金和白银在没有相应合约结束的情况下进行了交易。或许也意味着,黄金和白银在没有进行相应期货合约结算的情况下,就退出了交割市场。

COMEX的异常数据将给市场带来什么影响?

首先,上述影子合约和每日合约数的差异,让人对COMEX报告的所有黄金、白银市场数据都感到怀疑。

其次,黄金和白银等贵金属的价格可能会出现极端波动,而且贵金属期货交易将无法决定其价格走势。最终,市场可能会出现一系列独立的合同交割模式,这种新的交易模式很可能让贵金属交割绕过整个期货交易所。

对于黄金后市,瑞银集团称过去两周,黄金买入量仍很少。投机者表现出抛售情绪,若本月开始的下跌趋势再持续一段时间,可能会进一步引发持仓的抛售。坚持做空观点,因预期上个月6-8%的回调可能会让黄金的疲势持续更长时间。

宝盛银行表示,美元走高黄金承压,不过市场长期不确定性为黄金下方提供了支撑。其认为,大量对衰退的担忧情绪已经被计入了金价,投资者们在等待着更多影响因素,因此近期黄金市场将在观望状态中。

来源:金投网

技术上看,黄金在接近我们久违的目标1901.80美元之后强势反弹,并超过了1934.86美元和1938.00美元之间的关键阻力。这暗示价格将重启主要看涨趋势,下一目标将指向1967.90美元。需要指出的是,金价需要收于1938.00美元上方才能确诊未来一段时期将延续涨势。