作为非息收入最重要的组成部分,稳住中间业务收入,提升其收入贡献占比,成了几家大行今年正在深度思考的问题。

2020年银行年财报披露之时,其实是一个让多家大行浑身哆嗦的时点。因为它们赫然发现,招行凭借着强势财富管理业务,手续费及佣金净收入历史性地超过了农行、中行,仅位列工行和建行之后。而且在中间业务的一些细分领域,比如代销公募基金,招行已经强势问鼎,工、建、中行排名顺位下降,农行代销规模被浦发紧贴,其代销基金只数和家数已被逆袭。

这在大行内部引起的震动是深远的。尤其是今年,信用卡“费改息”(分期收入不计入手续费转而计入利息)落地,这意味着中间业务重要一部分要回归利息收入;同时,股份行已经开始有意识地打响“0费率”申购基金,这意味着代理业务手续费的部分让渡。而受互联网跨界分流等影响,不少大行的传统银行卡手续费、单位与个人结算手续费收入就已经逐年下降,甚至不足巅峰时期的一半。

多种因素叠加,今年对于银行业,是中收业务格局低调重塑的一年。在这样的变局中,大行对于优化财富管理业务、托管业务两大新兴中间业务来提升中收的需求,会更加迫切。稳住中间业务收入——这个任务困难不小。因为分子(中间业务收入)里的不少领域,是在萎缩的。要保持着高于分母(全行营收)的增速,是艰难的。

券商中国记者从几家大行了解到,已有大行今年以来在内部制定“中收规模和收入贡献占比不下降”、“中收同比增速和行业排名不下降”、“分行中收增幅不得低于全行平均水平”等任务。

这并不难理解。在息差不断收窄,以及资本集约化水平亟待提升的大背景下,加快提升中间业务,已是箭在弦上。

大行手续费座次被打乱

作为银行轻资本业务的代表,银行的中间业务收入不仅能减资本消耗,还有助于提升盈利能力和市场估值,因而,做大中间业务收入成为各家银行必争之地。具体来看,各银行口径不同,但中间业务大致涵盖理财、投行、托管、结算、银行卡、代理委托业务、财务顾问等业务类型。

手续费及佣金收入,是中间业务收入的最重要构成。

时间退回到各家2020年年报披露时段,当舆论都在感慨哪家银行的行长致辞文采更好的时候,银行同业在做关键数据的复盘——尤其是几家大行,高管们敏锐地捕捉到了中收的变化。

一个重要转折浮出水面:招行当年的手续费及佣金净收入为794.86亿元。这是什么概念?同一时点,工行的手续费及佣金净收入为1312.15亿元,建行创出1145.82亿元,中行实现了755.22亿元,农行为745.45 亿元。

也就是说:在上年末,招行的手续费及佣金净收入首次超过农行、中行,成为了国内银行业的第三。

我们都在说“大零售”很重要,体现在招行身上就是再鲜明不过的例子。它凭借着私行、财富管理、信用卡三驾马车,对农行和中行实现了中收关键领域的弯道超车。招行的手续费和佣金收入,在其2020年的营收中占比高达27.36%。

如果仔细拆分中行的手续费和佣金结构,除了代理业务手续费(代销基金)和托管业务佣金有所增长外,其银行卡手续费、结算与清算手续费、信用卡手续费及佣金、顾问咨询为和外汇买卖价差收入,均呈现下滑。中行的手续费和佣金收入在其营收占比为13.35%,远低于招行的27.36%。农行同一项下细分科目的表现优于中行,仅在一些行业共性下滑的科目上表现出正常萎缩(比如银行卡手续费),但其整体手续费和佣金的收入占比却也只有11.33%,处于较低水平。

落后的在落后,居前列的维系得也不轻松。工行2020年手续费及佣金净收入为1312亿元,对比2019年的1306亿元增幅几乎可以忽略不计;建行表现已是大行最佳,当年手续费及佣金净收入1145.82亿元,较上年增长3.32%,但仍与招行的增长率11.18%已不在一个量级。

从手续费及佣金规模的全局上,大行已被新进者打乱座次;而从中间业务的细分领域看,大行阵营也在关键领域呈现增长乏力乃至掉队的状况。

首先是信用卡领域。虽然多家大行并未公布收入数据,但往前回溯有据可查的年报数据,从2019年开始,招行的信用卡贷款余额已位列行业第三,仅排在建行和工行之后;平安与中信信用卡异军突起,力压中行、农行和交行。而作为“费改息”正式落地前的最后一年,建行和工行在2019年信用卡分期收入上勉励维持着前两名,而中行和农行已被广发、民生和兴业三家股份行超越。

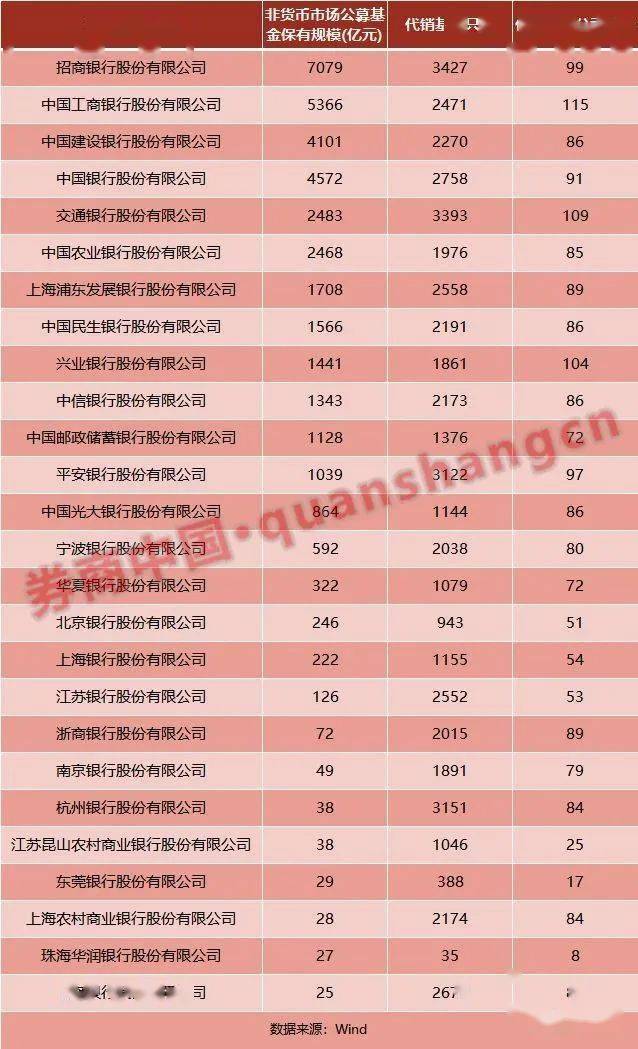

其次是颇受关注的基金代销。基金业协会公布的一季度销售机构公募基金销售保有规模数据,又赤裸裸地揭露一个事实:在代销基金这个这么重要的关键领域,招行已经强势问鼎,工、建、中行排名顺位下降。浦发在代销规模上紧追农行,且在代销基金指数和家数上,均已超越农行。

时代抛弃你,连招呼都不会打。没有大行面对瞬息万变的市场和凶猛的搅局者,能坐立安稳。

说明:1. 各家银行对手续费及佣金分类不一,在此展示主要科目,并未展示所有科目;2. 工行的科目划分与其他银行不同,除了结算清算手续费、资产托管和银行卡科目一致外,其剩余科目设有投资银行、个人理财及私人银行、对公理财、担保及承诺、代理收入和委托科目。因与其他几家口径不一,故不在此表格展示工行相关财务表现;3. “顾问和融资费”为行业通行叫法,对应招行的“信贷承诺及贷款业务佣金”,两者内涵应大致相同。

两大中收领域迎巨震

今年以来,银行的中收领域,迎来了巨大的变量。当然这不仅仅针对大行,而是全行业。

第一个受冲击的领域,是基金代销业务创出的代理手续费收入。

上周闹得沸沸扬扬的事件——“平安银行3000只A类份额基金申购费率降至一折 ”,其实就是这种变量的其中一块多米诺骨牌。如果仅从数学的角度算一笔账,那么按照平安银行一季度末1039亿存量非货币公募基金保有规模来算(无法预测新发规模,以存量基金为准),再将原申购费率按行业普遍征收的费率1.5%计,平安银行将申购费打一折后,相当于让出了14.03亿元的申购手续费。

这是什么概念?这部分出让的手续费,在平安银行2020年94.26亿元的代理及委托手续费收入里,其实已经占比高达14.88%。

当然这只是一个纯数学的比方,在实操离现实肯定有差距。但这件事透露的本质不会变:就是股份行们,尤其是财富管理意识领先的股份行们,正在做出巨大的让利,来留存那些利率敏感型、被互联网0费率极大吸引的长尾用户,保证并扩大自己的财富管理主账户优势。

同样的事情,招行此前也率先行动。招行内部人士告诉记者:该行指数基金、债券基金、摩羯智投产品已全部实行一折费率,另外超千只要打折的A类基金正紧锣密鼓待上线。

这对大行是触动的。大行正在以分行试点的形式,探索对产品费用结构的重建。建行深圳分行之前联手中金,推出了“财富管家计划”,豁免投资者管理费和申赎费。这个模式对管理人很残酷,管理人只能提取业绩报酬,如果业绩不好或者没有业绩,管理人就是白干,不能像以前一样靠固定管理费就能赚钱;对建行自己也很残忍,不是说卖出去了产品就坐收交易费用,而是要从源头甄别货架上产品的质量和进行投后管理。

其实总结起来上述银行的做法,就是以前机构只在口头上隆重呼吁、反复呼吁投资者减少频繁操作、拉长持有区间,而现在他们终于从根源开刀,赤裸裸的让出一部分手续费,真正将管理人业绩与投资者利益做深度绑定。

第二个受冲击的中收领域,是信用卡分期业务产生的收入。

关于在会计处理上,信用卡分期手续费收入是归于中间业务收入还是利息收入,银行的意见一直不统一。这也就是为什么,招行、平安、交行、中信、光大等银行,很早就把信用卡分期收入纳入利息收入中;而其他大多数银行,一直都把信用卡分期收入计入中收项下的“银行卡手续费”科目里。

为什么?做大中收!而今年2月5日,银保监会《关于严格执行企业会计准则切实加强企业2020 年年报工作的通知》,终于一锤定音:信用卡分期收入计入利息收入,也就是“费改息”。

可以预见的是,在减少了“分期收入”这一重要组成部分后,很多银行的中收规模会出现翻天覆地的变化。相关的行业研报很多,本文在此专门获得了银行专业观察自媒体“轻金融”的许可,引用其关于信用卡分期收入调整后对银行的影响:

刨除 “信用卡分期收入”后,中行、农行的中收都从1000亿以上变成了800多亿;广发银行的中收从近400亿减少到只有139亿元;民生银行、兴业银行和浦发银行的中收规模,从500多亿变成了300多亿。变化最大的是宁波银行,其2019年的银行卡业务收入构成中,“信用卡分期收入”占比高达94%,在去掉26.74亿元的信用卡分期收入后,该行银行卡业务收入从原来的28亿多,仅剩下1.58亿元。

巨肉被割。

大行吹响中收保卫号

“我们现在的问题是,传统中收业务萎缩,而新兴业务又还没有发展起来。你看年报也能看得出来,时代不同了,结算和清算手续一年比一年少;顾问和咨询费能维持住已经很不容易了;现在信用卡又少了好大一块。都说财富管理重要,我们也知道很重要,但是这个(财富管理业务)需要培养,不是每家都像那几家(如招行)一样每年增长,也还有很都多行是在下降的。”一名资深大行人士对券商中国记者说,所言实诚见血。

息差不断收窄的大背景,叠加资本集约化水平提升的迫切需求,大行对中间业务的重视已经提到了一个新的高度上。券商中国记者从两家大行内部获悉,其高管在多个内部场合强调对中间业务的重视,甚至以全行发文的形式敦促分行提高中收增长速度。其中对中收要求得更加具化的银行,明确规定了中收的增长指标,和保证中收占比行业排名不下降。

另外几家没有明确针对中间业务发文的大行,则是高管在相关会议反复强调轻资本业务的重要性,并在全行工作相关文件里部分提及中收业务,对财富管理业务、托管业务提出增长要求,对数字化经营降本增效做出部署。

综合券商中国记者从大行处汇总的情况,大行对保证中收不降低的规划,共性做法有四点:

一是稳住托管业务份额不能丢。托管是典型的轻资本、轻资产、低风险、高收益业务,经济资本回报率高,客户粘性强,不仅创造稳定的中间业务收入,更带来可观的低成本对公存款,创造客户以及代销、结算、结售汇等收入。更重要的是,托管业务后续能够撬动资产管理、理财产品代销和资本市场类业务,而且不排除这些后续业务将会是排他性的。

相关大行要求把握市场机遇,在公募基金、券商资管、银行理财、信托资金、股权投资等多个业务子领域保持行业排名,加快拓展养老金和年金和他行理财,积极与证券交易所和其他证券登记结算机构加强合作,撬动其他托管品种。

(注:截至2020年末,工行托管规模19.6万亿元,贡献中收75.45亿元;招行托管规模16万亿元,贡献中收42.15亿元;建行托管规模15.25万亿元,贡献中收55.33亿元。)

二是通过数字化经营提速和优化考核,强化财富管理业务。从财富管理业务对银行收入的贡献来看,财富管理业务不仅带来产品管理费收入,还会拉动代销佣金、产品托管、清算等其他非息收入。

相关银行要求在财富管理上加强向招行等先进同业学习,在考核导向上尝试优化机制。同时真正打破部门竖井,在内部贯彻数字化经营战略,推动智能获客、智能运营、智能投顾、场景金融的的全面开花。

三是推动对公客户综合服务能力提升,帮助客户从“融资”转向“融智”。

挖掘先进制造、战略新兴、绿色发展、产业链供应链等领域金融服务机会,围绕客户真实需求,运用资本市场类、并购重组类、组合融资类等产品,为其提供综合性解决方案。在帮助客户提升“融资”效率的同时,为客户提供多层次顾问咨询服务,帮助客户提供从成果创造到转化运用、从技术研发到孵化加速等服务。

四是强化手续费支出管控。提升对手续费支出的管理能力,从源头挖掘降本空间,做好重点支出项目的总量控制。

大行的中收保卫战,号角已吹响。